- BORSA

- DÖVİZ

- ALTIN

- FAİZLER

- VİOP&VARANT

- HABERLER

- ANALİZ

- OTOMATİK AL-SAT

- AĞIRLIKLI ORTALAMA ANALİZİ

- DİP ZİRVE ANALİZLERİ

- İŞLEM HACMİ ANALİZLERİ

- SEKTÖR TAKİP

- PERFORMANS ANALİZİ

- YATIRIM SİMİLATÖRÜ

- SEANS RAPORU

- OTOMATİK TEKNİK YORUMLAR

- TEKNİK GRAFİK

- TEKNİK SİNYAL LİSTESİ

- TEKNİK ANALİZ MODÜLÜ

- ARTAN AZALAN ENDEKSİ

- MALİ TABLOLAR

- ORAN ANALİZLERİ

- YATIRIM ORTAKLIKLARI ANALİZLERİ

- BES

- KOBİ

- KRİPTO PARALAR

Trump’ın 'Amerikan Rüyası' bitiyor mu?

Paylaş

Mart ayına başlarken ekonomi takvimine bakıldığında, özellikle merkez bankası kararları kaynaklı oldukça yoğun bir veri ve haber akışı öne çıkmaktaydı. Önceki hafta bu kararların görülmesiyle bu aya ait kritik ekonomi gündemi büyük ölçüde geride kaldı.

Geriye dönüp bakıldığında merkez bankalarıyla girilen virajın, finansal piyasalar açısından olabilecek en olumlu senaryolardan biriyle geride kaldığını gördük. Hatırlanacak olursa, geçen haftaki yazıda ekonomi takvimindeki sakinlik nedeniyle piyasaların seyri açısından teknik dinamiklerin, değerlemelerin ve siyasi-jeopolitik haber akışının öne çıkabileceğini işaret etmiş; durgunlaşan suyu bulandırabilecek potansiyel gelişmelere de kısaca değinmiştik.

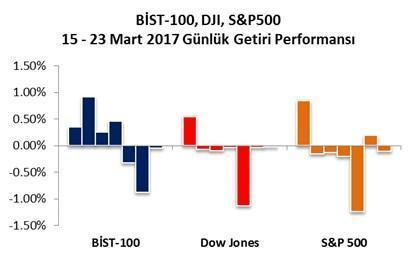

Hisse senedi piyasalarında bir süredir devam eden ve merkez bankaları kararları arkasından da önemli bir değişim göstermeyen olumlu havanın, bu hafta itibariyle bir miktar bozulabileceğine dair sinyaller görülüyor. Özellikle Salı günü ABD Dow Jones ve S&P 500 endeksinin yaklaşık 110 işlem gününün ardından ilk defa %1’in üzerinde düşüş göstermesi dikkat çekiciydi.

“Hisse senedi piyasalarındaki olumlu hava terse mi dönüyor?” sorusunu gündeme getiren nedir diye soracak olursanız; cevap, büyük ölçüde bu hareketi başlatanın kendisinde, yani Trump’ta dersek çok da abartmış olmayız.

Kısaca, hafızamızı tazeleyelim:

- Kasım ayında yapılan seçimlerde ABD’nin yeni başkanı olarak, propaganda döneminde oldukça popülist olarak tanımlanan vaatleriyle öne çıkan Trump seçildi.

- Trump’ın özellikle ABD’deki şirketleri güçlendirme yönündeki söylemleri, altyapı yatırımları, vergi teşvikleri gibi ekonomik vaatlerine yönelik beklentiler,

- ABD’deki şirket kârlarının önemli ölçüde artacağı ve ABD ekonomisinde hızlı bir büyüme görülebileceği algısı oluşturdu.

- Trump’ın vaatlerinin aynı zamanda ABD enflasyonunu da hızlı bir ölçüde artıracağı ve böylelikle Fed’in de beklenenden daha hızlı bir faiz artırım sürecine yönelebileceği düşüncesini öne çıkardı.

Bu da, küresel piyasalar açısından 1 iyi 1 de kötü haber olduğu anlamına gelmekteydi.

Ancak,

- 2016 yılına 4 faiz artırımı beklentisiyle başlayıp yalnızca 1 defa faiz artırabilen Fed’in, 2017 yılında da piyasaların düşündüğünden daha güvercin kalmaya devam etmesi,

- Diğer önemli merkez bankalarının genişleyici para politikalarını sürdürmekte olması,

- 20 Ocak’ta göreve resmen göreve başlayan Trump’ın zaman zaman yakın dönemde vergi konusunda önemli açıklamalarda bulunabileceğini ifade etmesi,

- Petrol fiyatlarında gözlenen toparlanma eğilimi

gibi gelişmeler piyasaların büyük ölçüde bardağın dolu tarafına odaklanmasını teşvik etti diyebiliriz. ABD hisse senedi piyasalarında Kasım ayı başındaki diplerden itibaren gözlenen yükseliş % 15 – 18 civarına ulaşırken; BİST-100 endeksindeki yükseliş % 25 civarına ulaştı. Küresel piyasaların geneli ve gelişmekte olan piyasalarda da görünüm benzer oldu:

Hafıza tazeleme kısmının ardından tekrar gelelim “Madem, Mart ayında merkez bankalarıyla girilen viraj da önemli bir sorun olmadan geçildi, ekonomi takvimi de sakin; o zaman bu hafta ne oldu da olumlu hava terse mi dönüyor?” sorusuna…

Yanıt, başta da ifade ettiğimiz gibi yine Trump’ta kilitleniyor. Özellikle, ABD tarafında seçilen başkanların seçimlerden sonraki ilk 100 gününde yapacağı ya da yaptığı icraatlar oldukça önemli görülüyor. Bugün itibariyle Trump resmen göreve başlayalı 62 gün geride kalıyor ve piyasalarda Trump’ın seçildiği kasım ayından bu yana belirsizliğini koruyan “Trump’ın ekonomi politikalarına ilişkin beklentiler” konuşuluyor, alınıyor, satılıyor…

Eğer kaçırdığımız bir açıklama yoksa Trump son olarak net bir şekilde şubat ayı başında “Birkaç hafta içinde vergi reformu konusunda önemli bir açıklama yapacağını” bildirmiş; bu da ABD piyasalarında yükselişi beraberinde getirmişti. Mart ayı bitiyor ancak hâlen bu konuya dair somut bir gelişme görmüş değiliz…

Trump’ın önemli vaatlerinden biri de “Obamacare” olarak adlandırılan ve önceki başkan tarafında sağlık alanında yapılan reforma ilişkin düzenlemeler yapmak. Yakın dönemde başta vergi düzenlemeleri olmak üzere Trump'ın ekonomiye ilişkin vaatlerinin uygulanma hızı ve boyutunun sağlık tarafında yapılacak olan düzenlemelerden elde edilecek hareket alanına bağlı olduğu görüşü hâkim. Özellikle, son günlerde, 23 Mart Perşembe oylanması beklenen düzenlemenin geçemeyebileceğine yönelik beklentilerin öne çıkmasıyla ertelendi. Oylamanın 24 Mart Cuma akşamı yapılması bekleniyor.

- Trump’ın ilk icraatlarından olan göçmenlere yönelik attığı adımların ciddi eleştiri alarak hukuki sürece de takılması,

- Piyasalarda satın alınan “ekonomi politikalarına” yönelik hâlen net bir adım görülmediği gibi bunların önemli ölçüde “Obamacare” değişikliğiyle ilişkilendirilmesi ve bu değişikliğin kabul edilip edilmeyeceğine dair belirsizlikler gibi gelişmeler,

- Trump’ın temsil ettiği Cumhuriyetçilerin 237 sandalyeye sahip olması ve teklifin geçmesi için 216 oya ihtiyaç duyulmasına rağmen oylamanın ertelenmiş olması,

Trump’ın vaatlerinin ilk defa bu kadar yüksek perdeden sorgulanmasına yol açıyor.

Uzun vadeli tahvil faizleri, uzun dönemli enflasyon beklentilerinin en önemli göstergelerinden biridir. Trump öncesinde kabaca % 1.80’lerde olan ABD 10 yıllık tahvil faizlerinin Trump sonrasında % 2.64’lere kadar tırmandığı görülüyor. 10 yıllık bileşik getiri üzerinden düşünüldüğünde, Trump’a yönelik beklentilerle gözlenen değişimin ne kadar muazzam olduğu daha iyi anlaşılabilir.

Fed’in mart toplantısı öncesinde 2017’deki 3 faiz artırımı beklentisini artırabileceğine yönelik endişeler 10 yıllık faizlerin yeniden %2.64 sınırına dayanmasına yol açmıştı. Ancak, geçen haftaki yazıda da ele aldığımız gibi Fed’in beklenenden daha güvercin bir görüntü vermesi sonrasında, faizlerin dün % 2.37’li seviyelere kadar gerilediği ve %2.40’lı seviyelerde dengelenme arayışına girdiği görülüyor.

Toparlamak gerekirse, Salı günü ABD borsalarında görülen sert satışın (küresel piyasalarda da benzer bir etkiye neden oldu) büyük ölçüde;

- Trump’a yönelik beklentilerin ciddi ölçüde sorgulanması,

- Bununla birlikte Obamacare ile ilgili beklenen düzenlemelerin geçemeyebileceği, dolayısıyla vergi düzenlemelerinin bir süre daha beklemede kalabileceği algısı,

- ve beklenenden güvercin Fed etkisi

Uzun vadeli yüksek enflasyon beklentilerinin bir miktar sorgulanmasına ve yatırımcıların risk azaltma eğilimine girerek güvenli liman olarak görülen enstrümanlara yönelmesine yol açtı diyebiliriz. ABD piyasalarındaki satış baskısının finansal sektör öncülüğünde olması da, faizlerin uzun süre düşük kalmaya devam edebileceği, dolayısıyla da sektör kârlarının zayıf kalmaya devam edebileceği algısını işaret ettiğini değerlendiriyoruz.

Peki, rallinin sonuna mı geldik derseniz; bunu söylemek için henüz erken. Ancak, ABD’de bu akşam yapılması beklenen oylama ve çıkacak sonuca dair gelişmeler önümüzdeki günlerde oldukça kritik olacak. Kısa vadede, yükselişten ziyade bir düzeltme hareketi ihtimalinin daha ağır bastığını düşünüyoruz. Özellikle, Trump’ın “hâlen” belirsizliğini koruyan ekonomi politikalarına ilişkin önümüzdeki günlerde vereceği yeni mesajlar, piyasalarda yeni dalga “Amerikan Rüyası”nın görülmesini de sağlayabileceği gibi; bir süredir olduğu gibi bu konudaki sessizliğini sürdürmesi ya da inandırıcılığını kaybetmesi durumunda ise piyasaların üzerinde kara bulutların yoğunlaşacağı günler görme olasılığımız artacaktır…

BORSA VE DOLARDA NE BEKLEMELİ?

BİST-100

İlk yazıda paylaştığım BİST-100 grafiğindeki teknik destek – direnç seviyelerini büyük ölçüde korumaya devam ediyorum. Pazartesi gün sonu kapanışın 90.800 direnci üzerinde gerçekleşmesinin ardından, Salı günü sert bir yükselişle açılış yaparak günün ilk yarısında ayı başında görülen ve yaklaşık son 2.5 yılın zirvesi olan 91.450 direncinin test edildiğini gördük. Aynı saatlerde dolar/TL’de gözlenen sert düşüşe karşın bu direncin kırılamamış olması, kısa vadeli yükseliş eğiliminin devamlılığı açısından olumsuz bir sinyal oluşturdu. Yükseliş trendinin sonlandığını söylemek için henüz erken olsa da kısa vadede düzeltme ihtimali daha ağır bastığını değerlendiriyoruz.

Endeksin 89.800 - 90.000 bölgesi üzerinde tutunmaya devam etmesi durumunda, kısa vadede, 91.200 - 90.600 aralığında oluşan boşluğun dolması beklenebilir. Her ne kadar son günlerde yükselişin devamlılığına dair olumsuz sinyaller görülse de özellikle 90.800 direnci üzerinde kapanış görülmesi durumunda kısa vadeli en kuvvetli direnç olan 91.450 seviyesinin kısa vadede yeniden test edilme olasılığı da halen masada. Aksi senaryoda ise sırasıyla 89.250 – 89.500 destek bölgesi ile 88.650 kısa vadeli kritik destek seviyeleri olarak izlenmeye devam edilebilir.

DOLAR/TL

Dolar/TL ile ilgili genel beklentilerimizde önemli bir değişiklik bulunmuyor. Ekstra bir gelişme olmadıkça kurun ağırlıklı olarak 3.60 – 3.65 TL aralığındaki hareketini sürdürmeye devam etmesini bekliyoruz. Fed ve TCMB kararlarının ardından gelen düşüş hareketiyle birlikte kurun çok kısa süreli de olsa Salı günü 3.5885 TL seviyesine kadar gerilediğini gördük. Bu gerilemede Dolar Endeksinin (DXY) 100 seviyesinin aşağısına gerilemiş olmasının da önemli bir etken olduğunu unutmamak gerekir. DXY tarafında yeni bir düşüş dalgası görülmesi durumunda dolar/TL’nin yeniden 3. 60 TL altına sarktığı görülebilir. Ancak, mevcut risk-belirsizlikler göz önüne alındığında; ekstra bir gelişme olmadıkça, olası geri çekilmelerde 3.50 – 3.55 TL aralığı test edilse dahi; bu aralıkta ya da altında kalıcı olunması ihtimalini zayıf olarak değerlendiriyoruz. Ocak ayı başında test edilen tarihi zirveden, şubat sonunda test edilen dip seviyeye göre grafik üzerinde çizilen Fibonacci Düzeltme seviyeleri kısa vadeli destek – dirençler olarak izlenmeye devam edilebilir.

Paylaş