- BORSA

- DÖVİZ

- ALTIN

- FAİZLER

- VİOP&VARANT

- HABERLER

- ANALİZ

- OTOMATİK AL-SAT

- AĞIRLIKLI ORTALAMA ANALİZİ

- DİP ZİRVE ANALİZLERİ

- İŞLEM HACMİ ANALİZLERİ

- SEKTÖR TAKİP

- PERFORMANS ANALİZİ

- YATIRIM SİMİLATÖRÜ

- SEANS RAPORU

- OTOMATİK TEKNİK YORUMLAR

- TEKNİK GRAFİK

- TEKNİK SİNYAL LİSTESİ

- TEKNİK ANALİZ MODÜLÜ

- ARTAN AZALAN ENDEKSİ

- MALİ TABLOLAR

- ORAN ANALİZLERİ

- YATIRIM ORTAKLIKLARI ANALİZLERİ

- BES

- KOBİ

- KRİPTO PARALAR

Yeni fırsatlar oluşabilir

Paylaş

Geçen hafta geleneksel yatırım seçenekleri olan borsa altın dolar ve euro ailece değer kazanırken devlet tahvili faizlerinde de yukarı yönlü bir seyre şahit olduk.

Haftanın en iyi performansına ise yüzde iki prim ile henüz ne kurumsal ne bireysel yatırımcıların yeterince seçenek olarak görmediği gümüş imza attı.

Önümüzdeki hafta Noel tatili nedeniyle küresel piyasaların önemli bir bölümünde işlem olmayacak. Açık olacak marketlerde de düşük işlem hacmi ile dar alanda dalgalanmalar yaşanması muhtemel.

Bu nedenle bu hafta 2017 yılının son hamlelerini gerçekleştirmek için aktörler tarafından final perdesi olarak görülecek.

VERGİ PAKETİ YÖNÜ BELİRLEYECEK

Bir senedir piyasa gündemini meşgul eden ABD vergi indirimlerinin akıbetini yüksek olasılıkla bu hafta öğreneceğiz.

ABD Kongresinin iki kanadı olan Temsilciler Meclisi ve Senatoda sandalyeye sahip Cumhuriyetçiler nihayet ortak bir paket üzerinde uzlaştı.

Salı günü Temsilciler Meclisinde Perşembe günü de Senatoda vergi paketinin oylanması bekleniyor.

Bir yol kazası olur mu ? Siyaset bu asla olmaz diyemeyiz. Ancak yüksek olasılıkla bu viraj dönülecek ve Trump muradına erecek.

Üzerinde uzlaşılan paket vergi indirimlerinin yürürlük tarihinin 2018 olmasına hükmediyor. Bu karar önümüzdeki yıl ABD ekonomisinde durgunluk yaşanması veya resesyona girilmesi riskini bence büyük ölçüde ortadan kaldıracak.

DOLAR RÜZGARI ARKASINA ALABİLİR

Ocak ayı içinde de alt yapı harcamalarının arttırılması yönünde bir paketin Beyaz Saray tarafından açıklanması bekleniyor.

Hangi hızla hangi ölçüde gerçekleşir bu günden senaryo yazmak güç olsa da bu beklenti seti USD pozitif ve vergi paketinin kongreden geçeceği varsayımı altında ABD para biriminin bir süre daha gücünü koruması sürpriz olmayacak.

Bazı okurlar haklı olarak hangi güç diyebilir. Doların gelişmiş ülke paralarına karşı değerini gösteren Dolar Endeksi yılın ilk sekiz ayında ortalama % 10 değer kaybına uğrayıp 102 seviyesinden 91 seviyesine gerilemişti.

Evet dolar üç buçuk aydır yükseliyor ama bu hareket tempo kazanamadı. Eylül ayında 91 seviyesini gören Dolar Endeksi geçen haftayı ancak 94 sınırlarında tamamlayabildi.

Kuşkusuz Euro’nun toparlanması bu hareketin kalender kalmasında bir etken olsa da bu perdede USD’nin Japon Yenine Kanada Dolarına veya gelişen ülke paralarına karşı gösterdiği performansta ölçülü.

Yükselişi frenleyen etkenlerden biri ABD tahvil piyasasında getiri eğrisinin yataylaşması.

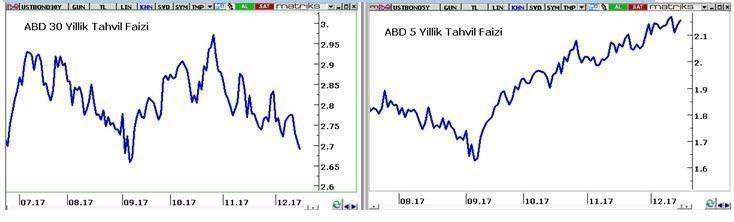

Eylül başından bugüne 2 yıl vadeli ABD tahvil faizi 51, 5 yıl vadeli faiz 46 baz puan 10 yıl vadeli faiz 23 baz puan yükselirken 30 yıllık ABD tahvilinin faizi 3 baz puan aşağı geldi.

Bugün ABD devletine 5 yıl vadeli borç verenler senelik % 2,16 faize razı olurken 30 yıl vadeli borç verenlerin razı olduğu faiz % 2,69 25 yıllık vade farkının karşılığı senede 53 baz puan. Oysa bu makas Eylül başında 102 baz puandı.

İşte USD pozitif seyrin süre ve ölçeğini bu cephedeki fiyatlama belirleyecek. Uzun vadeli faizler kısa vadeli faizlere nazaran daha hızlı yükselirse hem görünen geleceğe yönelik durgunluk kaygıları yumuşayacak hem de ABD para birimi daha güçlü bir yükselişe imza atma şansı bulacak.

Bu gerçekleşir mi ? Doğrusu ben bir düzelme bekliyorum. Ama bu düzelmenin ölçeğini kestiremiyorum. Bu nedenle de ABD tahvil piyasasının çok daha özenle izlenmesi gerektiği görüşündeyim.

Bu bölüm okurlarda USDTL alalım o zaman 4 TL çantada keklik beklentisi yaratmasın.

Önümüzdeki belki de birkaç ay USD diğer ülke paralarına karşı değer artışı yaşamaya devam etse de TL karşısında 3,92 ‘yi aşması kolay değil.

Çünkü Eylül başından bugüne dolar dünya genelinde ortalama 4 değer kazanırken Türkiye’de % 15 yükseldi.

2018 yılının ilk bölümünde USD dünyada yükselirken TL’nin daha fazla prim yapması ve USDTL’nin aşağı gelmesi pekala mümkün.

Türkiye’de Türk Lirası da sürprizlerle dolu ve sıkça dile getirdiğim üzere kolay öngörülebilir bir cephe değil.

TL‘yi bir kenara bırakarak diğer cephelere senaryo üretelim dersek ben USD pozitif baz senaryo dahilinde 2018 yılının ilk çeyreği içinde ons altında 1180 $ gümüşte 14,50 – 14,45 bandının EURUSD cephesinde de 1,15 civarının test edilebileceği görüşündeyim.

TÜRK TAHVİL FAİZLERİ

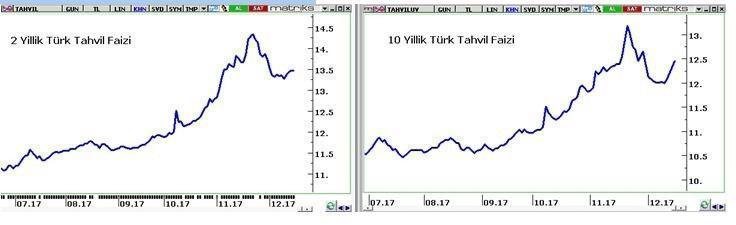

Nasıl ABD borsaları yukarı giderken bir lokomotif gibi diğer ülke borsalarını da peşine takıyorsa benzer bir ilişki tahvil marketleri içinde geçerli.

Önümüzdeki haftalarda ABD tahvil faizleri yukarı yönlü bir seyre sahne olursa bu akım Türk tahvil faizlerinin de yükselmesine neden olabilir.

Bu durumda 2 yıllık Türk devlet tahvilinde % 14 – 14,50 bandının 10 yıllık devlet tahvilinde de % 12,70 - % 13,15 bandının yeniden test edildiğine şahit olabiliriz.

Ben bu yönde bir fiyatlamanın Kasım ayındakine benzer çekici yeni bir alım fırsatı olacağını ve 2018 yılının ilk bölümünde 2 yıllık tahvilde % 12 10 yıllık tahvilde de % 11,50 gibi bir faiz oranın test edilebileceğini düşünüyorum.

BORSA İSTANBUL’DA OYUN PLANI

Aralık ayının ilk yarısında güçlü bir toparlanmaya imza atan Borsa İstanbul’da beklenmedik Türkiye negatif faktör değişiklikleri gerçekleşmedikçe 2018 yılının ilk bölümünün ( 4-5 aylık kesit ) banka hisseleri liderliğinde ılımlı pozitif bir seyre sahne olabileceği görüşündeyim.

Potansiyel nedir derseniz 2018 yılının ilk yarısı içinde BIST 100 endeksi dolar bazında 36,000 TL bazında 130.000 puanı test ederse bu nasıl olur demem.

Yüzde kaç olasılık veriyorsun derseniz borsanın önümüzdeki yılın ilk yarısında en azından 125.000 puanı test etmesi ihtimalinin % 60’dan düşük olmadığını düşünüyorum.

Bununla birlikte yakın vade adına güçlü USD baz senaryom dahilinde BIST 100 endeksinin 110.500 ve 112.000 dirençlerini aşmakta zorlanıp 107.500 civarına salınım yaşayabileceği görüşündeyim.

107.500 civarı dip olabilir mi ? Endeks daha aşağı gelmez mi hepimiz merak ediyoruz.

Borsa pekala bunu başarabileceği gibi alabora olup Ocak ayı içinde 100,000 civarını yeniden test ederek Kasım ayını çağrıştıran yeni bir fırsatta sunabilir.

Ben senaryo üretmenin güç olduğu parkurlarda kademeli hamlelerin daha yerinde bir strateji olacağını futbola benzetirsek yatırımcılar adına 4-3-3 gibi bir saha dizilişinin önümüzdeki aylar adına daha güvenli bir oyun planı olacağını düşünüyorum.

Bunu açalım;

4-3-3 STRATEJİSİ

BIST endeksini bir kenara bırakıp endekse ve mali değerlemelere göre güçlü iskonto içeren yatırım yapmayı düşündüğünüz şirketler olduğunu varsayalım. Yoksa zaten borsa ile ilgilenmeyin.

Borsa yatay seyrederken dahi hisse bazında yakın desteklere geri çekilmelerin kolaylıkla gerçekleştiğine şahit oluyoruz.

Borsaya ayırabileceğiniz 10 Liranız var. 3 Lirası ile yakın destek seviyelerinden beğendiğiniz şirketleri alırsınız.

BIST 100.000 puan civarına geriledi. İkinci 3 liralık dilimi devreye sokar ve hisse ağırlığınızı potansiyelinizin yüzde altmışına çıkarırsınız.

En korkulan oldu ve endeks 95.000 puana savruldu. Son kozunuzu devreye sokar ve hisse senedi piyasasına ayırdığınız tüm kapital ile ortalama 100,000 endeks maliyeti ile pozisyonunuzu almış olursunuz.

107.500 altına sarkmadan borsa yükselmeye başlar ve siz rezervinizin yüzde otuzu ile pozisyon almış olursanız bunu da tasa etmez ya düşerse korkusu yaşamadan 2018 ilk bölümünde sağlayabileceğiniz en iyi getiriyi elde etmeye çalışırsınız.

Tıpkı futbolda olduğu gibi finansal piyasalarda da iyi sonuç için rahat olmak her çalkantıda yangın merdivenine koşmamak bir ihtiyaç.

Fiyatlar iyi ( ucuz ) olduğunda haberler kötüdür. Haberler iyiyken ve fiyatlarda görece yüksek seyrederken bu bize bir süre sonra yeni kötü haberler ile karşılaşmayacağımız yönünde bir garanti sunmaz.

Kademeli oyun planı kötü haberleri fırsata çevirme olanağı sunduğu gibi buna cesaret edemeseniz bile ( pek çok yatırımcı bunu yaşıyor ) ucuz diye aldığınız varlıkları daha ucuz fiyatlara satmanızı engeller. Bir nevi sizi frenler. Haftaya buluşmak dileği ile…

PARANIN YOLU - Günlük Değerlendirmeler

Hafta içi her gün saat 08:45’de Kanal B‘de ve Paranın Yolu adlı video haber serisi ile http://bigpara.hurriyet.com.tr/ de piyasaları değerlendiriyor, genel stratejiye yönelik görüşlerimi pazartesi günleri en geç saat 13:30’da yine BIGPARA ‘da yayınlanan köşe yazım Pusula ile okurlara aktarıyor, haber akışına bağlı anlık tespitlerimi twitter adresimde ( @eralkarayazici ) paylaşıyorum.

Pusula yayınlandığında haberdar olmak ve ücretsiz olarak tüm posta pusula gönderilerine yayınlandığı anda ulaşmak için abone olabilirsiniz. http://pusulaninotesi.com/posta-pusula/

Paylaş