- BORSA

- DÖVİZ

- ALTIN

- FAİZLER

- VİOP&VARANT

- HABERLER

- ANALİZ

- OTOMATİK AL-SAT

- AĞIRLIKLI ORTALAMA ANALİZİ

- DİP ZİRVE ANALİZLERİ

- İŞLEM HACMİ ANALİZLERİ

- SEKTÖR TAKİP

- PERFORMANS ANALİZİ

- YATIRIM SİMİLATÖRÜ

- SEANS RAPORU

- OTOMATİK TEKNİK YORUMLAR

- TEKNİK GRAFİK

- TEKNİK SİNYAL LİSTESİ

- TEKNİK ANALİZ MODÜLÜ

- ARTAN AZALAN ENDEKSİ

- MALİ TABLOLAR

- ORAN ANALİZLERİ

- YATIRIM ORTAKLIKLARI ANALİZLERİ

- BES

- KOBİ

- KRİPTO PARALAR

Türkiye’de Yeni Dönemin Kodları

Paylaş

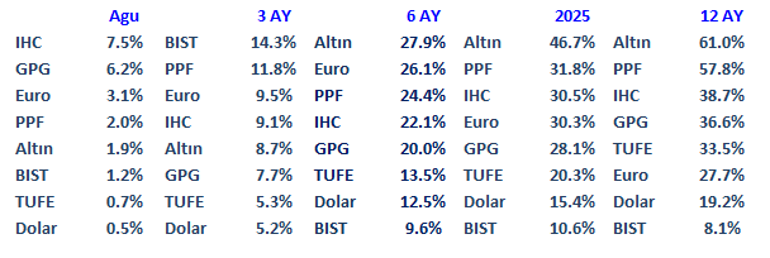

Ağustos ayını ortaladık. Yurtiçinde geleneksel yatırım seçenekleri bu parkurda birbirine yakın getiriler sağlarken, diğer borsalar ortalama yüzde 3 artış kaydetti.

Yurtdışında pozitif seyirde bir değişiklik beklemiyor aksine zaman zaman vites arttırarak önümüzdeki 3-4 çeyrek (belki 7-8 çeyrek) süreceğini düşünüyorum.

O yüzden bugünkü Pusula’da yurtiçini masaya yatırmak istedim.

Türkiye’de 2025 yılının ilk yedi buçuk ayında ortalama aylık faiz oranı tıpkı 2024 yılındaki gibi yüzde 47 oldu.

Oysa enflasyon 2024 yılında yüzde 44,4’iken bu sene yüzde 33’e geriledi.

Hal böyle olunca ekonomi yavaşladı, yatırımcılar da artan reel getiriden yararlanmak üzere faize yöneldi.

Her ne kadar geçen yılın ilk dört ayında faiz gelirinden alınan vergi sıfırken (stopaj) Mayıs 2024 itibarı ile yüzde 7,5 / Şubat 2025 itibarı ile yüzde 15 ve Temmuz 2025 itibarı ile yüzde 17,5’e yükseltilmiş olsa da yatırımcı kararlarında brüt getiri daha etkili olmaya devam etti.

Türkiye ekonomisinde yeni bir dönem başlıyor.

Yüksek faiz döneminin oyun değiştirici bir sürpriz yaşanmazsa sonuna geldik.

Geçen ay faizi yüzde 43’e düşüren TCMB kuvvetle muhtemel 11 Eylül, 23 Ekim ve 11 Aralık tarihli toplantılarında faizleri düşürmeye devam edecek ve oran yüzde 35-38 arası bir seviyeye gerileyecek.

Güncel yüzde 43 olan faiz oranı ile dahi vergi sonrası aylık kazanç yaklaşık yüzde 3’iken iki ay sonra yüzde 2,6 dört beş ay sonra 2,25 civarına düşecek.

Yatırımcı kararlarında nominal oran çok daha etkili ve belirleyici oluyor.

Enflasyon kaça düştü aradaki fark ne kadar elbette bakanlar var ancak azınlıktalar.

Çoğunluk hatalı olsa da düz ve basit cebine ne girdiğine bakıyor.

İşte bu nedenle de Eylül ayından sonra PPF ve mevduata park eden yatırımcıların kayda değer bölümünün alternatif arayışı başlayıp 2026 ilkyarısı boyunca da sürecek.

Bu değişimden fayda sağlayacak ilk cephe ekonomi.

Tasarrufun ödülü azalınca tüketim artacak büyüme görece yükselecek.

Şirketlerin esas faaliyet karı artarken finansman giderleri düşecek.

Bu şüphesiz borsa için pozitif.

Eş zamanlı olarak da düşen faiz tasarruf sahiplerinin risk alma cesaretini yükseltecek.

Zamana yayılarak önümüzdeki 2-3 çeyrekte tasarruf sahiplerinin kayda değer bölümünün faiz dışı yatırım seçeneklerine yöneldiği bir sürece şahit olacağız.

Bu periyotta borsanın ana rotasının yukarı olması hiç ama hiç şaşırtıcı olmaz.

Peki geçici dahi kalsa ara negatif akımlar hangi düzey ve sıklıkta yaşanabilir derseniz bu önemli ölçüde yurtiçi politik desibele bağlı olacak.

Faiz indirim döngüsünü yeniden kesintiye uğratacak hatta faiz artırımına neden olacak gelişmeler yaşanırsa elbette bu senaryo ortadan kalkar.

Ancak zaman zaman politik desibel yükselir ve bu sadece faiz indirimlerinde hızı değiştirirse borsada yine kalıcı düşüş görmez, yükselişin temposunun törpülendiği bir etkiyle karşılaşırız.

Senaryo analizinde vadeyi biraz daha uzatalım dersek önümüzdeki 18 ay şartların makro ekonomik açıdan destekleyici olması daha olası.

Favori senaryo Türkiye’de seçimlerin Mayıs 2028 yerine Kasım 2027’de gerçekleşeceği yönünde.

Bu senaryoda 2026 sonundan itibaren maliye politikasının genişlemeci olması muhtemel.

Her ne kadar bu 2027 yılında enflasyonda arzulanan düşüşü zorlaştıracaksa da ekonomik büyüme ve artacak şirket karları borsa için pozitif olur.

Peki bu ne zaman fiyatlanır? Geleneksel olarak gerçekleşmeden 6-9 ay önce.

Yani 2026 yaz aylarından itibaren.

İşte bu nedenle olağan şartlarda önümüzdeki 18 ay makro şartlar borsa için destekleyici olmaya aday görünüyor.

Ancak keşke mesele Türkiye ekonomisi ve piyasaları için senaryo oluştururken bu kadar basit olsaydı.

Tahmin oluştururken etki gösterebilecek her faktörü dikkate almak zorundayız.

Bu nedenle de önümüzdeki 6-18 ay borsadaki seyir nasıl gelişebilir sorusuna yanıt ararken yurtiçi tüm şartları da düşünüp analize dahil etmemiz gerekir.

İşte bu noktada da her yatırımcının politik desibel ne zaman ve ne ölçüde sıçrama kaydedebilir öngörmeye çalışıp olasılıklarını belirlemesine ihtiyaç var ve bu hiç kolay değil.

Akıllara ilk gelen viraj 15 Eylül tarihli CHP kurultay davası duruşması.

Bu faktör 11 Eylül tarihinde gerçekleşecek TCMB faiz indirimini takiben 2-3 gün negatif etki gösterebilecekse de duruşmadan piyasa pozitif bir karar çıkması ve BIST’in Eylül ikinci yarıda (1 Ekim’de TBMM açılmadan hemen önce) 12,000 puana ulaşması bence dışlanmaması gereken bir senaryo.

Doğrusu olağan şartlarda ana rotası pozitif gelişebilecek önümüzdeki 18 ay borsadan maksimum yararı sağlamanın yolunun tüm kaynakla yatırım sürdürmek yerine yaşanabilecek belirgin ara negatif akımlarda alıma kaynak rezerv ederek ilerlemek olacağını düşünüyorum.

Borsayı yakın vadeye yönelik görüşlerimi aktararak noktalayıp kısaca diğer seçeneklere de değineyim.

Öncelikle 10 Eylül’e kadar olan kesitte (çünkü 11 Eylül TCMB ufuktaki iyi haber) borsada önemli bir geri çekilme yaşanacağını sanmıyor, 10.650 yakın desteğinin etkili olabileceğini velev ki test edildi 10,300 civarının yeni giriş için teşvik edici bir adres olacağını düşünüyorum.

Borsa dışında önümüzdeki süreçte para girişine sahne olup yatırımcıyı mutlu edebilecek adresler neler olabilir derseniz;

Gayrimenkul cephesinde en azından 2026 ikinci çeyreğe kadar USD bazında kayda değer bir artış yaşanacağını sanmıyorum.

Altın pahalı olmanın yanında son aylarda yükselmesini sağlayabilecek gelişmelere duyarsız kalarak patinaj yapıyor. Bir süre yatay veya ılımlı negatif bir seyir sürpriz olmaz. Hatta bu eğilim birkaç sene dahi sürebilir.

Gerek Eurobondlar gerek TRY tahviller yurtiçi şartlara duyarlı seçenekler.

Tek başına pekala birer seçenek olsalar da hisse senedi yatırımı olanlar için dengeleyici tercihler olmazlar.

Pozitif senaryoya yatırımda ise bence borsaya kıyasla daha tercih edilir noktada değiller.

Döviz kurlarında artış hızlanır mı derseniz, USD bu yıl enflasyona yakın oranda makul bir hızla yükseliyor. Ekonomi yönetimi bu tarafı olabilecek en rasyonel biçimde yönlendiriyor.

Var olan bilgi seti geçerliliğini koruduğu sürece sırf faizler düştü diye kur artış hızının önemli bir değişim yaşaması bence zor.

Ne yapalım o zaman diyen okurlar var içinizde biliyorum, 2022-2023 borsanın parladığı bir dönemdi ve nasıl sona erdiyse 2024-2025 dönemini de faiz için benzer şekilde anacağız işe bu gerçeği kabullenerek başlamak daha rasyonel.

Bir sonraki Pusula’da buluşmak dileği ile…

Paylaş