- BORSA

- DÖVİZ

- ALTIN

- FAİZLER

- VİOP&VARANT

- HABERLER

- ANALİZ

- OTOMATİK AL-SAT

- AĞIRLIKLI ORTALAMA ANALİZİ

- DİP ZİRVE ANALİZLERİ

- İŞLEM HACMİ ANALİZLERİ

- SEKTÖR TAKİP

- PERFORMANS ANALİZİ

- YATIRIM SİMİLATÖRÜ

- SEANS RAPORU

- OTOMATİK TEKNİK YORUMLAR

- TEKNİK GRAFİK

- TEKNİK SİNYAL LİSTESİ

- TEKNİK ANALİZ MODÜLÜ

- ARTAN AZALAN ENDEKSİ

- MALİ TABLOLAR

- ORAN ANALİZLERİ

- YATIRIM ORTAKLIKLARI ANALİZLERİ

- BES

- KOBİ

- KRİPTO PARALAR

Pozitif ayrışma sürer mi?

Paylaş

Şubat ayı yurtiçinde ılımlı pozitif, yurtdışında ise belirgin negatif bir açılışa sahne oldu. Lokal finansal seçenekler içinde en iyi getiriye % 3,7 değer artışı ile gümüş – altın ikilisi imza atarken haftanın tek kaybettireni dolardı.

Ocak ayında freni patlamış kamyon misali aşağı yukarı sert savrulma & sıçramalar yaşayan petrol cephesinde ise dalga boyları küçülmeye başladı. Şubat ayının ilk işlemlerini ağırlıkla 33 – 35 dolar bandında dalgalanarak geçiren brent haftayı 34 $ ile tamamladı.

Hal böyle olunca da küresel piyasalarda odak noktası ( bardağın boş tarafı ile ) Avrupa olmaya başladı. Türkiye’nin önlerde saf aldığı gelişen ülke borsaları geçen hafta ağırlıkla değer kazanırken eski kıtada hisse senetleri ortalama % 5 değer kaybetti.

Haftalık bazda 40 endeks içinde en iyi beşinci performansa imza atan BIST sene başından bugüne % 3,4 değer artışı ile Endonezya’nın ardından en iyi getiri sağlayan ikinci market.

Haftalık bazda 40 endeks içinde en iyi beşinci performansa imza atan BIST sene başından bugüne % 3,4 değer artışı ile Endonezya’nın ardından en iyi getiri sağlayan ikinci market.

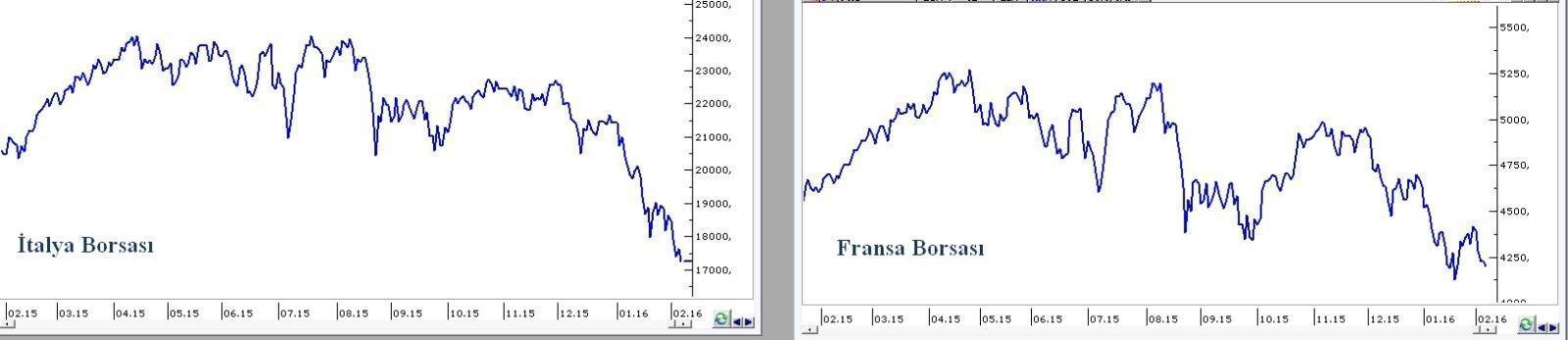

Şubat ayı ile birlikte dünyanın yeni odak noktası halini alan Avrupa ülkelerinde ise borsalarının 2016 performansları ortalama % 12 kayba işaret ediyor.

Göze & kulağa hoş geliyor. Avrupa borsalarının % 12, ABD borsasının % 8 değer kaybettiği bir perdede Borsa İstanbul’un 2015’in acısını çıkarırcasına değer kazanması.

İyi güzel de kısmen TL’ye de yansıyan bu pozitif ayrışma daha ne kadar süre devam edebilir ? Bugün pusulada işte bu soruya yanıt arayacağım.

Pozitif ayrışma kalıcı mı ?

Borsa İstanbul 2006 – 2013 dönemini ağırlıkla Alman DAX endeksinin ( euro bazında ) 4 katı civarında dalgalanarak geçirmişti.

Gezi , 17 Aralık , FED tufanları derken aşağıdaki grafikte görebileceğiniz üzere bu oran 2,1’e kadar geriledi.

2014 yılında yaşanan gelişenler ülkeler rallisi ve petrol fiyatlarındaki gerilemenin kutlaması ile bu kaybın yarısı geri alındı ve çıta 2015 Ocakta 3,3’e kadar yükseldi.

Fakat dışsal olarak eyvah FED faiz arttıracak korkusuna ilave yurt içinde dejavu tadında negatif haber sağanağı ( faiz tartışması, siyasi tıkanıklık, terör ve Rusya ) yaşananınca 2015 sonunda BIST yeniden DAX’ın 2,1 katına geriledi.

2016 yılının ilk beş haftasında gerçekleşen pozitif ayrışma bu oranı 2,45’e yükseltti. Her ne kadar orta-uzun vadede yukarıda kat edilebilecek yol varsa da BIST DAX’a karşı yakın vade adına son 11 ayın göreli en yüksek değerine yaklaştı.

Tabi ben BIST adına bu tür kıyaslamaları pek çok borsa ile yapıyor, hatta diğer borsaları da birbirleri ile karşılaştırıyorum. Ancak teknik açıdan yararlanılan bu yöntemin güvenilir sonuçlar sağlayabilmesi için kıyaslanan borsaların temel açıdan da ortak paydalarının olması gerekiyor.

Bu bakıma BIST & DAX güzel bir ikili. Lafı uzatmadan tespitlerimi ve pozitif ayrışmanın sürüp süremeyeceğine yönelik görüşlerimi paylaşayım.

1- Pozitif ayrışma BIST’e özel bir durum değil. Tüm gelişen ülke borsaları 2015 yılında yeterince dayak yedikleri için FED sonrası gelişmiş ülke borsalarına karşı pozitif ayrışıyor.

2- BIST diğer gelişen ülkeler ile karşılaştırıldığında eş iskontoda. Ancak sorun şu ki yılın ilk beş haftasında gerçekleşen kabaca % 15 ‘lik pozitif ayrışma ile gelişenlerin gelişmiş ülke borsalarına kıyasla sahip olduğu iskonto törpülendi.

3- Gelişen ülke borsalarında sene başından bugüne devam eden ılımlı pozitif seyrin mola vermeden devam edebilmesi için Avrupa üzerinde hakim olan kara bulutların dağılmasına ihtiyaç olduğu görüşündeyim.

4- Avrupa piyasalarında yükselen tansiyon düşmezse yakın vadede gelişen ülkelerin de bu negatif akıma katılması daha olası.

5- Bu bakıma piyasaların seyri üzerinde Avrupa’nın oyun kurucu özelliğinin daha da belirginleşeceğini ve gelişen ülkeleri de etkisi altına alacağını düşünüyorum.

6- Özetle Borsa İstanbul’un da diğer gelişen ülkeler ile birlikte bir süre Avrupa’nın domine edeceği rüzgarın etkisi altına gireceğini ve yön bulacağını tahmin ediyorum.

Avrupa borsalarında düşüş sürecek mi ?

Eski kıta dünyanın yumuşak karnı. Bir adım ileri gidelim dünya ekonomisi bir araba ise Avrupa ateşle yaklaşılmaması gereken benzin deposu.

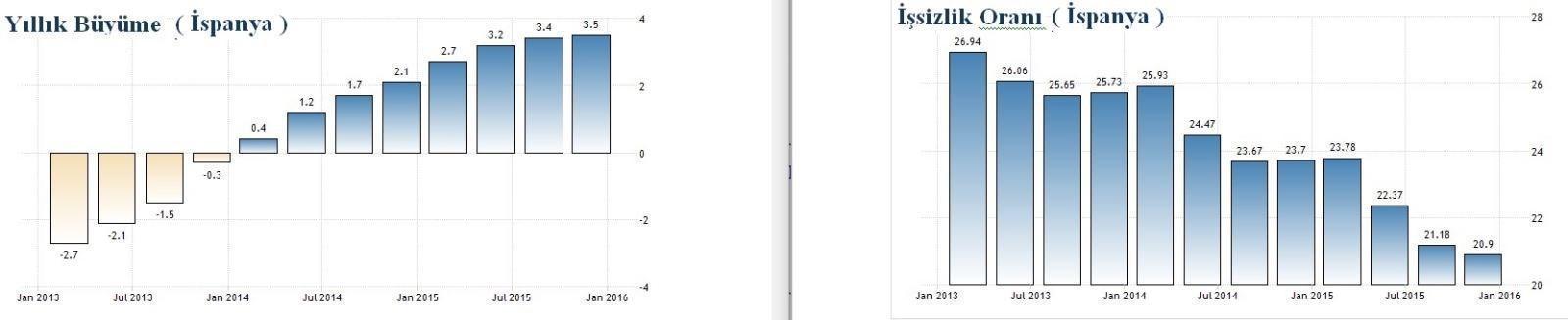

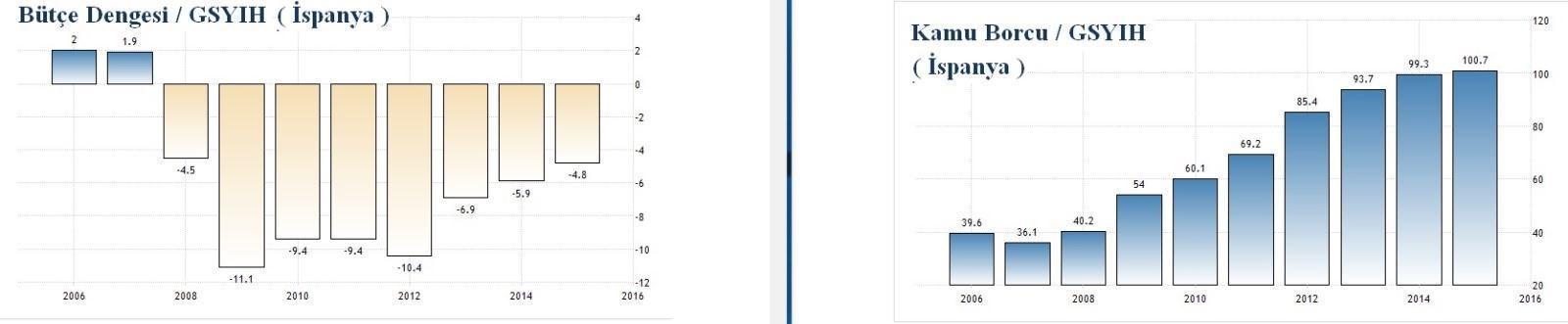

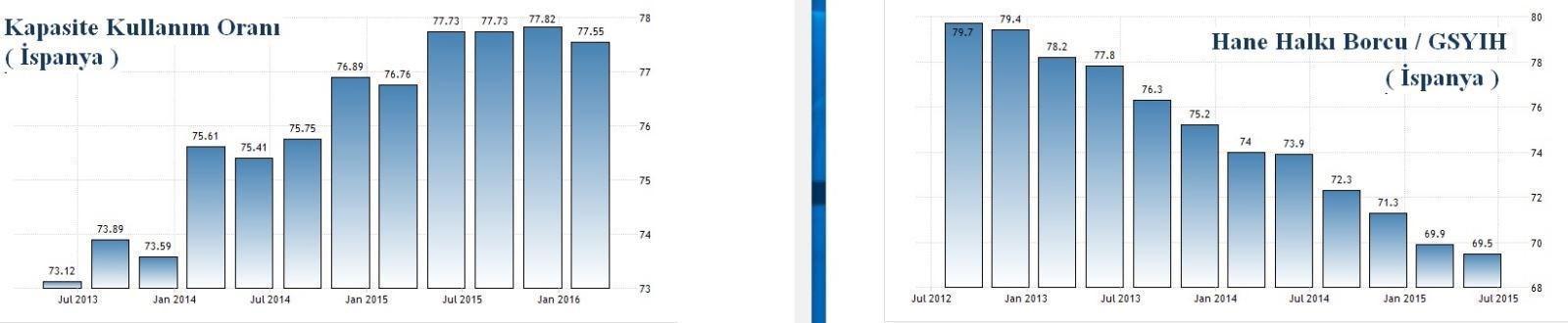

Mortgage krizinde ağır hasar alan Avrupa ekonomisi ECB ‘nin yoğun desteği ile ayağa kalkmaya çalışıyor. Ağır kemer sıkma önlemlerine bir tepki olarak Yunanistan’da Syriza ‘nın iktidara gelmesi ile başlayan akım Portekiz ve İspanya’da da iktidar değişikliklerine yol açtı.

Portekiz 10 milyon nüfusu, 230 milyar $ GSYIH ile küçük bir ekonomi. Yeni hükümet rotadan şaşarsa pekala Brüksel tarafından kırmızı kart ile tehdit edilebilir.

Ancak 1,4 trilyon $’lık ekonomik büyüklüğü ve 47 milyon nüfusu ile İspanya hayli büyük bir lokma. 61 milyon nüfusu ve 2,1 trilyon $ ‘lık ekonomik büyüklüğü ile İtalya ise eski kıtanın en büyük dördüncü ekonomisi.

Ocak içinde İtalyan bankalarının sorunlu kredi oranının % 17 ‘ye ulaşması ile başlayan tedirginlik Şubat ayında İspanya’da hükümetin kurulamaması ve Portekiz’den popülizme yönelim kuşkusu uyandıran açıklamalar gelmesi ile gerilime dönüştü.

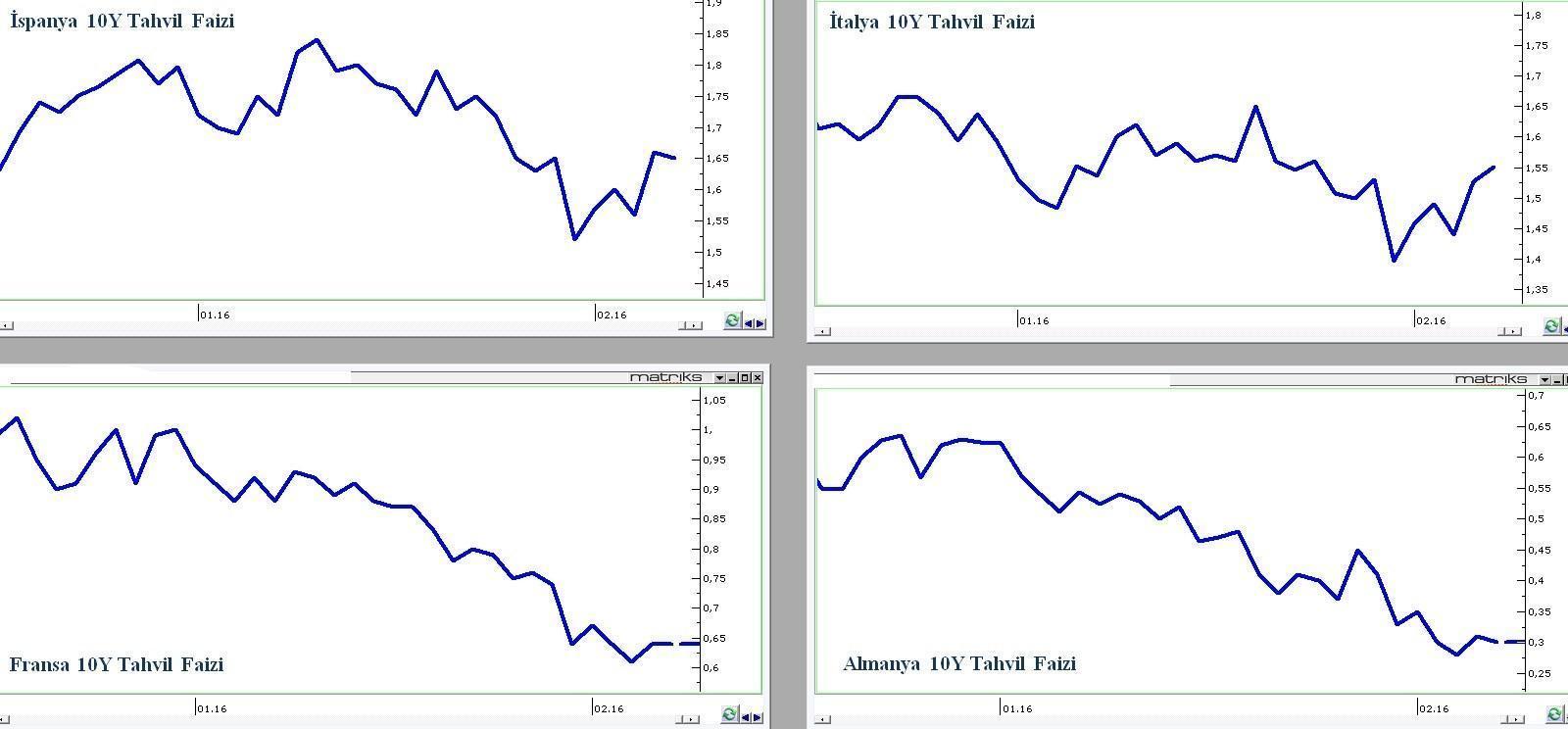

Avrupa’nın tansiyonunu ölçmenin en basit yolu 10 yıllık tahvil faizleri arasındaki farktır. Her ne kadar Avrupa Merkez Bankası parasal genişleme adı ile bu cephede alım yapıyor olsa da eski kıtada huzursuzluğa neden olabilecek gelişmeler yaşandığında borç stoku yüksek ülkelerin faizleri yukarı giderken güvenli liman sayılan cephelerde faiz oranları aşağı gelir.

Geçen hafta Almanya, Fransa ve İngiltere’de tahvil faizleri yatay seyrederken Portekiz, İspanya ve İtalya’da faizler % 0,20-0,30 kadar yukarı gitti.

Hal böyle olunca 2 ay önce % 1’e kadar gerileyen 10Y İspanya – Almanya faiz farkı % 1,36 ‘ ya yükseldi.

Evet Avrupa ekonomisinde gerek kamu gerek özel sektör borç stoklarından kaynaklanan hafife alınamayacak sorunlar var. Önümüzdeki 1-2 yıl içinde toparlanma güç kazanamazsa eski kıta 2018-2021 arası bir perdede global krizin merkez üssü de olabilir.

Ancak enseyi karartmadan Avrupa’nın durumunu objektif bir biçimde resmetmemiz gerekiyor. Rahmetli Salih Neftçi hocamızın “ bir şeyin ne olduğundan daha önemli olan trendinin ne olduğudur “ sözünün hakkını vererek bakınca Avrupa’nın sorunlarının yumuşama işaretleri verdiğini görmek güç değil.

Parasal genişlemeler ile ECB öncelikle borçlanma maliyetlerinin düşmesini sağladı. 2010-2012 döneminde borçlarını % 5 faiz ile çevirmek zorunda kalan İspanya ECB sayesinde bu oranı % 1,5’a indirme imkanı buldu.

Şimdi büyümenin sürmesi hatta kuvvetlenmesine ihtiyaç var. Avrupa bunu başarabilirse çok önemli bir virajı dönmüş olacak.

Yok başaramazsa da dünyanın sonu gelmeyecek. Ancak 2018-2021 arası bir yerde dünya genelinde yeni zengin ve yeni fakirleri yaratabilecek bir krizin temelini oluşturacak.

ECB tahvil alım programı ve kararlılığı sürerken, ABD ekonomisi gücünü korurken bu kazanın yakın gelecekte gerçekleşmesinin çok zor olduğunu düşünüyorum.

Bu nedenle 2016 içinde yaşanabilecek çalkantıların geçici med – cezirler olarak kalacağı ve finansal piyasalar adına alım fırsatı olarak görülmesi gerektiği görüşündeyim.

2018-2021 risklerini ileride sıkça tartışacağız. Ancak olası bir krizi sakın ola dünyanın sonu olarak görmeyin. Kriz öldürmez, aksine can yakıcı 9 -18 aylık bir süreci takiben kapitalizmin yoluna devam etmesinin tek yolu olup detoks gibidir.

Almanlar disiplinlerinden ödün vererek AB’nin bu virajı dönmesi amacıyla Avrupa Merkez Bankasının tahvil alım programına hesapsız kitapsız onay vermediler. Kolay kolay da pes etmeyeceklerdir.

Geçen hafta Avrupa piyasalarında hakim olan tedirginlik Alman Borsasını son bir yılın en düşük değerine getirdi. Geleneksel teknik analizciler adına DAX endeksinin 9.300 puanın altında kapanması önemli bir tehlike işareti.

Teknik analize uyarlanmış robotlar tarafından yapılan işlemlerin her geçen yıl dünyada yoğunlaştığını da göz önüne alırsak tahvil cephesinde tansiyon yükselmeye devam ederse Avrupa borsalarındaki satıcılı hal pekala bu hafta hız kazanarak devam edebilir.

Tahvil cephesinde tansiyonun düşmesi durumunda ise Avrupa yatışır ve küresel piyasalar üzerinde bir tehdit olmaktan çıkıp, pozitif trendin tetikleyicisi olur. ECB başkanı Draghi 10 Mart’ı beklemeden sözlü müdahalede bulunarak bu yangını söndürme şansına sahip.

Biz tansiyonun yükselmeye devam edeceği varsayımı altında N noktası neresi olabilir sorusuna yanıt arayarak devam edelim.

İspanya-Almanya faiz farkı hangi seviyeye kadar tırmanabilir ? Avrupa borsalarında geri çekilme hangi seviyelere kadar sürebilir ?

Kötü durum senaryosunda ben 10Y İspanya – Almanya faiz farkının % 1,60 -1,65 aralığına kadar yükselebileceğini, Alman DAX endeksinin 8.600, Fransa CAC40 ‘ın 3.900 ve İtalyan Milano’nun 16.000 puana kadar savrulma yaşayabileceğini,

Bu tepe oluşumunu takiben İspanya – Almanya faiz farkında ibrenin aşağı döneceğini, Avrupa borsalarının da söz konusu seviyelere yakın bir yerde taban oluşumunu tamamlayarak rotayı yukarı çevireceklerini tahmin ediyorum.

10 Martta Avrupa Merkez Bankasının toplantısı var. Eski kıtada hele de tedirginlik gerilime dönüşürse Draghi’nin var gücü ile bu vakaya müdahale etmesi kaçınılmaz.

Bu nedenle önümüzdeki 1-2 hafta içinde Avrupa kaynaklı yaşanabilecek bir panik atağın gelişmiş ülke hisse piyasalarına yatırım için çekici bir alım fırsatı oluşturacağı görüşündeyim.

Borsa İstanbul

2016 bütününe yönelik pozitif beklentilerimde bir değişiklik yok. Halen BIST’de yılın ilk yarısında 87.000 ikinci yarısında 92.000 puana kadar yükseliş potansiyelinin geçerliliğini koruduğu görüşündeyim.

Ancak yakın vadede yukarıda paylaştığım gerekçeler ile sert & geçici bir med cezir ile bir kez daha 69.500 -71.000 bandı ile limitli bir savrulma riskinin masaya geldiğini düşünüyorum.

Hafta içinde yatırım kararlarını alırken Avrupa borsaları ve tahvil piyasalarındaki seyre her zamankinden daha fazla önem vermekte fayda var.

İspanya-Almanya faiz makası yukarı giderken borsalardaki yükselişlere, tersi olduğunda ve faiz makası aşağı geldiğinde de borsalardaki geri çekilmelere kuşku ile bakmak gerekiyor.

O zaman hisseleri satalım düşünce alalım dediğinizi tahmin edebiliyorum. Avrupa borsaları aslında on aydır değer kaybediyor.

Bir risk olarak paylaştığım & senaryolandırdığım son panik atak yaşanmadan da pekala hafta içinde kalıcı biçimde rota yukarı dönebilir. Hal böyle olursa da defansif tedbirler ters köşede kalınması sonucunu doğurabilir.

Özetle 10 Mart arifesinde Avrupa’nın domine ettiği bu perdede bardağın boş tarafından dolu tarafına ( ECB fiyatlaması ) geçişin zamanlamasını belirleyebilmek adına İspanya-Almanya faiz makasına her zamankinden daha fazla önem vermemiz gereken bir süreç bizi bekliyor.

Gönül Gökhan Abur’un hava durumu tahminleri kadar iddialı beklentiler paylaşmayı istiyor, ama gelin görün ki finansal piyasalar hele de bu aralar meteorolojiye hiç benzemiyor.

Dolar Cephesi

Dolar geride kalan 3 haftada dünya genelinde değer kaybetti. Bu seyir yurtiçine de yansıdı ve USDTRL % 4,5 değer kaybı ile 3,06’dan 2,92’ye geriledi.

Doların demode olduğu ve 2016 yılının özellikle de ilk yarısında dünya genelinde zayıf performans göstereceği yönündeki beklentim geçerliliğini koruyor.

Bununla birlikte hafta içinde küresel piyasalarda Avrupa kaynaklı bir panik atak yaşanması durumunda USDTRL’nin de 2,97 ‘ye kadar yükselebileceğini düşünüyorum.

O zaman dolar alalım diyenler adına risk hafta içinde Avrupa’da kara bulutların dağılması ve son bir panik atak yaşanmadan tansiyonun kalıcı biçimde düşmesidir.

Söz konusu panik atak yaşansa bile dolarda yükselişin kalıcı olmayacağını, dövize yatırım yapmak isteyenler adına yıl içinde daha uygun fırsatların oluşacağını düşünüyorum.

Altın & Gümüş

Bu cephe özellikle döviz tabanlı yatırım yapmak isteyenler adına öne çıkardığım bir ikiliydi ve 2016 yılının ilk beş haftasında TL bazında altın % 10,6 gümüş % 8,2 getiri ile yurtiçi finansal seçenekler içinde en iyi iki performansa imza attılar.

Artık bu cephenin kısa vadeli doyum noktasına yaklaştığını ve yakın vade adına gram altında 113 TL ‘nin gram gümüşte 1,43-1,44 bandının geçilmesinin kolay olmadığını düşünüyorum.

Haftaya buluşmak dileği ile...

Pusula Abone Kaydı & Günlük Değerlendirmeler

Pusula yayınlandığında haberdar olmak ve ücretsiz olarak tüm posta pusula gönderilerine yayınlandığı anda ulaşmak için aşağıdaki linke tıklayarak e-mail adresinizi girmeniz yeterli.

http://optin.sndlp.com/HAi/g78/d4852960

Pazartesi dışında hafta içi her gün saat 17:45’de Kanal B’de piyasaları değerlendiriyor, genel stratejiye yönelik görüşlerimi pazar günleri 23:00’de BIG PARA ‘da yayınlanan köşe yazım pusula ile okurlara aktarırken, haber akışına bağlı anlık tespitlerimi ve strateji güncellemelerimi twitter adresimde ( @eralkarayazici ) paylaşıyorum.

Paylaş