- BORSA

- DÖVİZ

- ALTIN

- FAİZLER

- VİOP&VARANT

- HABERLER

- ANALİZ

- OTOMATİK AL-SAT

- AĞIRLIKLI ORTALAMA ANALİZİ

- DİP ZİRVE ANALİZLERİ

- İŞLEM HACMİ ANALİZLERİ

- SEKTÖR TAKİP

- PERFORMANS ANALİZİ

- YATIRIM SİMİLATÖRÜ

- SEANS RAPORU

- OTOMATİK TEKNİK YORUMLAR

- TEKNİK GRAFİK

- TEKNİK SİNYAL LİSTESİ

- TEKNİK ANALİZ MODÜLÜ

- ARTAN AZALAN ENDEKSİ

- MALİ TABLOLAR

- ORAN ANALİZLERİ

- YATIRIM ORTAKLIKLARI ANALİZLERİ

- BES

- KOBİ

- KRİPTO PARALAR

Pozitif Ayrışma Sona Erebilir

Paylaş

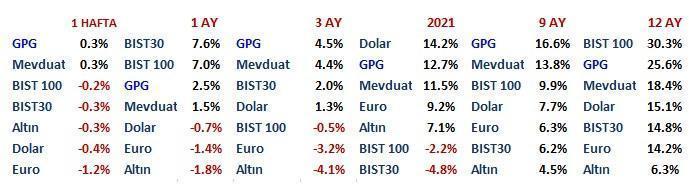

Temmuz ortasında 1350 puan çevresinde taban oluşumunu gerçekleştiren BIST 100 endeksi geride kalan dört haftada yüzde 7 değer artışına imza atarak 1444 puana ulaştı.

Benzer bir performans Türk Lirası’nda da gördük. İki ay kadar önce USDTRY 8,80 EURTRY 10,50 düzeyindeyken geçen haftayı bu ikili 8,50 ve 9,93 düzeyinde tamamladı.

Aradan geçen iki ayın fonlama getirisi de hesaba katıldığında TRY, USD karşısında yüzde 6,5 Euro karşısında yüzde 8,5 kazanç sağladı.

Borsa ve TRY’da yaşanan yükseliş birbirinden bağımsız değil.

Turizm gelirlerinin devreye girmesi ile önce TRY değer kazanmaya başladı, bir ay kadar sonra döviz cephesindeki sükûnet sayesinde enflasyonun daha da artması kaygısı azalınca yükseliş Borsa İstanbul’a yansıdı.

BIST bu yüzde 7 getirinin yüzde 6,3’lük kısmını önceki iki haftada gerçekleştirirken son iki hafta sadece yüzde 0,7 getiriye imza atarak 1434 puandan 1444 puana yükselebildi.

Başka bir deyişle hisse senedi bazında hareketlilik sürse de endeks aslında son iki hafta yatay seyretti. Aylık ortalama enflasyonun yüzde 1,5 civarında seyrettiği bir yapıda bu reel bir getiri değil.

Yurtdışında ise önceki üç hafta yatay-ılımlı negatif sayılabilecek bir seyirle geçerken, geçen hafta petrol liderliğinde varlık piyasaları ailece satıcılı bir seyre imza attı.

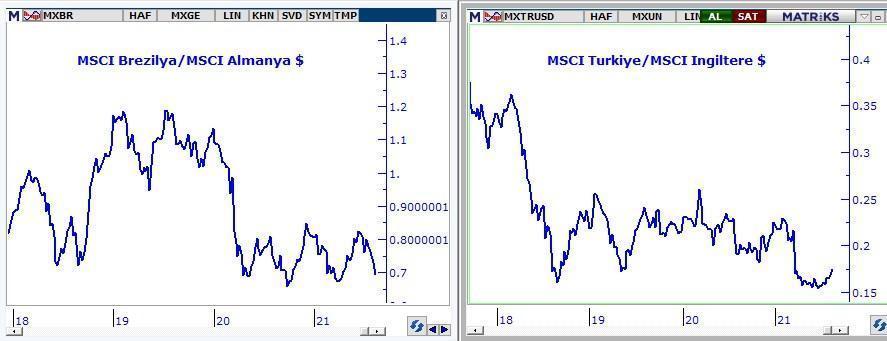

Bir bütün halinde bakarsak geride kalan dört haftada gelişen ülke borsaları $ bazında ortalama yüzde 5 değer kaybederken BIST $ bazında yüzde 10 getiriye imza atarak önemli bir pozitif ayrışmaya imza atmış oldu.

Borsa İstanbul bu gücü korur ve pozitif ayrışmaya devam eder mi derseniz orta-uzun vadede geniş bir alan var ama kısa vadede bence zor.

Orta-uzun vadeli alanın tabelaya yansıması için başta enflasyon olmak üzere beklentilerde güçlü bir değişim gerekiyor.

Bunun da kısa vadenin yani önümüzdeki 3-4 ayın konusu olması güç.

Bu nedenle önümüzdeki hafta-aylarda BIST’de ve Türk Lirasında gelişen ülkelere paralel bir seyir beklemek daha gerçekçi.

Turizm kanalı TRY adına 1-2 ay daha destekleyici olacaktır. Ancak sonrasında kurdaki yatay seyrin korunması için yabancı sermaye girişinin sürmesi gerekecek.

Her ne kadar kısa vadenin konusu olması güçse ve orta-uzun vadede gerçekleşmesi önemli şartlara bağlıysa da, Türk varlıklarında uzun vadeli ayrışma marjı nedir derseniz bence borsada $ bazında asgari yüzde 60 yükseliş, döviz kurlarında reel yüzde 30 düşüş için alan var.

Bize bunu en iyi gösteren verilerden biri aşağıdaki TUFE’den arındırılmış EURTRY.

USD sık sık dünya genelinde değer kazancı veya kaybı yaşıyor. Bunun yurtiçine yansımasını elemine edip, Türk Lirası’nın reel değişimine bakalım dersek Euro objektif bir barometre.

Bu veri EURTRY’da Türkiye TUFE’si kadar olan değer artışlarını dikkate almadan reel primi yani enflasyon üzeri getiriyi gösteriyor.

Aslında Avrupa enflasyonu olan senelik ortalama yüzde 1’i de hesaba katmak gerekir ama grafiğe bunu yansıtamıyoruz.

Reel EURTRY kuru 2007-2017 dönemi boyunca yüzde 15’lik bir bant içinde yatay seyrederken 2018 yılında Euro, Türk Lirası karşısında TUFE üzeri yüzde 50’lik bir değer artışına sahne oldu.

Son üç yılda yeni zirveler gerçekleşmedi. 12 aydır da reel kur yatay seyir gösteriyor.

Hatta son dört yıla bakarsak tepe her seferinde görece daha aşağıda oluşuyor.

Ancak Euro Türk Lirası karşısında kaydettiği primin halen dikkate değer kısmını koruyor.

TRY fazla yara saramıyor.

EURTRY 12 aydır, dört sene öncesine kadar dalgalandığı eski bandın yüzde 35 kadar üzerinde yeni bir bant içinde dalgalanıyor.

Yukarıda aynı veriye son dört yıl özelinde bakar ve hudut analizlerinde bize fikir veren bollinger bandından (kırmızı çizgiler) ilham alalım dersek EURTRY direnç bölgesinin yüzde 10 kadar altında destek bölgesinin ise yüzde 5 kadar üzerinde diyebiliriz.

Enflasyon beklentilerinde iyi veya kötü kayda değer bir değişim yaşanmadıkça ben önümüzdeki birkaç çeyrek reel kurun bu bant içinde dalgalanmayı sürdürme olasılığını yüksek buluyor, bu görüşten hareketle EURTRY cephesinde 9,50-9,60 bandının aşağı geçilmesinin zor olduğunu düşünüyorum.

YURT DIŞI PİYASALAR

Dünya ekonomisi geçen yıl yaşanan sert Covid 19 resesyonunu takiben bu yılın ikinci çeyreğinden itibaren büyümeye başladı.

Finansal piyasalar da bunu uzun süre satın aldılar.

Ancak Mayıs sonundan bugüne ılımlı bir eğilimle de olsa borsalar değer kaybediyor.

Geçen hafta bu fiyatlama hız kazandı ve petrol liderliğinde sert satıcılı bir seyre şahit olduk.

Brent petrol yüzde 7,5 değer kaybı ile 64,7 $’a gerilerken borsa endekslerinde de ortalama yüzde 3,5 kayıp gerçekleşti.

Sebebi temelde delta varyantı ile salgının yeniden hız kazanması ve bu eğilimin sonbaharda daha da kuvvetlenmesi kaygısı.

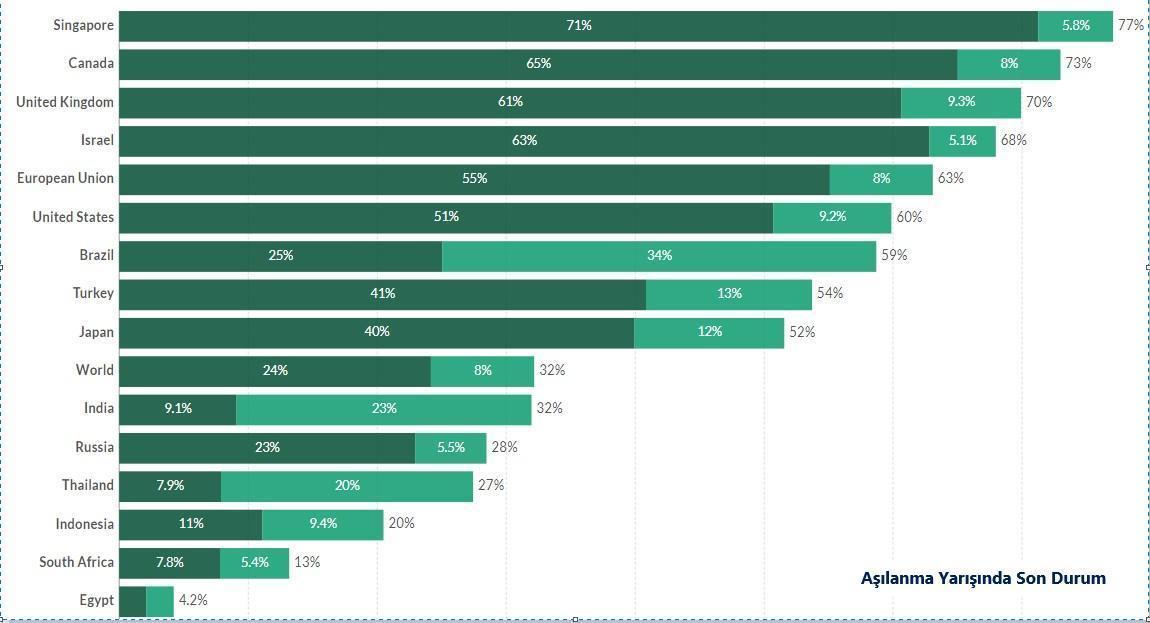

Evet dünya genelinde aşılanma sürüyor ama son aylarda aşılanma temposunda bir yavaşlama var.

Var olan aşılanma oranları vaka sayılarında geçen yıl Eylül-Ocak kesitinde yaşanan sert sıçramayı ve Covid’in sağlık-ekonomik hayat üzerindeki etkisini ne ölçüde frenleyecek yaşayarak öğreneceğiz.

Dünya genelinde çift doz aşı olanların oranı ancak yüzde 24. Bu oran batı kampında ortalama yüzde 55 Türkiye’de yüzde 41.

Yüksek olasılıkla önümüzdeki dalga, salgının hissedilir etki gösterecek son atağı olarak tarihe geçecek ve 2022 ikinci çeyreğinden itibaren dünya ekonomisi vites yükselterek büyüme döngüsünde yoluna devam edecektir.

Finansal piyasalar reel ekonomide yaşanacak iyi veya kötü hemen her şeyi 6-9 ay öncesinde fiyatlama geleneğine sahiptir.

Şimdi piyasalar reel ekonomide kış dönemi yavaşlamasını fiyatlıyor.

Önümüzdeki yılın ikinci çeyreğinden itibaren başlaması muhtemel canlanma da, bu gelenek dahilinde muhtemelen 2021 son çeyreği içinde borsa endekslerini yukarı itecektir.

Ben var olan aşılanma oranları ile son çeyrekte ekonomilerde radikal kapanma tedbirlerine gerek kalmayacağı ve salgının ekonomi üzerindeki etkisinin frenleyici olmaktan öteye gitmeyeceği görüşündeyim.

Bu nedenle dünya borsalarında 2-3 aydır süren ve geçen hafta hız kazanan negatif fiyatlamanın bir alım fırsatı oluşturacağını ve önümüzdeki 3-4 hafta içinde borsa endekslerinde dengelenmenin gerçekleşebileceğini düşünüyorum.

FED ŞAHİN ÇIKABİLİR

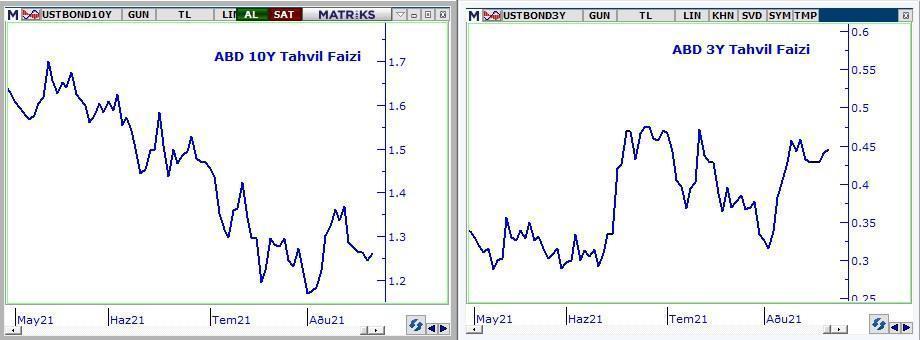

Yakın vadede piyasa gündeminde yer tutup fiyatlamalarda etkili olacak diğer faktör ABD Merkez Bankası.

Cuma günü FED başkanı JH Ekonomi Sempozyumunda bir değerlendirme yapacak.

Konu malum; varlık alımlarında kesinti sinyali gelip gelmeyeceği.

Yukarıdaki grafikte ABD 10 ve 3 yıllık tahvil faizleri yer alıyor.

Mayıs ayından bugüne 10 yıllık tahvil faizi aşağı gelirken 3 yıllık tahvil faizinin yatay seyrettiğini görüyorsunuz.

Ben bu fiyatlamayı tahvil trader’larının FED’in varlık alımlarında kesinti takviminde bir öteleme beklemediği şeklinde okuyorum.

Ama 10 yıllık faiz aşağıda diyeceksiniz ki haklısınız bu da ekonomi düzeldiğinde ABD Merkez Bankasının (2023-2024 dönemi) politika faizini çok fazla yükseltemeyeceğini fısıldıyor ve şüphe yok ki gelişen ülkeler adına orta vadede pozitif.

Ancak yakın vadede şahin bir FED gelişen ülkeleri nasıl etkiler derseniz geçici ve limitli (yüzde 5 kadar) bir med cezir yaratarak çok cazip bir alım fırsatına neden olabilir.

BORSA ISTANBUL

Evet BIST adına geride kalan dört hafta yaşanan pozitif ayrışma göreli aşırı iskontoyu yumuşattı.

Ancak gelişen ülkelere bir bütün halinde bakarsak salgından daha fazla etkilendikleri ve FED varlık alımlarını kesecek beklentisi ile bugüne kadar tercih edilmedikleri için ailece aşırı iskonto içindeler.

2021 başı referans alındığında gelişmiş ülke borsaları $ bazında ortalama yüzde 12 getiri sağlarken gelişen ülkeler ortalama yüzde 15 değer kaybı yaşadılar. ( Türkiye - % 14,8)

Ben önümüzdeki 1-2 ay içinde FED varlık alımlarında kesinti fiyatlaması tamamlandıktan sonra gelişen ülke marketlerine güçlü bir ilginin başlayacağını tahmin ediyor, bu cephede 6-9 ay içinde $ bazında asgari yüzde 30 (belki yüzde 50) getiri sağlanabileceğini düşünüyorum.

Bu tahminim doğru çıkarsa şüphe yok ki rüzgar BIST adına da destekleyici olacaktır.

Bu nedenle kısa vadede 1420–1475 bandında bir süre daha yatay seyretme ihtimali daha yüksek görünen Borsa İstanbul’un son çeyrek içinde yeniden rotayı yukarı çevirerek 2022 ikinci çeyreği içinde 1800-2000 bandına yükselebileceği görüşündeyim.

Kısa vadede eyvah FED kaygısı ile BIST yeniden 1350 puana yaklaşabilir mi derseniz çok ama çok zor demem. Ancak olasılığını düşük buluyorum.

GPG özelinde Türkiye dışı gelişen ülkelere yüzde 11 ağırlık ile yatırımımız var ve önümüzdeki haftalarda başta Brezilya cephesi olmak üzere, doğabilecek fırsatlardan faydalanarak bu ağırlığı yüzde 20’ye yükseltmeyi planlıyorum. Bir sonraki Pusula’da buluşmak dileği ile...

Paylaş