- BORSA

- DÖVİZ

- ALTIN

- FAİZLER

- VİOP&VARANT

- HABERLER

- ANALİZ

- OTOMATİK AL-SAT

- AĞIRLIKLI ORTALAMA ANALİZİ

- DİP ZİRVE ANALİZLERİ

- İŞLEM HACMİ ANALİZLERİ

- SEKTÖR TAKİP

- PERFORMANS ANALİZİ

- YATIRIM SİMİLATÖRÜ

- SEANS RAPORU

- OTOMATİK TEKNİK YORUMLAR

- TEKNİK GRAFİK

- TEKNİK SİNYAL LİSTESİ

- TEKNİK ANALİZ MODÜLÜ

- ARTAN AZALAN ENDEKSİ

- MALİ TABLOLAR

- ORAN ANALİZLERİ

- YATIRIM ORTAKLIKLARI ANALİZLERİ

- BES

- KOBİ

- KRİPTO PARALAR

Piyasa Şartları Değişecek

Paylaş

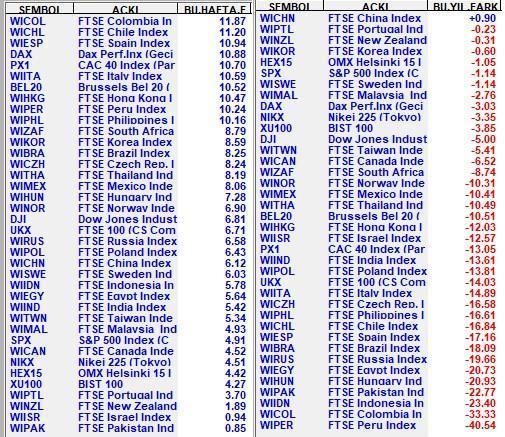

Haziran ayının ilk haftası borsalarda çok güçlü yükselişlere sahne oldu. Hisse senedi marketlerinin ortalama yüzde 8 değer artışı kaydederek tamamladığı bu beş günlük parkurda BIST yüzde 4,3 gibi görece daha kalender bir yükselişle 110.000 puana ulaştı.

Dow Jones (ABD) ve DAX Covid 19 krizi öncesi gördükleri en yüksek seviyeye yüzde 8 yıla başladıkları değere ise artık sadece yüzde 5 uzaklıktalar.

BIST kriz öncesi en yüksek 124.500 puanı test etmişti. Cari değer bu seviyeye yüzde 12 uzaklıkta olsa da yabancı gözü ile bakalım dersek dolar bazında BIST yıl içinde gördüğü en yüksek değere yüzde 23 yıla başladığı seviyeye yüzde 16 uzak.

Dünya genelinde ralli Mart sonunda başlamış olsa da iki hafta öncesine kadar bu hareketten aslan payını alanlar mali durumu güçlü olan ve krizin faturasını kamu kaynaklarıyla göğüsleme kapasitesi yüksek ülke borsaları olmuştu.

İspanya Fransa Brezilya gibi ülkeler ise bu bölümde kalender değer artışlarına imza atmıştı.

Rallinin ikinci perdesi olarak görebileceğimiz son iki haftanın ana teması ise geride kalanları al refleksi oldu. Emtia üreticisi ülkeler ile birlikte riski görece yüksek Avrupa marketleri ikinci perdede en güçlü yükselenler oldular.

Geldiğimiz noktada ikinci grup diyebileceğimiz bu ülkeler halen ilk gruba kıyasla ıskontoya sahip olsa da aradaki marj görece azalmış oldu.

Ben küresel rallinin üçüncü perdesinde bayrağın yine el değiştirebileceğini ve bu kez en geride kalanlar diyebileceğimiz farklı bir ülke grubunun öne çıkabileceğini düşünüyorum.

Bu grubun içinde Mısır Pakistan Macaristan Endonezya gibi ülkeler ile birlikte Türkiye’de var.

İşte bu gerekçe ile hemen her ülkeye yatırım yapan/yapabilen küresel bir fon olan GPG’de haftanın son gününde Türkiye’nin ağırlığını görece yükselttim.

Bununla birlikte yurtiçi + yurt dışı uzun süre % 20-21 bandında seyreden net varlık piyasası yatırımlarının ağırlığını yüzde 11’e düşürdüm.

Birkaç aydır yüzde 20 içinde Türkiye ortalama yüzde 6 yurt dışı varlıklar yüzde 14 gibi bir paya sahipken şimdi bu denge yurt dışı yüzde 3 Türkiye yüzde 8 olarak değişti.

Şüphesiz pek çok yatırımcı borsalarda yaşanan ralli ne kadar süre devam eder merak ediyor.

29 Mart tarihli Pusula’da en kötünün geride kalmış olabileceğini yazmış, 12 Nisan 2020 tarihli Pusulada ise ana rotaya ve borsaların sahip olduğu yukarı yönlü potansiyele yönelik olarak “2021 ilk yarısı içinde Dow Jones 36.000 DAX 17,000 semalarına kadar yükselebilir. BIST 100 endeksi bu takvim dilimi içinde 135.000 puana tırmanabilir.” İfadesine yer vermiş borsalarda ana yükseliş trendinin aylarca devam edebileceğini düşündüğümü sizlerle paylaşmıştım. Bu görüşte bir değişiklik yok.

Ancak iki gerçeğin altını çizmekte yarar var.

1- Hisse senedi fiyatları var olan ekonomik şartlar ve potansiyel riskler ile birlikte değerlendirildiğinde dünyadaki para bolluğuna karşın artık aşırı ucuz veya çok ucuz değil. Ülke ve şirket bazında değişmekle birlikte ucuz veya normale yakın.

2- Rallinin en coşkulu ve ara negatif akımlardan yoksun huzurlu parkuru tamamlanmış olabilir.

Evet 2020 sert resesyon yılı olduğu için şirket karları sert şekilde düşecek hatta zarar eden çok sayıda işletme olacak. Ancak finansal piyasa aktörleri değerlemeyi bu şekilde yapmaz. Önümüzdeki asgari beş yılın ortalama potansiyel karlılıkları tahmin edilerek şirketlere değer biçilir.

Doğru olan bu pencereden bakılacak olursa herhangi bir suni artış olduğu veya hisse senedi fiyatlarının pahalı olduğu söylenemez.

Bu nedenle majör bir faktör değişikliği gerçekleşmedikçe borsalarda kalıcı veya geçici bile olsa yıpratıcı yani yüzde 15-20’yi bulacak bir değer kaybı beklemiyorum.

Bununla birlikte asgari 18-20 ay kadar daha sürebilecek bu ana yükseliş trendinin içinde artık ara negatif akımları da yaşamaya başlayabileceğimiz görece dalgalı bir parkura yaklaştığımız görüşündeyim.

Başka bir deyişle önümüzdeki gün ve haftalar dahil hemen her kesit içinde Mayıs ayının ilk yarısını çağrıştıran 1-2 hafta süreli yüzde 4-5’i bulabilecek belki aşabilecek değer kayıplarının rahatlıkla yaşanabileceği bir dönem perdelerini aralıyor olabilir.

İşte bu nedenle ve gerçekleşmesi durumunda alış yaparak fırsata çevirmek üzere GPG’de toplam varlık piyasası yatırımlarının ağırlığını yüzde 21’den yüzde 11’e düşürdüm.

Haziran içinde bu yaşanmaz ve borsa endeksleri yükselmeye devam ederse ne yaparsın derseniz işte Türkiye ağırlığını da bu nedenle görece arttırdım ve biraz daha yükseltebilirim.

Çünkü ben sahip olduğu fiyat avantajı nedeniyle bir süre BIST’in küresel satış dalgalarında daha dayanıklı olabileceğini, yukarı yönlü hareketlerde ise dünya ortalamasının üzerinde getiri sağlayabileceğini düşünüyorum.

Dünya borsalarının yatay veya ılımlı negatif BIST’in ise yatay veya ılımlı pozitif seyretmesi önümüzdeki birkaç hafta adına şansını en yüksek bulduğum senaryo.

Tabi BIST adına olumlu kabul edilebilecek bu görüş tüm şirketleri kapsamıyor.

Aksine çok sayıda hisse senedinin pahalı baremini de aşan balon fiyatlara ulaştığını görüyorum.

Son altı ay içinde BIST’de bireysel yatırımcı sayısında güçlü bir artış yaşandı.

Bu yeni yatırımcı grubunun sağladığı cesaret ve momentum ile manipülatif fiyat oluşumlarında önemli ölçüde artış var.

Bu nedenle hisse senedi yatırımlarında şirket seçiminin çok daha önemli hale geldiği bir döneme girdik.

Artık borsa para kazanmak geride kalan iki buçuk ayı çağrıştıran şekilde kolay olmayacak.

Yatırımcıların yaptığı en yaygın hata derinlemesine ve sağlıklı bir araştırma yapmadan bir hisse senedinde alış yapıp fiyat yüzde 20-30 aşağı geldiğinde sorunlarına çare aramalarıdır.

Doğru olan ilacı almadan doktora gitmek reçeteye yazılan ile ilerlemektir.

“Hocam ben X ilacını aldım iyi yapmış mıyım” demek hem rasyonel değil hem de midede neden olacağı tahribatı farklı bir ilaçla gidermek inan hiç kolay değil. Bir sonraki Pusula’da buluşmak dileği ile...

Paylaş