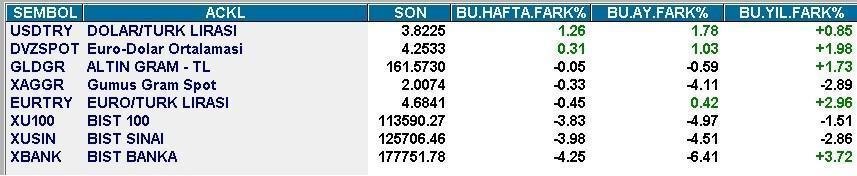

- BORSA

- DÖVİZ

- ALTIN

- FAİZLER

- VİOP&VARANT

- HABERLER

- ANALİZ

- OTOMATİK AL-SAT

- AĞIRLIKLI ORTALAMA ANALİZİ

- DİP ZİRVE ANALİZLERİ

- İŞLEM HACMİ ANALİZLERİ

- SEKTÖR TAKİP

- PERFORMANS ANALİZİ

- YATIRIM SİMİLATÖRÜ

- SEANS RAPORU

- OTOMATİK TEKNİK YORUMLAR

- TEKNİK GRAFİK

- TEKNİK SİNYAL LİSTESİ

- TEKNİK ANALİZ MODÜLÜ

- ARTAN AZALAN ENDEKSİ

- MALİ TABLOLAR

- ORAN ANALİZLERİ

- YATIRIM ORTAKLIKLARI ANALİZLERİ

- BES

- KOBİ

- KRİPTO PARALAR

Öncü bir deprem mi yaşanıyor?

Paylaş

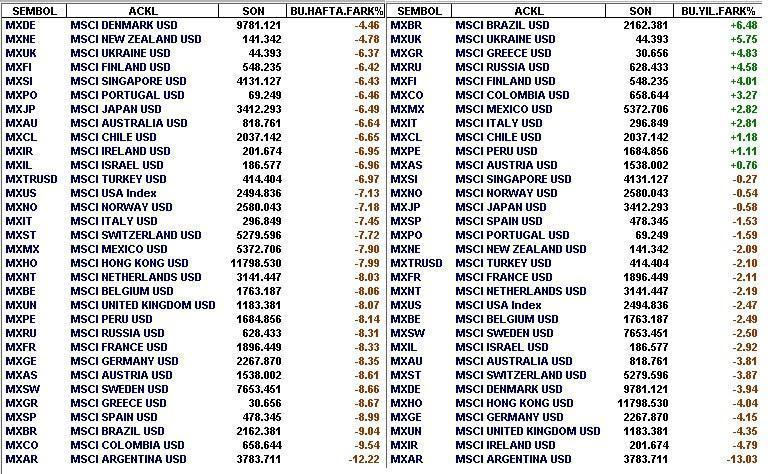

Geçen hafta borsa endekslerinde ABD’nin merkez üssü olduğu çok sert bir çalkantı yaşandı. Dow Jones’u yüzde 5,2 aşağı çeken bu satış dalgası Borsa İstanbul’un da yüzde 3,8 gerilemesine neden oldu.

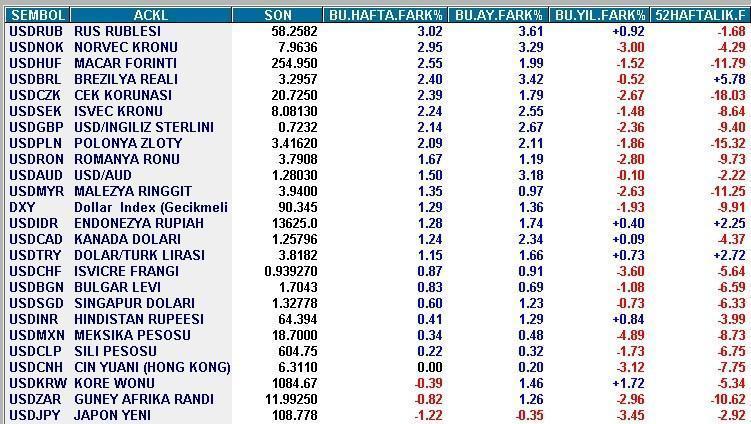

Gerek yurt içinde gerek yurt dışında sadece USD’nin değer kazandığı bu perde dünya genelinde kafaları karıştırdı. Ne oluyor sorusuna tüm aktörler yanıt arıyor.

Bugün Pusulada robotların etkisiyle normal bir düzeltme hızlandırılmış şekilde mi yaşandı veya yaşanıyor yoksa piyasalar geleceğe yönelik kulağımıza bir şeyler mi fısıldıyor sorusuna yanıt aradım.

ROBOTLAR MI NEDEN OLDU ?

Dow Jones ( ABD ) 2016 başında 15.500 yakınlarındaydı. Geçen ay 26.600 puana ulaşmayı başardı. Dile kolay Amerika’da hisse senetleri iki senede yüzde yetmiş değer kazandı. ( BIST’de iki yıl önce 70.000 puanda seyrediyordu )

Bu değer artışının altıda biri kadar bir geri çekilme yaşanması son derece normal.

Ancak üç işlem gününde ortada bir haber veya bir faktör değişikliği olmadan yüzde on aşağı savrulma sıradan değil.

Başka bir deyişle problem düşüşün oranı değil çok kısa süre içinde gerçekleşmiş olması.

Meseleyi “ evhama gerek yok robotlar ayarsız işte her şeyi bizden daha seri düşünüp akımı hızlandırıyorlar sattıkları gibi yarın da alırlar “ şeklinde yorumlayanları veya ABD enflasyon beklentilerine bağlayanları gereğinden fazla iyimser bulduğumu itiraf etmeliyim.

Evet stop loss ve stop out emirler ile satıcılar bir anda büyük bir kalabalığa neden olabilir ama ABD gibi büyük bir markette fiyatlar üç günde yüzde on iskontoya uğradığında olağan şartlarda büyük bir kalabalılığın da alıcı cenahta saf tutması ve ibrenin hızla yukarı dönmesini sağlaması gerekirdi. Bu yaşanmadı.

Tabiri caiz ise geçen hafta satıcılar yangın alarmı ile kapılara yığılan bir kalabalık gibi önlerine çıkan sınırlı sayıdaki alıcıyı ezip geçtiler.

EN İYİ GERİDE KALDI

İki hafta önce yayınlanan Pusulada sizlere borsalarda en iyinin 2018 ilk çeyrek içinde geride kalmasını beklediğimi aktarmıştım.

Bana sorarsanız geçen hafta bu gerçekleşti.

Tekrara girmeden özet olarak geçeyim;

Bu yazıda dünya ekonomisinde 2010 yılından bugüne yaşanan büyüme ve bu nedenle borsa endekslerinde 2009 yılından beri yaşanan rallide sona yaklaştığımızı borsalarda en iyinin 2018 ilk çeyrek içinde görülmesini beklediğimi dünya ekonomisinde ise 2019 yılında bir tempo kaybı ve 2020 yılında bir durgunluk veya resesyon beklediğimi aktarmıştım.

Geçmiş deneyimler bize reel ekonomide asgari dört çeyrek süren durgunluk veya resesyon perdelerinin finansal piyasalar tarafından gerçekleşeceğinin anlaşılması ile gerçekleşmeden 9-12 ay kadar önce fiyatlandığını ve bu fiyatlamanın da birkaç çeyrek sürdüğünü gösteriyor.

Yaşanan çalkantının bu tür bir finansal depremin başlangıcı olmasından endişe ediliyor.

Ekonomik verilerde hali hazırda bir kırılma yok. Geçen hafta uzun vadeli ABD faizleri sert yukarı yönlü bir seyir ortaya koydu. Bu nedenle bence yaşanan gerçek bir depremin başlangıcı değil.

Ancak gerçek depremden bazen 4-5 bazen 10-12 ay önce yaşanan öncü bir deprem olması mümkün.

Öncü depremler sert şekilde gelişir, ancak limitli ve geçicidir. Bir süre sonra güneş yeniden kendisini hissettirir ve yaşan çalkantının tatsız bir anı & kabus olduğu düşünülür.

Oysa öyle değildir. Öncü depremler bir nevi uyarı sinyalidir.

Peki geçen hafta borsalarda yaşanan sert savrulma öncü bir deprem mi ?

Var olan bilgi seti ile yanıtlayamayız. Piyasaları 3-4 hafta daha izlemeye ihtiyaç var.

Yaşanan savrulmaya bu aşamada öncü deprem veya değil diyemeyiz.

Ancak dünya borsalarında önümüzdeki birkaç yılı da içine alacak bir dönem adına en yükseğin tescili başka bir deyişle en iyinin geride bırakılması olarak görebiliriz.

BORSALARDA EN DÜŞÜK NEREDE OLUŞUR ?

Cuma günü ABD işlemleri son üç saatlik bölümde müthiş bir iyimser – karamsar kavgasına sahne oldu.

Ben yakın vade adına ben bir dengelenmenin gerçekleştiğini ve bu hafta bir tepki yükselişi yaşanması olasılığının yüksek olduğunu düşünüyorum.

Ancak bunun birkaç hafta sürecek yukarı yönlü bir seyre dönüşmesi kolay değil. Mart başı açıklanacak ABD verilerinden destek gelmesine ihtiyaç var.

Borsalarda tepki kısıtlı kalır ve Şubat sonu yaklaşırken ( veya Mart başında ) ibre yeniden aşağı dönerse Dow Jones endeksinde satıcılı seyrin 22.000 puan civarına kadar sürebileceği ancak en azından ilk yarıyılda daha fazla bir değer kaybı yaşanmayacağı görüşündeyim.

BORSA İSTANBUL

Bu hafta ABD borsalarının etkisi ile bizim endeksin de yukarı yönlü bir seyir ortaya koyması ve 116.000 puan yakınlarına tırmanması sürpriz olmaz.

Ancak ötesi için en azından lokal haber akışının destekleyici olması gerektiğini düşünüyorum.

Yakın vadede aşağı yönlü salınımlarda 110.000 civarının Çin Seddi yakıştırması abartılı kaçsa da alıcı cenahın baskınlık kazanmasını sağlayacak kalibrede bir mevzi olduğu görüşündeyim.

Bu bakıma Şubat ayının kalan bölümünde BIST 100 endeksinin 110 – 116 gibi bir bantta seyretmesi daha olası görünüyor.

Bora İstanbul 100,000 olamaz mı derseniz Dow Jones cephesindeki seyre bağlı olarak yılın ikinci çeyreği içinde 100 – 103 bandı pekala test edilebilir.

Ancak bunu mutlak bir beklenti haline getirmek abartılı olur.

Küresel akım adına Mart ayının ilk haftasında açıklanacak ekonomik veriler bu seyahatin gerçekleşip gerçekleşmeyeceği hakkında belirleyici olacaktır.

DÜNYA RESESYONA MI KOŞUYOR ?

Halen küresel durgunluk veya resesyon fiyatlamasının 2019, reel ekonomilerde bunun gerçekleşmesinin ise 2020 yılının konusu olmasına daha yüksek ihtimal veriyorum.

Bununla birlikte önümüzdeki hafta – aylarda Dow Jones endeksinde 22.000 puan civarı test edilecek olursa bu takvimin 5-6 ay kadar öne çekilmesi riskinin masaya geleceği görüşündeyim.

Kuşkusuz resesyonun zamanlamasına senaryo üretirken sadece borsa endekslerini izlemek yetmez.

Başta PMI’lar olmak üzere reel ekonomiye yönelik öncü göstergeleri ve tahvil piyasalarındaki fiyatlamayı da özenle takip etmeliyiz.

2018 yılının ilk yarısı için en kötü senaryo ne olur derseniz;

Bu hafta borsalar yükselir ancak hareket kısa süreli ve güdük kalır. Şubat sonu mart başı yeni bir satış dalgası başlar ve birkaç hafta içinde Dow Jones 22.000 BIST 102.000 civarına savrulur.

Sonrasında borsa endeksleri denge bulur, Ağustos ayına kadar ılımlı pozitif bir seyir yaşanır. Piyasa aktörleri öncü depremin verdiği sinyali unutarak rehavete kapılır ve yılın üçüncü çeyreği içinde borsalar gerçek depremi yaşamaya başlayarak yeni ve uzun süreli bir satış trendinin içine girerler.

Bence bu risk yok hükmünde değil.

Bu senaryo gerçekleşirse küresel resesyon 2020 yılının değil 2019 yılının konusu olur. Piyasalarda fiyatlanışı da 2018 ikinci yarısı içinde başlar.

İyi senaryoda ise bu hafta borsalarda rota yukarı döner ılımlı bir hızla da olsa takip eden haftalarda da ana eğilim pozitif olur. Endeksler Nisan-Mayıs gibi Ocak zirvelerine yaklaşır.

Bu durumda resesyona yönelim ( ekonominin irtifa kaybı yaşamaya başlaması ) 2019 yılının konusu olur, şirket satışlarında asgari % 20-30 gerilemeye sahne olabilecek küresel daralma 2020 yılında gerçekleşir.

Borsalarda bu hafta bir tepki yükselişi kaçınılmaz mı derseniz kuşkusuz evet yanıtı veremem ama ibrenin bu hafta yeniden aşağı dönmesi ihtimalini düşük buluyor, Mart başında açıklanacak ABD ekonomik verilerinin seyahatin devamı hakkında belirleyici olacağını düşünüyorum.

Kaldı ki Dow Jones Mart ayında 22.000 puanı test etse ve bize bugünlerde yaşanan çalkantının öncü bir deprem olduğunu düşündürse de ana deprem ( resesyon fiyatlaması ) hemen gerçekleşmeyecektir.

1950’den bugüne yaşanan tüm resesyonları ve piyasalarda neden olduğu öncü ve gerçek depremleri kapsamlı biçimde ve kendilerine has şartları ile inceledim.

Tek tip bir takvim ve seyir yok.

Öncü depremler kimi zaman ana depremden 4-5 ay kimi zaman 10-12 ay önce yaşanıyor.

Ancak şu bir gerçek ki ABD borsa endekslerinde yukarıdan aşağı yüzde yirmiyi bulan bir değer kaybı yaşandığında bu dünya ekonomisinin bir sene kadar sonra güçlü bir durgunluk veya resesyona gireceğine işaret ediyor.

Sonuç derseniz; gerek küresel marketler gerek dünya ekonomisi yeni bir evreye giriyor.

Varlık yönetiminde de şirket yönetiminde de geçmiş on yılın ezberleri demode olacağa benziyor.

DOLAR & ALTIN

Dünya genelinde değer kazanan USD geçen hafta ülkemizde de 3,8450 seviyesini test etti. Bu hafta küresel marketlerin nefeslenmesi durumunda doların 3,77-3,80 bandı içine geri çekilmesi sürpriz olmaz.

Bununla birlikte ben USDTL’de ilk yarıyıl içinde 3,90 ( belki 3,98 ) seviyesine seyahat ihtimalinin varlığını koruduğunu güçlü destek özelliğini koruyan 3,73 seviyesinin yeniden test edilmesi ihtimalinin ise görece azaldığını düşünüyorum.

İki hafta önce 1366 $’ı test eden ons altın geçen haftayı 1314 $ seviyesinde tamamladı. Bu cephede yakın vadede 1350 $ ile limitli yukarı yönlü ataklar yaşanabilecekse de kalıcı bir prime dönüşmesinin güç olduğunu önümüzdeki hafta-aylarda 1250 $’a ( belki 1180 $ ) yönelim olasılığının görece yükseldiğini düşünüyorum. Haftaya buluşmak dileği ile...

PUSULA – ABONELİK

Hafta içi her gün saat 08:45’de Kanal B‘de ve Paranın Yolu adlı video haber serisi ile http://bigpara.hurriyet.com.tr/ de piyasaları değerlendiriyor, genel stratejiye yönelik görüşlerimi pazartesi günleri en geç saat 13:30’da yine BIGPARA ‘da yayınlanan köşe yazım Pusula ile okurlara aktarıyor, haber akışına bağlı anlık tespitlerimi twitter adresimde ( @eralkarayazici ) paylaşıyorum.

Pusula yayınlandığında haberdar olmak ve ücretsiz olarak tüm posta pusula gönderilerine yayınlandığı anda ulaşmak için abone olabilirsiniz http://pusulaninotesi.com/posta-pusula/

Paylaş