- BORSA

- DÖVİZ

- ALTIN

- FAİZLER

- VİOP&VARANT

- HABERLER

- ANALİZ

- OTOMATİK AL-SAT

- AĞIRLIKLI ORTALAMA ANALİZİ

- DİP ZİRVE ANALİZLERİ

- İŞLEM HACMİ ANALİZLERİ

- SEKTÖR TAKİP

- PERFORMANS ANALİZİ

- YATIRIM SİMİLATÖRÜ

- SEANS RAPORU

- OTOMATİK TEKNİK YORUMLAR

- TEKNİK GRAFİK

- TEKNİK SİNYAL LİSTESİ

- TEKNİK ANALİZ MODÜLÜ

- ARTAN AZALAN ENDEKSİ

- MALİ TABLOLAR

- ORAN ANALİZLERİ

- YATIRIM ORTAKLIKLARI ANALİZLERİ

- BES

- KOBİ

- KRİPTO PARALAR

Nisan Ayında Piyasalar

Paylaş

Yılın ilk çeyreğinde Ukrayna savaşı nedeniyle gelişmiş ülke borsaları ortalama yüzde 10 değer kaybına sahne olurken BIST dolar bazında yüzde 9,8 TRY bazında yüzde 20 yükseliş kaydederek pozitif ayrışan kampta yer aldı.

İlk çeyreğe damgasını vuran bir diğer fiyatlama başta ABD, dünya genelinde tahvil faizlerinin yükselişi oldu.

Yılbaşından bugüne ABD 10 yıllık tahvilin faizi % 1,51’den % 2,38’e 2 yıl vadeli tahvil faizi % 0,73’den % 2,46’ya yükseldi.

Cuma günü 2 yıllık tahvilin faizi 10 yıl vadeli tahvilin üzerine çıktı.

Getiri eğrisinin negatife dönmesi olarak tanımlanan bu durum yani kısa vadeli faizlerin uzun vadeli faizlerin üzerine çıkması finans dünyasını tedirgin etti ve popüler bir tartışma ivme kazandı.

Aktörler iki haftadır geçmiş örneklere bakarak dünya ekonomisi bir resesyona mı koşuyor sorusuna yanıt arıyor.

Çünkü birçok örnek bu sinyal oluştuktan 12-24 ay sonra dünya ekonomisinde durgunluk veya resesyon yaşandığını gösteriyor.

Sonunda ifade edeceğimi başta yazayım; geçen hafta getiri eğrisinin negatife dönmüş olmasını ben bir resesyon sinyali olarak okumuyorum.

Göz ardı edilen ilk nokta; getiri eğrisinde negatife dönüşler ağırlıkla FED faiz artırım döngüsünün sonunda oluşuyor.

Oysa 2022 ilk çeyreği FED faiz artırım döngüsünün yeni başladığı bir parkur.

Faiz artırım döngülerinin ortak özelliği global ekonomi büyüme patikasındayken gerçekleştirilmesidir.

Tahvil piyasasının bize anlattığı şey aslında en yalın haliyle önümüzdeki 2-3 yılın ortalama FED faizinin önümüzdeki 10 yılın ortalama FED faizinden yüksek olacağı.

Olağan şartlarda bunu “bak ekonomi zayıflayacak ki FED önce yükseltse de sonra faiz indirmek zorunda kalacak, tahvil piyasası bunu gördü ve önceden mesaj veriyor” şeklinde okuyabilirdik.

Ancak bu kez durum farklı.

FED önce hızlı faiz artırımlarına gidecek ama ilerde sadece ekonomi zayıfladı diye faiz indirmek zorunda kalmayacak.

Bu dönemi diğerlerinden ayıran önemli dinamik global olarak geride kalan 40 yılın zirvesine tırmanan enflasyon.

Yüksek enflasyon nedeniyle hemen her Merkez Bankası önümüzdeki 12 ay ekonomik büyümeyi frenleme pahasına hızlı faiz artırımlarına gidecek.

Olağan şartlarda FED önümüzdeki 12 ayda 150 BP faiz arttıracakken, muhtemelen gerçekleşme 225-250 baz puanı bulacak.

Yani FED enflasyon nedeniyle olması gerekenin üzerinde faiz artırımı gerçekleştirecek.

Ve ilerde (muhtemelen 2025-2026 döneminde) faizleri kalıcı olarak görece aşağı çekecek. Çünkü enflasyon o dönemde normale dönecek ve bir tehdit olmaktan çıkacak.

Eğer tartışma 2023-2024 değil de 2025-2026 döneminde oluşacak bir resesyon ise itiraz etmem. Evet bu parkurda küresel bir yavaşlamanın olasılığını ben de yüksek buluyorum.

Tahvil cephesinde getiri eğrisi negatife dönmese de bunu beklerdim.

Çünkü bu ekonominin doğası gereği yaşanıyor.

4-5 yıllık büyüme parkurlarını 1-2 yıl süren yavaşlamalar takip ediyor.

Borsalarda önümüzdeki 12 ayın fiyatlamasında belirleyici olacak 2-3 yıllık parkur adına ben tahvil piyasasındaki görünümü bir resesyon sinyali olarak okumuyorum.

Küresel büyüme döngüsü 2021 yılında başladı ve son iki çeyreğe benzer hız kesmeler ara düzeltmeler yaşansa da, asgari 2024 sonuna kadar süreceği görüşündeyim.

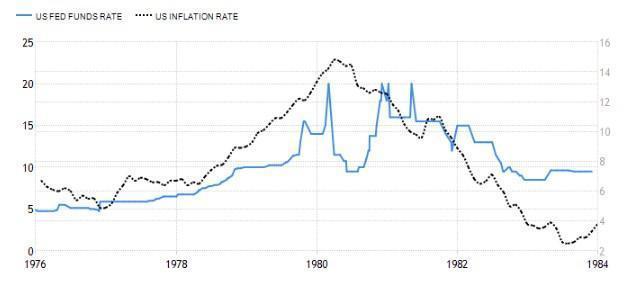

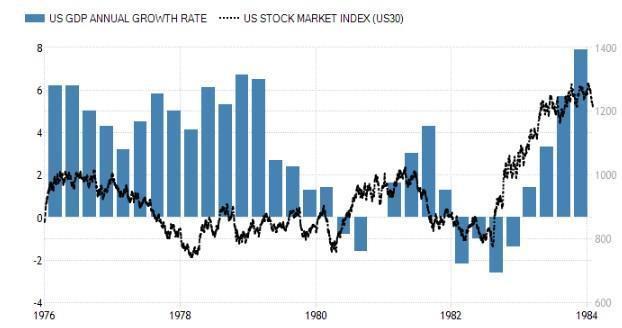

Yukarıdaki grafikte 2. Petrol Krizi’nde (1979) FED faizi ile ABD enflasyonunu, aşağıda da aynı dönemde ABD büyümesini ve borsa endeksini görüyorsunuz.

1979 yılında petrol fiyatı üç katına çıkmış, bu ABD’de enflasyonu yıllık yüzde 13’e sıçratmış, FED de ekonominin kanseri olan enflasyonu söküp atmak için kemoterapi silahını yani faizi devreye sokmak zorunda kalmıştı.

24 ay boyunca yüzde 15-20 bandında kalan FED faizi, ekonomiyi 3 yıl içinde iki ayrı resesyona (W resesyon) sokmuş bu da borsa endekslerinin en yüksekten en düşüğe yüzde 20’lik bir bant içinde dört yıl yatay kalmasına sebep olmuştu.

Günümüz şartlarını 1979 ile kıyaslamak yanıltıcı olur.

Petrol fiyatları Covid 19 öncesi değerin yüzde 50 üzerinde, üçe katlamadı.

Enflasyon yüzde 14 değil yüzde 7

Zaten FED faizi en azından yüzde 5’e yükseltecek olsa tahvil faizleri de çok daha yüksek seviyelerde olurdu. Oysa ABD tahvil faizleri yüzde 2,50 çevresinde.

Ben faiz oranlarında yüzde 3’ün aşılmasını beklemiyorum.

İşte bu durum da bize 1979 ölçüsünde bir kemoterapiye gerek kalmayacağını ekonomilerin de resesyona sürüklenmeyeceğini gösteriyor.

Sıkıcı ama kritik bu konuyu bir kenara bırakalım Türkiye’ye dönelim.

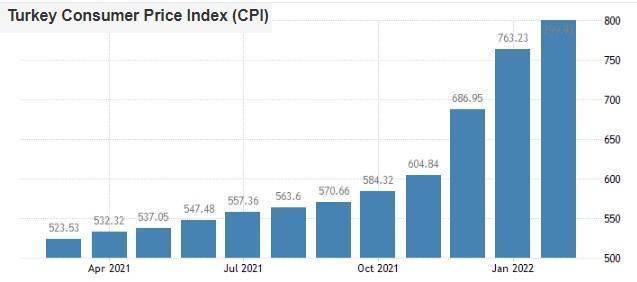

İçeride yıllık enflasyon yüzde 50 üzerine çıktı ve 4 Nisan Pazartesi sabahı Mart ayı gerçekleşmesini öğreneceğiz.

Türkiye’de ilk çeyrek enflasyonu yaklaşık (üç aylık fiyat artışı) yüzde 23 olacak. 12 aylık enflasyon ise yüzde 62.

Aşağıdaki endeksten görebileceğiniz üzere Eylül 2021’den bugüne yaşanan (6 aylık) enflasyon yüzde 50’ye yakın. (Mart TUFE değeri 846 bekleniyor)

Borsa döviz konut herhangi bir varlık veya finansal aracın TRY bazı değeri 6 ay önceki fiyatın yüzde 50 üzerinde ise bu reel olarak bir değişim yaşanmadığı anlamına geliyor.

Eylül sonundan bugüne TRY bazında BIST yüzde 60 USD yüzde 65 altın yüzde 81 Euro yüzde 57 yükseldi.

Yok mu enflasyondan fazla artış kaydedemeyen bir şey derseniz dikkatimi çeken yüzde 50 artan Japon Yeni ve yüzde 41 yükselen BIST Banka endeksi var.

Türkiye’de enflasyonun varlık fiyatları üzerindeki etkisi asgari bu yılın sonuna kadar süreceğe benziyor. Sonrasını o günün şartlarında değerlendirmek daha doğru.

Dünya’da enerji fiyatlarında yaşanan artış şüphesiz yurtiçine de yansıdı ve enflasyon üzerinde güçlü bir katalist oldu.

Ancak Türkiye’de enflasyonun ana besin kaynağı döviz kurları.

Yılın ilk çeyreğinde enflasyon yüzde 23 olmasına rağmen döviz sepetinin yüzde 9 artması önemli ölçüde kur korumalı mevduata yönelen yerellerin döviz satışından ve 2021 son çeyreğinde dövizin hızlı yükselmesinden kaynaklanıyor.

Yabancılar önemli ölçüde oyun dışında. Bir süre daha katılım göstermemeleri muhtemel.

Yereller dövize muadil olan kur korumalı mevduata yöneliyor ve onların da etkinliği azaldı.

Peki buna rağmen dövizi kim alıyor da kur düşük hızla da olsa yükselmeye devam ediyor derseniz reel ekonomi.

Çünkü yılın ilk çeyreği Türkiye’nin konjonktürel olarak da en yüksek tutarda cari açık verdiği kesittir.

Önümüzdeki çeyreklerde Türkiye’de cari denge nasıl bir seyre aday sorusunu Gedik Yatırım Ekonomisti Serkan Gönençler’e yönelttim.

Geride kalan ilk çeyrekte cari açığın 18 milyar dolar kadar olduğunu tahmin ediyor. Temmuz ayına kadar hız kesse de aylık bazda cari dengenin açık vermeye devam edeceği görüşünde.

İkinci çeyrekte 12 milyar dolar açık, üçüncü çeyrekte 1 milyar dolar kadar fazla ve son çeyrek bütününde (Ekim turizm etkisi ile cari fazlaya aday) 5 milyar dolar açık bekliyor.

Bu nedenle döviz kurları üzerinde görece hız kesse de cari açığın etkisi yaz aylarına kadar süreceğe benziyor.

Pusula’nın başlığı ile noktalayalım. Nisan ayında fiyatlamalarda en etkili faktörün Ukrayna-Rusya pazarlığı olacağını söylemek için kahin olmak gerekmiyor.

Şansını daha yüksek bulduğum senaryo 10 gün içinde iki ülke dışişleri bakanlarının bunu takiben de iki ülke liderinin bir araya gelmesi ve barış anlaşmasının imzalanması.

Aslında iki ülke arasında anlaşma zemini oluştu süreç daha hızlı da ilerleyebilirdi ama masada görünmeyen fakat olan bir aktör daha var; Avrupa.

Rusya uzlaşmanın karşılığında Batıdan ağır ekonomik yaptırımlarda yumuşama talep ediyor.

Batı kampı ise Rusya’yı ekonomik olarak zayıflatmak ve orta-uzun vadede tehdit potansiyelini kısıtlamak istiyor. Bu nedenle de yaptırımlardan olabildiğince az taviz vermek istiyor.

Tüm bu çıkar çatışmalarına karşın ben taraflar arasında mutabakatı daha olası buluyor, bunun da hisse senedi marketlerinde güçlü etki yaratacağını düşünüyorum.

Endeksler bazında % 15-20 hisse senetleri bazında %30-35’i bulabilecek bir ralliyi tetikleyebilecek uzlaşma sağlanamaz ve savaş sürerse ne olur derseniz, yeni bir enerji şoku yaşanmadıkça birkaç ay yatay veya ılımlı pozitif seyri daha olası görüyor, bir ay önce yaşanan sert satıcılı seyrin benzer şekilde tekrarlanmasını beklemiyorum.

Bir sonraki Pusula’da buluşmak dileğiyle…

Paylaş