- BORSA

- DÖVİZ

- ALTIN

- FAİZLER

- VİOP&VARANT

- HABERLER

- ANALİZ

- OTOMATİK AL-SAT

- AĞIRLIKLI ORTALAMA ANALİZİ

- DİP ZİRVE ANALİZLERİ

- İŞLEM HACMİ ANALİZLERİ

- SEKTÖR TAKİP

- PERFORMANS ANALİZİ

- YATIRIM SİMİLATÖRÜ

- SEANS RAPORU

- OTOMATİK TEKNİK YORUMLAR

- TEKNİK GRAFİK

- TEKNİK SİNYAL LİSTESİ

- TEKNİK ANALİZ MODÜLÜ

- ARTAN AZALAN ENDEKSİ

- MALİ TABLOLAR

- ORAN ANALİZLERİ

- YATIRIM ORTAKLIKLARI ANALİZLERİ

- BES

- KOBİ

- KRİPTO PARALAR

Kafamda deli sorular

Paylaş

Önceki hafta yaşanan sert çalkantıyı takiben geçen hafta borsa endeksleri ve altın değer kazanırken döviz kurları değer kaybetti, gümüş yatay seyretti.

Hal böyle olunca sonlarına yaklaştığımız Şubat ayında ilginç bir durum oluştu. Yılın ikinci ayında geleneksel yatırım seçeneklerinin tamamında değer kaybı var.

Şubat performanslarında gümüş ve BIST 100 kayıp oranında en önde saf alırken dolar euro ve gram altında hasar binde üç ile kısıtlı.

Bugün Pusulayı ekonomi ve piyasalara ilişkin konularda soru-cevap formatında hazırladım. Lafı fazla uzatmadan gündem maddelerine göz atalım.

DEPREM RİSKİ ORTADAN KALKTI MI ?

Gerçek bir deprem riski görmediğimi geçen hafta kapsamlı biçimde paylaşmış ancak öncü bir deprem yaşıyor olma riskimizin masada olduğunu aktarmıştım.

Halen öncü ( geçici ve limitli ) bir deprem tehlikesi tamamen ortadan kalktı diyemeyiz.

2019 yılında ekonomide irtifa kaybının başlayacağı ve piyasalarda fiyatlanacağı 2020 yılında da küresel bir durgunluk veya resesyon yaşanacağı yönündeki beklentim varlığını koruyor.

Ancak daha 2018 yılının başındayız. Her ne kadar dünya borsaları adına en iyinin geçen ay geride kaldığını düşünsem de bu yılın ( en azından ilk yarısının ) belirli bir bantta yatay seyre sahne olacağı görüşündeyim.

Ocak sonunda 26.600 zirvesine ulaşan Dow Jones önceki hafta 23.360 puana kadar gerileyip geçen haftayı 25.219 seviyesinde tamamladı.

Kritik soru Dow jones için yatay seyrin bariyerleri 24.000 – 26.500 gibi bir hat mı olacak ? Yoksa daha aşağıda 22.000 – 25.000 gibi bir alanda mı gezinecek ?

Ben her iki senaryonun da şans sahibi olduğunu Şubat sonu - Mart başı açıklanacak ABD ekonomik aktivite verilerinin koordinatları belirleyeceğini düşünüyorum.

EN İYİ NEDEN GERİDE KALDI ?

Kuşkusuz bu küresel ekonomiye yönelik bir tahmin. İddia veya kehanet değil. Pekala yanılabilirim. Önceki 3-4 yazıda bu beklentinin temel dayanaklarını aktardım. Bugün bir ekleme yapayım.

Satın alma yöneticileri endeksleri ekonominin sonraki iki hatta üç çeyreği için güçlü ve güvenilir öncü göstergelerdir.

Finansal piyasalara yön veren aktörleri ilahi güçlerle donanmış süper insanlar zannetmeyin. En çok baktıkları göstergelerden biridir PMI grubu.

Bu nedenle borsa endeksleri PMI’lara paralel hareket ederler. Geleceği önceden fiyatlarlar.

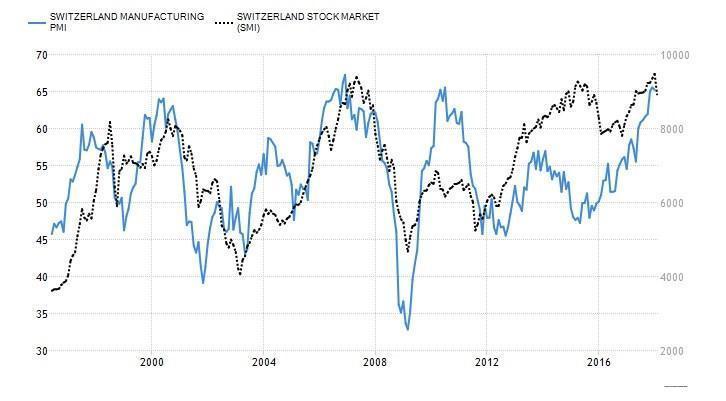

Yukarıda İsviçre ekonomisinin son 20 yıllık PMI verisini ve borsa endeksini görüyorsunuz.

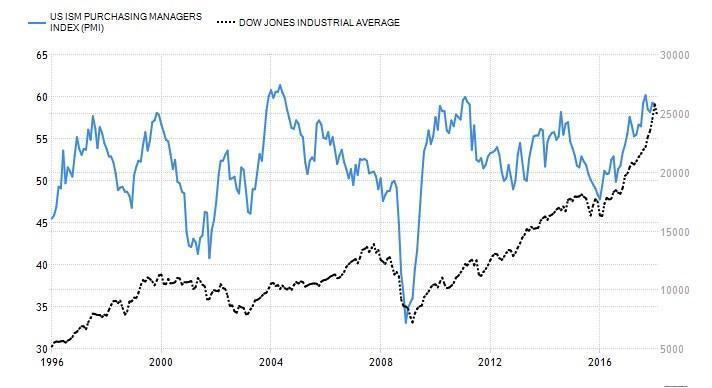

Aşağıdaki grafikte de ABD ISM imalat endeksi ve Dow Jones endeksi yer alıyor.

Sizce de grafiklerde bir tepe havası yok mu ?

BU HAFTA NASIL GEÇER ?

Önümüzdeki 3 yılın bütününü ilgilendiren bu konuya noktalı virgül koyup ağırlıklı kesimin merak duyduğu haftaya borsa & dolar ne olur sorusuna yanıt arayalım.

Küresel fiyatlama geleneklerinde bir değişim yaşanıyor. 2015-2017 perdesinde dolar yükselirken ve ABD tahvil faizleri düşerken gelişmiş ülke borsalarının değer kazanabildiğine sıkça şahit olurduk.

Bu sıra dışı bir fiyatlama geleneğiydi. FED fiyatlaması ön plandaydı. Şubat ayında bu ilişkinin eski ve normal haline döndüğünü görüyoruz.

Artık tahvil faizleri aşağı gelirken USD yükseliyor borsalar değer kaybediyor. Tersi olduğunda yani tahvil faizleri yukarı giderken de hem USD hem de ABD liderliğinde gelişmiş ülke borsa endeksleri değer kaybediyor.

2015 öncesinin fiyatlama geleneği olan bu tavır normal.

Para hisseden çıkıp tahvile yöneldiğinde faizlerin düşmesi ( ve tahvil fiyatlarının yukarı gitmesi ) şaşırtıcı değil.

Dünya genelinde risk alma iştahı azaldığında kapanan pozisyonlar nedeniyle USD’ye talep gelmesi doğal. ( Polonya tahvili veya Avustralya hisse senedi satan küresel bir fon genelde tahsil ettiği yerel paraları sermayesi olan dolara çevirir )

FED neden demode derseniz ; aktörler faiz artırımlarında 2019 yılının final olacağını sonrasında ekonominin irtifa kaybı ile belki de faiz indirimlerini tartışmaya başlayacağını görüyor.

Cuma günü ABD işlemlerindeki fiyatlamaya bakarsak USD değer kazandı ve tahvil faizlerinde belirgin bir geri çekilme gerçekleşti.Borsa gün içinde kaydettiği primi geri verip yatay kapandı.

Geçen haftanın son işlem gününün tam tersi bir resme işaret eden bu hal bana önümüzdeki haftanın borsa endekslerinde ılımlı negatif ( BIST 100 özelinde 113.500 civarını hedefleyebilecek ) ve USD’de ılımlı pozitif bir seyre sahne olabileceğini düşündürüyor.

Neden ılımlı ?

Pazartesi ABD tatil. Hafta içinde de açıklanacak önemli bir ekonomik veri yok.

İtalya korkusu gibi yeni bir faktör ön plana çıkmadıkça sert hareketler yaşanması sürpriz olur.

4 MART POTANSİYEL BİR RİSK

İtalya iki hafta sonra sandığa gidiyor.

Angelino Alfanon’un yeni sağı ile hükümet kuran merkez sol çizgideki Demokrat Parti AB karşıtı Beş Yıldız Hareketi ve aşırı sağcılar ile ittifak yapan Berlusconi’nin Forza İtalya’sı kozlarını paylaşacak.

Hiçbir parti veya ittifak oyların yüzde kırkını alamazsa ikinci turda en çok oy alan ikili parlamentodaki sandalyelerin üçte birini tek başına almak üzere yeniden yarışacak.

Anketlere göre iktidardaki AB yanlısı Demokrat Partinin oy oranı % 21. Düzen karşıtı Beş Yıldız Hareketinin oy oranı ise % 27.

Berlusconi liderliğindeki merkez sağ parti Forza İtalya’nın halk desteği % 17’lerde görünse de ittifak yaptığı aşırı sağcı partiler ile yüzde kırka ulaşma şansı var.

Filmin sonunda aşırı sağın da beş yıldız hareketinin de muhalefette kalacağı AB yanlısı bir hükümet kurulacağı düşünülüyor.

Gelin görün ki bir son dakika sürprizi ile işler pekala karışabilir.

Olasılığı çok düşük ama gerçekleşirse tahrip kapasitesi yüksek bir risk Beş Yıldız.

30 yaşında bir Başbakan adayları var. Gençliğin de verdiği cesaretle yeni bir dünya düzeni kurabileceklerini zannediyorlar.

Yunanistan’da Syriza nasıl dersini alıp kapitalizme adapte olduysa Beş Yıldız da olur tasa etmeyin diyenler olacaktır.

Haklılar da. Bununla birlikte konumuz bu kez Yunanistan değil.

İtalya Avrupa’nın en büyük üçüncü ekonomisi ve AB borç stokunun beşte birine sahip. Bankalarının yüksek batık oranı ve sermaye yetersizliği sadece Avrupa için değil tüm dünya için karın boşluğu konumunda.

Buradan bir yangın çıkar demek gereğinden fazla evham olacaksa da Beş Yıldız çekincesinin seçim tarihi yaklaştıkça piyasaların radarına girmesi ve limitli baskı yaratması şaşırtıcı olmaz.

Önceki hafta gelen satış bununla ilgili olabilir mi derseniz hayır değil.

İtalyan marketlerinde negatif ayrışma yok. Tahvil faizleri de borsa endeksi de dünyaya paralel hareket ediyor.

Ama bu hiç ayrışma yaşanmayacağı anlamına gelmiyor.

Önümüzdeki iki hafta bu faktör etkili oluyor mu olabilir mi sorularına yanıt ararken İtalya-İspanya faiz farkını dikkatle izlemek gerekiyor.

Makas açılırsa ( şu an böyle bir fiyatlama yok ) Beş Yıldız kaygısı filizleniyor demektir.

TÜRK LİRASI POZİTİF AYRIŞABİLİR Mİ ?

Önceki haftanın tek kazananı olan USD yurtiçinde geçen hafta Euro ile birlikte değer kaybetti. Türk Lirasının görece iyi performans göstermesinden de kaynaklanan bu tablo haklı olarak akıllara TL ilave ne oranda prim yapabilir sorusunu getiriyor.

Referansı 14 Temmuz 2016 alırsak ( darbe girişiminin bir gün öncesi ) ben teorik olarak Türk Lirası’nın % 10 kadar prim potansiyeline sahip olduğunu düşünüyorum.

O zaman USDTL 2,88 EURTL 3,20 seviyesindeydi.

Cari fiyatlarına bakarsanız 20 ayda dolar ülkemizde % 30 euro % 45 değer kazandı.

Bize benzeyen ülkelerde bu periyotta ABD para birimi ortalama % 7 değer kaybetti.

Biz diğer ülkelerde doların düşüşünü bir kenara bırakalım ( bırakmayana da kimse neden bunu da hesaba kattın diyemez ) Türkiye özelinde basit bir hesap yapalım;

Geride kalan 20 ayda ülkemizde enflasyon % 17 ABD ve Avrupa’da % 2 oldu.

Euro’nun bu perdede dünya genelinde kaydettiği % 15 oranında haklı primi bir kenara ayırırsak TL kendi özelinde % 30 kadar değer kaybetti.

Aşağıdan yukarı yüzde 15 olan bu farkın yukarıdan aşağı karşılığı yüzde % 13 eder.

Önümüzdeki dört ayın olası enflasyon farkının da % 3 olacağını varsayarsak kapanabilecek teorik fark % 10 olur.

Peki bu gerçekleşir döviz kurları % 10 düşebilir mi ? Ben beklemiyorum.

1- Bu fark durduk yere oluşmadı. Neden olan faktörler geçerliliğini koruyor.

2- ABD ile geçen hafta gerçekleştirilen temasların umut verici pozitif bir başlangıçtan güçlü sonuçlar doğuran bir aşamaya evirilmesinin sürpriz olacağı görüşündeyim.

3- Türkiye’nin yüksek cari açık yükü ve düşük faiz arzusunun önemli bir fren mekanizması olarak döviz kurlarındaki gerilemeyi limitli kılacağını düşünüyorum.

Sonuç derseniz USDTL özelinde 3,73 civarının halen etkili olma şansını koruyan bir destek olduğu ve 3,70 seviyesinin aşağı geçilmesi için güçlü pozitif haber akışına ihtiyaç duyulacağı görüşündeyim.

Ya Euro ? Hele de İtalya baskısı kendini hissettirirse Avrupa para biriminde bence aşağı yönlü marj daha yüksek.

TL karşısında geçen haftayı 4,65 seviyesinde tamamlayan Euro Mart ayı içinde 4,50 seviyesini test ederse şaşırtıcı olmaz.

DÖVİZ CEPHESİNDE EN İLGİ ÇEKİCİ SEÇENEK HANGİSİ ?

Doları euro ve altına kıyasla daha tercih edilir bulmakla birlikte önceki yazılarda da dikkat çektiğim üzere ilave % 7 kadar bir iskonto kazanması durumunda gümüşün çekici bir fiyata gerileyeceği görüşündeyim.

Gümüş TL bazında geçen haftayı 2 TL seviyesinde tamamladı. Geride kalan 20 ayda da ağırlıkla bu fiyattan işlem gördü.

Ama TL’nin performansı ile ama gümüşün dünya genelinde geri çekilmesi ile önümüzdeki haftalarda gram gümüşte 1,88 TL civarı bir fiyat ile karşılaşırsak portföylerde yer verilebilir bir değere gerileyeceğini, değer kaybının 1,72 civarına kadar sürmesi durumunda ise çok çekici bir fiyata düşmüş olacağını düşünüyorum.

Gümüş bu fiyatlara düşer mi ben de bilmiyorum. Ama düşerse dostu olmak üzere defterlere not edilmeyi hak ettiği görüşündeyim.

Haftaya buluşmak dileği ile …

PUSULA – ABONELİK

Hafta içi her gün saat 08:45’de Kanal B‘de ve Paranın Yolu adlı video haber serisi ile http://bigpara.hurriyet.com.tr/ de piyasaları değerlendiriyor, genel stratejiye yönelik görüşlerimi pazartesi günleri en geç saat 13:30’da yine BIGPARA ‘da yayınlanan köşe yazım Pusula ile okurlara aktarıyor, haber akışına bağlı anlık tespitlerimi twitter adresimde ( @eralkarayazici ) paylaşıyorum.

Pusula yayınlandığında haberdar olmak ve ücretsiz olarak tüm posta pusula gönderilerine yayınlandığı anda ulaşmak için abone olabilirsiniz http://pusulaninotesi.com/posta-pusula/

Paylaş