- BORSA

- DÖVİZ

- ALTIN

- FAİZLER

- VİOP&VARANT

- HABERLER

- ANALİZ

- OTOMATİK AL-SAT

- AĞIRLIKLI ORTALAMA ANALİZİ

- DİP ZİRVE ANALİZLERİ

- İŞLEM HACMİ ANALİZLERİ

- SEKTÖR TAKİP

- PERFORMANS ANALİZİ

- YATIRIM SİMİLATÖRÜ

- SEANS RAPORU

- OTOMATİK TEKNİK YORUMLAR

- TEKNİK GRAFİK

- TEKNİK SİNYAL LİSTESİ

- TEKNİK ANALİZ MODÜLÜ

- ARTAN AZALAN ENDEKSİ

- MALİ TABLOLAR

- ORAN ANALİZLERİ

- YATIRIM ORTAKLIKLARI ANALİZLERİ

- BES

- KOBİ

- KRİPTO PARALAR

Görünüm değişiyor

Paylaş

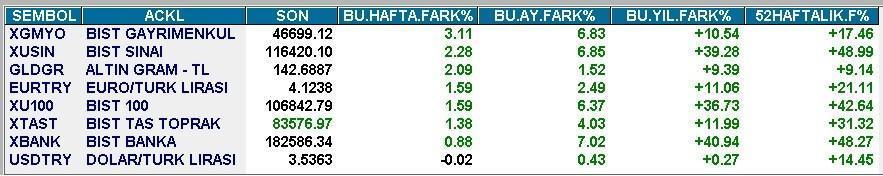

Borsa İstanbul geçen hafta gayrimenkul şirketlerinin liderliğinde değer kazanırken döviz cephesinde euronun yükselişi ve doların zayıf seyri devam etti.

Haftanın ilk yarısında rekorlar zincirini 107.750 puana kadar taşımayı başaran BIST son iki gün Almanya ile vites yükselten gerilimin baskısı altında kaldı.

Bir yıldır Avrupa ile ilişkiler tatsız. Gerilim zaman zaman ( Kasım 2016 gibi ) tırmanıyor, eyvah köprüler atılacak kaygıları ayyuka çıktığında ise görece tansiyonun düştüğüne şahit oluyoruz.

24 Eylül’de Almanya’da genel seçimler var. Merkel favori. Bugüne kadar Türkiye’nin mülteci anlaşmasını tartışmaya açarız kozundan çekinen panzerler ekonomik yaptırım kozunu joker olarak arka ceplerinde saklıyorlardı.

Ancak bu kez durum farklı. Ekonomik yaptırım kartını hissettiren ve devamı da gelebilecek adımlar attılar.

Medyada hemen hesap kitap yapılmaya analizler yayınlanmaya başladı. Sermaye hareketlerinde Almanya’nın ağırlığı nedir biz onlara ne kadar mal satıyoruz onlar bize ne kadar satıyor irdelendi.

Bu analizler gerçeği yansıtmıyor. Çünkü eksik.

Almanya demek Avrupa Birliği demek. Panzerler birliğin mutlak patronu konumunda. Bu hesaplamalar AB – Türkiye verileri ile yapılırsa daha gerçekçi olur.

Çarşamba günü AB – Türkiye zirvesi var. Bakanlar nezdinde gerçekleştirilecek bu toplantıda Almanya ile son durum da gündemde yer bulacaktır.

Toplantıyı takiben kameraların karşısına geçecek yetkililerden zehir zemberek açıklamalar beklemeyin.

Diplomasi büyülü bir ambalaj. Kibar yapıcı çözümden yanayız tadında açıklamalar gelecektir.

Ancak fiilen sorunlara bir çare üretilebilir tansiyon düşürülebilir mi ?

Hele de 24 Eylül öncesi zor görünüyor.

Almanya seçimleri geride kalana kadar bu cenahta gerilimin bir parça daha vites yükselttiğine şahit olabiliriz. Ancak 24 Eylül öncesi köprülerin tamamen atılması karşılıklı radikal hamleler yapılması güç.

Ya Almanya seçimlerinden sonra ?

Bu aşamada 24 Eylül sonrasına senaryo üretmek kolay değil. Ancak konu önemli ve dikkatle izlemekte yarar var.

BORSA İSTANBUL

Türkler düşmeyen borsa icat etmiş şakalarını beraberinde getiren sekiz aylık rallide endeks Aralık başından bugüne yüzde ellilik getiriye imza attı.

Kimileri TL bazı tarihi rekorlara dem vururken kimileri dolar bazında daha çok yolumuz var diyor. Önceki yazılarda da paylaştığım üzere ben marj tahmini için TL veya USD bazında bakmak yerine BIST 100 endeksine TUFE bazında bakmayı daha yararlı buluyorum.

Çünkü senelerdir şirket öz-sermayeleri hemen hemen TUFE oranında artıyor. TUFE üzeri kazançlar ise temettü olarak dağıtılıyor.

BIST 100 endeksini Tüketici Fiyat Endeksine bölersek geride kalan dört yılın zirvesi 2015 başında test edilen 4,21.

Geçen hafta ise BIST / TUFE kapanışı 3.96 oldu.

Başka bir deyişle Borsa İstanbul’un TUFE bazında Ocak 2015 zirvesine ulaşmasına yüzde altı kaldı.

Yukarıdaki grafiğe bakarak 2013 zirvesi olan 4,87 ‘yi potansiyel zirve almak ve daha kat edilebilecek yüzde 23 yol var demek de bir seçenek.

Ancak bence bu aşırı iyimserlik olur. O günün şartları ile bugünün şartları arasında önemli farklılıklar var.

Ya aşağı yönlü marj için ne denebilir ?

Grafikte gördüğünüz 2009 başı değeri küresel mortgage krizinin bir sonucu. O zaman BIST / TUFE 1,64 seviyesine kadar gerilemişti.

Bu reel olarak cari değerin yüzde 60 aşağısına işaret ediyor.

Bu değer potansiyel risk olarak düşünülebilir mi ? Bana sorarsanız önümüzdeki asgari iki sene bu ölçekte bir riskten söz edilmesi aşırı karamsar bir yaklaşım olur.

Risk ve eş zamanlı olarak çekici alım fırsatı sayılabilecek bölgeyi ararken son sekiz yılın taban adresi olan ve bu perde içinde dört kez test edilen 2,90 civarını seçeneklere eklemek daha gerçekçi.

BIST/TUFE’nin 2,90 olması cari endekste yüzde 25 kadar bir gerilemeye işaret eder ki bu da hemen hemen BIST 100 endeksinin 80.000 puan civarına düşmesi demektir.

Gerçekleşir mi ?

Gerek dünyada gerek Türkiye’de büyüme güçlü seyrederken başka bir deyişle şirket karları yükselirken önümüzdeki dokuz ay içinde bu ölçekte bir değer kaybı zor.

Ancak lokal veya küresel major negatif faktör değişiklikleri ile karşılaşılması durumunda bu değere yaklaşılması ( belki 85.000 civarı ) imkansız değil.

Tabi potansiyel tepe ve taban adreslerini hesaplarken geçmişten referans alarak TUFE bazı grafik üzerinden çalışıyorsak geleceğe dönük enflasyonu da dikkate almamız gerekiyor.

Başka bir deyişle BIST / TUFE için bugün 80.000 puana denk gelen 2,90 değerinin bir sene sonraki karşılığı 87.000 iki sene sonraki karşılığı 94.000 gibi bir seviyeye işaret edecek.

Aradan geçen zamanın enflasyonu kadar tepe ve tabanlara zam yapmak gerekiyor.

KÜRESEL İKLİM

Dünya borsalarının geçen hafta yarıdan fazlası değer kaybederken BIST dahil yarıya yakını yükselişi sürdürdü.

Özellikle Avrupa endeksleri euronun değer kazanmasından negatif etkileniyor. Çünkü dolar bazında görece pahalanmış oluyorlar.

Artık diğer borsalara kıyasla güçlü iskonto içermeyen ve Almanya faktörünün bir süre daha baskısını hissetme riski taşıyan Borsa İstanbul’da ben 107.600 puan civarının güçlü bir dirence dönüştüğü görüşündeyim.

Bu bakıma gerek küresel şartlar gerek filizlenen lokal belirsizlikleri göz önüne alarak borsada yukarı yönlü fırsatların kısıtlı aşağı yönlü risklerin daha baskın olduğunu, önümüzdeki aylarda hisse senedi yatırımı için elverişli şartların oluşması ihtimalinin artış kaydettiğini düşünüyorum. Haftaya buluşmak dileği ile...

PARANIN YOLU - Günlük Değerlendirmeler

Hafta içi her gün saat 08:45’de Kanal B‘de ve Paranın Yolu adlı video yorum ile http://bigpara.hurriyet.com.tr ‘da piyasaları değerlendiriyor, genel stratejiye yönelik görüşlerimi pazar günleri 23:30’da yine BIGPARA ‘da yayınlanan köşe yazım Pusula ile okurlara aktarıyor, haber akışına bağlı anlık tespitlerimi twitter adresimde ( @eralkarayazici ) paylaşıyorum.

Pusula yayınlandığında haberdar olmak ve ücretsiz olarak tüm posta pusula gönderilerine yayınlandığı anda ulaşmak için abone olabilirsiniz. http://pusulaninotesi.com/posta-pusula/

Paylaş