- BORSA

- DÖVİZ

- ALTIN

- FAİZLER

- VİOP&VARANT

- HABERLER

- ANALİZ

- OTOMATİK AL-SAT

- AĞIRLIKLI ORTALAMA ANALİZİ

- DİP ZİRVE ANALİZLERİ

- İŞLEM HACMİ ANALİZLERİ

- SEKTÖR TAKİP

- PERFORMANS ANALİZİ

- YATIRIM SİMİLATÖRÜ

- SEANS RAPORU

- OTOMATİK TEKNİK YORUMLAR

- TEKNİK GRAFİK

- TEKNİK SİNYAL LİSTESİ

- TEKNİK ANALİZ MODÜLÜ

- ARTAN AZALAN ENDEKSİ

- MALİ TABLOLAR

- ORAN ANALİZLERİ

- YATIRIM ORTAKLIKLARI ANALİZLERİ

- BES

- KOBİ

- KRİPTO PARALAR

Genel Seçimler & Piyasalar...

Paylaş

Türkiye yakın tarihin sonucu en çok merak edilen seçimlerine gidiyor. Bugün pusulada seçim sonuçlarına yönelik senaryoları ve Türkiye ekonomisi & piyasaları üzerindeki muhtemel etkilerini tartışacağım

Genel seçimlere 8 hafta kala Türkiye piyasaları sakin bir seyre sahne oluyor. Geçen hafta dolar TL ‘ye karşı % 2,2 değer kazanırken Euro % 1,3 değer kaybetti. Döviz sepeti % 0,3 yükseldi. Altın dünyada yatay seyrederken gram fiyat doların değer artışına paralel 101.7 TL’ye ulaştı.

Borsa İstanbul ise 81.900 – 83.800 bandında geçirdiği haftayı % 0,4 kayıpla 82.645 seviyesinde tamamladı.

Seçim arifesinde yurtiçinde yaşanan sakin seyir tamamen yurtdışındaki pozitif iklimden kaynaklanıyor. Dünya bir yandan Avrupa’da filizlenen büyümeye bir yandan Çin’in büyümeyi teşvik eden kararlarına seviniyor.

ABD cephesi ise 3 aylık finansal sonuçların açıklandığı bilanço sezonuna girdi ve bu perde ( nisan sonuna kadar sürer ) genelde borsa endekslerini olumlu etkiliyor.

İçeride ise kafalar karışık seçim sonuçlarına ve sonrasına yönelik senaryolar değişken olduğu için sisli yol karar alınmasını güçleştiriyor.

Genel Seçimler Üzerine

Kuşkusuz yanıtı en çok merak edilen sorular; 8 Haziran sabahı parlamentoda nasıl bir sandalye dağılımı ile karşılaşacağız ? Ekonomi yönetiminde direksiyona kim oturacak ? Hükümetin kurulamaması ve seçimlerin yinelenmesi riski var mı ?

Türkiye piyasaları seçim öncesi 8 haftalık kesitte belirsizliğin etkisi altında negatif bir fiyatlama yaşar mı ?

Yanıtlara yönelik görüşlerle devam edelim. Seçim sonuçları üzerinde en belirleyici faktör HDP ‘nin barajı aşıp aşamayacağı olacak.

HDP ‘nin barajı aşması durumunda Adalet ve Kalkınma Partisi % 44,5 oy alsa dahi Türkiye Cumhuriyetinin 63. Hükümeti büyük bir olasılıkla iki partinin anlaşması ile kurulacak bir koalisyon hükümeti olacak.

Yok HDP barajı aşamazsa Adalet ve Kalkınma Partisi’nin oy oranı % 39’a dahi gerilese milletvekili sayısı büyük bir olasılıkla tek başına hükümeti kurmak için yeterli olacak.

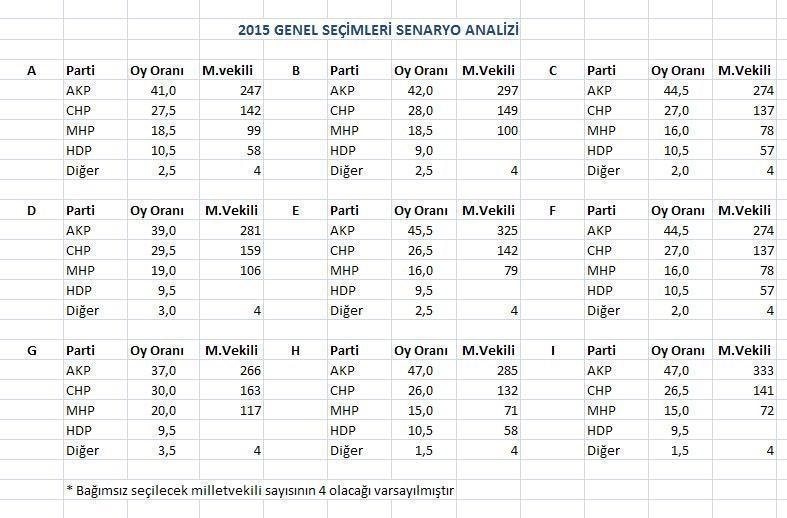

Yukarıda 8 ayrı senaryo dahilinde hangi parti ne oranda oy alırsa parlamentoda sandalye dağılımın ne şekilde gerçekleşebileceğine yönelik tahminlerim yer alıyor.

Yukarıda 8 ayrı senaryo dahilinde hangi parti ne oranda oy alırsa parlamentoda sandalye dağılımın ne şekilde gerçekleşebileceğine yönelik tahminlerim yer alıyor.

Hükümetin güvenoyu alabilmesi için asgari 276, başkanlıkla ilgili anayasa değişikliğinin halkoyuna sunulabilmesi için asgari 330 sandalye gerekiyor.

Seçim Öncesi Piyasalar

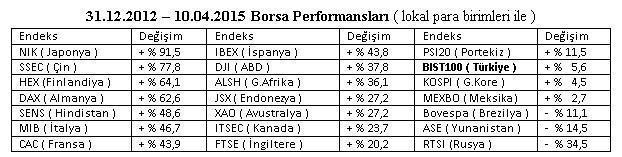

Yakın vade adına Türkiye piyasaları ocak sonundan bugüne dünya piyasalarından negatif yönde ayrışıyor. Faiz tartışmaları ile başlayan bu durum seçim tarihinin yaklaşması ile bir seçim fiyatlamasına dönmüş gözüküyor.

2013 başından bugüne lokal para birimleri cinsinden dünya borsaları ortalama % 35 değer kazanırken BIST’de bu getiri % 5 ile kısıtlı kaldı.

2015 özelinde değer kazanmak bir yana değer kaybeden ender borsalardan biri olan BIST’de geride kalan 27 ayda dünya ortalamasından % 30 düşük performans yaşanması elbette sadece genel seçimlerden kaynaklanmıyor. Aslında Türkiye piyasaları iki senedir negatif ayrışıyor.

Ekonomiyi bir insan bedenine benzetirsek finansal piyasalar bu bedenin damarlarında dolaşan kan gibidir. Kan dolaşımı sekteye uğradığı zaman bedenin de hasar alması kaçınılmaz.

Türkiye finansal piyasaları son 2 yılda genç sektör çalışanlarını mesleği seçtiğine pişman edecek sayıda panik atağa maruz kaldı.

Gezi, 17 Aralık, yerel seçim öncesi artan tansiyon ve son olarak faiz tartışmaları derken son iki yıl içinde 4 ayrı finansal çalkantıya sahne olduk. Zaman her şeyin ilacı dense de bu tür panik ataklar reel ekonomiyi hırpalayıp aşk acısı gibi iz bırakıyor.

Ne geliri ne gideri dolar olmayan konudan uzak bir tüketici tamamen güven duygusundaki zedelenme ile harcamalarını kısıyor, işadamı yatırımdan kaçınıyor.

Dışarıdan sağladığı kaynakla yurtiçine kredi veren bankalar, dış borçlanma maliyetleri yükselince kredi yenilemelerinde daha ihtiyatlı davranmaya başlıyor. Vadesi dolan borcu banka tarafından uzatılmayan sanayici sıkışıp, frene basmak zorunda kalıyor.

Hafta sonunda bir açılış töreninde adeta veda konuşması yapan Sayın Ali Babacan’ın dediği gibi güven zor kazanılıyor ama kolay kaybediliyor.

Türkiye finansal piyasaları dünya genelinde pozitif iklime sahne olan son 2 yıl maruz kaldığı iç çalkantıların bedelini sadece daha az yükselen borsa ile ödemedi.

Yukarıdaki tabloda parayı dolara park etmenin ödülü ( faiz oranı ) yükselecek beklentisi ile son bir yılda ( nisan 2014’den bugüne ) dünya genelinde değer kazanan ABD para biriminin hangi ülkede ne oranda artış kaydettiğini görebilirsiniz.

Türkiye’ye muadil kabul edebileceğimiz 22 ülkede ortalama % 14 değer kazanan USD geride kalan 52 haftada Türkiye’de % 24 yükseldi.

Döviz cephesinde yaşanan bu göreli zayıf performansın önemli kısmı 2015 ilk çeyrekte gerçekleşti. Başka bir deyişle TL’deki göreli zayıf performansın nedeni ağırlıkla faiz tartışmaları ve genel seçimler.

Biliyorum bazı okurlar sana ne oldu nerede nöbetçi iyimser ? Biz seni moral bulmak için okuyorduk diyorlar içlerinden.

İyimserliğimin en önemli kaynağı pozitif dış iklimdi. Biz yurtiçinde camı çerçeveyi indirsek bile dünyada mevsim bahar olduğu için riskimiz hafif soğuk algınlığından başka bir şey değildi.

2016 sonuna kadar da dış iklimde bir bozulma beklemiyorum. Ancak 2017 – 2019 arası bir yerde dünyada iklimin asgari 12-18 ay süreli kışa dönüşmesi riskini yüksek buluyorum.

İşte biz bu perdede içsel panik ataklar yaşamaya devam edersek, bende iyimserlikten eser kalmaz. Finansta zamanlama herşeydir.

Ancak günümüz şartlarına geri dönersek Türkiye piyasaları yurtdışındaki pozitif iklime yeterince katılamayarak seçim fiyatlamasını örtülü biçimde gerçekleştiriyor.

Bu bakıma eyvah seçim var borsa bal kabağına döner dolar uçarda uçar değerlendirmelerine katılmıyorum.

Seçim Sonrası Piyasalar

Aklın yolu birdir. Son iki yılda yaşanan iç kaynaklı panik ataklarla yıpranan ekonominin dinamizm kazanması göreve gelecek hükümetin öncelikli amacı olacaktır.

Peki nasıl bir hükümet ? Siyasette 24 saat bile uzundur, 7 haziran öncesi son durumu güncelleriz ama bugünkü veriler ile yukarıda yer alan 8 alternatif içinde şansı en yüksek iki seçeneğin A ve B senaryoları olduğunu düşünüyorum.

Hal böyle olunca da Adalet ve Kalkınma Partisinin tek başına veya diğer bir parti ile hükümeti kurması ve ekonomi yönetiminden sorumlu olmaya devam etmesi muhtemel.

Koalisyon için partiler anlaşamaz ve seçimlerin yinelenmesi söz konusu olabilir mi ? Bence olasılığı en fazla binde 3.

Hiçbir partinin tek başına 276 milletvekili kazanamaması durumunda 10 gün içinde koalisyon görüşmelerinin tamamlanacağını ve 22 Haziran tarihine kadar yanıtı merak edilen tüm soruların cevabını bulacağını tahmin ediyorum.

63. Hükümette Ali Babacan’ın dışarıdan bir bakan olarak görev alması sürpriz olur. Ancak aynı felsefeyi benimseyen Mehmet Şimşek’in bu bayrağı devralması ve piyasaların bu durumu pozitif algılaması benim en olası gördüğüm senaryo.

Seçim tarihi yaklaştıkça finansal piyasaların bardağın dolu tarafını görmeye başlayacağını ve iskontolu Türk varlıklarına para girişi yaşanacağını tahmin ediyorum.

Herşey çok mu güzel olacak ?

Elbette zorluklar, sorunlar yaşanacak. Ancak seçimleri takiben Türkiye ekonomisinin geride kalan 2 yıldan daha karmaşık daha içinden çıkılmaz bir bulmacaya dönüşeceğini de düşünmüyorum.

Finansal piyasalarda fiyatlara yön veren şartların görece ne yönde değiştiğidir. Her şey çok güzelken bir sonraki adımda güzele indirgenirse borsa aşağı, her şey çok kötüyken bir sonraki stepte kötüye terfi ederse borsa yukarı gider.

Meseleye bu yönü ile bakınca ben seçimlerden sonra Türkiye ekonomisinde şartların görece negatif değil, görece pozitif doğrultuda değişim yaşayacağını tahmin ediyorum.

Evet Türkiye ekonomisinin çare bekleyen sorunları var. Ancak 2002 – 2013 döneminde çok ciddi mesafe kat edildi. Sorunlara çare üretmek önceki yıllardaki gibi sihirli formüller gerektirmiyor.

90’lı yıllarda Türkiye ekonomisini yönetmek eski model bir dolmuşu kullanmak gibi özel hüner gerektiriyordu. Oysa günümüz şartlarında Türkiye ekonomisini yönetmek otomatik vitesli son model bir aracı sürmeye benziyor.

Bu araç kaza yapmaz mı ? Hem de nasıl yapar. Sert virajda duvara doğru gaza köklerseniz şarampolden aşağıda devirebilirsiniz. Ya da buzlu yolda ( 2017-2019 dünyada böyle bir iklim yaşanabilir ) tedbirsiz davranırsanız takla atmak hiç de zor olmaz.

Dünyanın her köşesinde ekonomiye ilişkin yapısal sorunlar var. Türkiye özelinde değerlendirme yaparken avantajlarımızı görmezden gelmemeli, dezavantajlarımızı abartmamalıyız.

Strateji

Geldik en kritik bölüme. Öncelikle borsada aşağı yönlü marjı kısıtlı bulduğumu yinelemek istiyorum. Türkiye özelinde dezavantajlar ve belirsizliklerin büyük ölçüde fiyatların içinde olduğu görüşündeyim.

Borsada sektör tercihim geçen hafta paylaştığım gerekçeler ile bankacılık. Seçimleri takiben görece daha pozitif içsel iklimin hakim olması ile birlikte geçen haftayı 145.000 puanda tamamlayan BIST Banka endeksinin 6 – 9 ay içinde 200.000 puana ulaşabileceğini düşünüyorum.

2 sene önce 200.000 puana ulaşan ve bankaların öz-sermaye artışı paralelinde 2 yıl önceki değerinin 2015 ilk çeyrek karşılığı 250.000 puan ( 2016 ilk çeyrek karşılığı 290.000 ) olan BIST Banka endeksinin bu seviyelere tırmanması zor.

Bunun gerçekleşmesi yani banka hisselerinin fiyatının bir yıllık vadede ikiye katlaması için güçlü pozitif içsel faktör değişiklikleri gerekir. Olamaz mı ? Elbette mümkün olabileceği yönünde filizlenmeler görürsek buna o zaman sevinelim.

Şimdilik güçlü iskontoya işaret eden fiyatlardan banka hisselerine yatırım yaparak 6 – 12 ay içinde normale yakın seviyelere ulaştığında ( 200.000 – 225.000 ) satmaya şartlanmayı daha doğru buluyorum.

Bir yıl kadar önce Türkiye’nin lokal şartları ( yerel seçim öncesi ) çok daha yüksek gerilime işaret ederken BIST Banka endeksi en düşük 103.500 puanı görmüştü. Bu en düşüğün güncel karşılığı aradan geçen bir yılda bankaların öz-sermayeleri % 17 arttığı için 121.000 puana geliyor.

Başka bir deyişe banka endeksi o zaman aşırı ucuz ifadesini kullandığım değerin şimdi % 20 üzerinde 145.000 puanda işlem görüyor. Şartlar o derece negatife dönüşmedikçe bu ölçekte bir iskonto beklememek bana daha gerçekçi geliyor.

Nisan – Mayıs Döneminde Piyasalar

Açıkçası Nisan sonuna kadar dünya borsalarının pozitif seyri koruyacağını bu durumun BIST’e hava yastığı katkısı sağlayarak aşağı yönlü hareketleri kısıtlayacağını düşünüyorum.

Nisan ayı yatay geçse dahi Mayıs ayının en geç ikinci yarısından itibaren Türkiye piyasalarında seçimlerin geride kalacağı beklentisi ile pozitif eğilimin hakim olacağını ve 8 Haziran sabahı borsanın cari değerinin üzerinde, döviz kurlarının da cari değerin altında olacağını tahmin ediyorum.

Pusulaya piyasa şartlarından tamamen bağımsız olarak okurları bıktırmamak ve bir süre hafta sonlarını dinlenerek geçirmek üzere 2 hafta ara veriyorum. Bir sonraki pusulayı 26.04.2015 tarihinde yayınlayacağım.

Anma

Türkiye’de yolu finanstan geçen herkeste emeği olan değerli hocamız Salih Neftçi’yi 14 Nisan 2009 tarihinde kaybetmiştik. Kendisini saygı sevgi ve özlemle anıyorum.

Anlık – Günlük Değerlendirmeler

Her pazartesi saat 17:40’da haftanın açılışını değerlendirmek üzere TRT Türk’te Merve Kır’a konuk oluyorum. Genel stratejiye yönelik görüşlerimi pazar günleri BIGPARA ‘da yayınlanan köşe yazım pusula ile okurlara aktarırken, haber akışına bağlı anlık değerlendirmeleri ve günün içindeki seyre yönelik tahminlerimi twitter adresimde ( @eralkarayazici ) düzenli olarak paylaşıyorum.

Paylaş