- BORSA

- DÖVİZ

- ALTIN

- FAİZLER

- VİOP&VARANT

- HABERLER

- ANALİZ

- OTOMATİK AL-SAT

- AĞIRLIKLI ORTALAMA ANALİZİ

- DİP ZİRVE ANALİZLERİ

- İŞLEM HACMİ ANALİZLERİ

- SEKTÖR TAKİP

- PERFORMANS ANALİZİ

- YATIRIM SİMİLATÖRÜ

- SEANS RAPORU

- OTOMATİK TEKNİK YORUMLAR

- TEKNİK GRAFİK

- TEKNİK SİNYAL LİSTESİ

- TEKNİK ANALİZ MODÜLÜ

- ARTAN AZALAN ENDEKSİ

- MALİ TABLOLAR

- ORAN ANALİZLERİ

- YATIRIM ORTAKLIKLARI ANALİZLERİ

- BES

- KOBİ

- KRİPTO PARALAR

Ekim ayında piyasalar

Paylaş

Eylül ayı borsanın % 6,5 Türk Lirasının % 2,8 değer kaybıyla negatif bir seyre sahne oldu. Yedi aydır değer kaybeden USD düşüş, dokuz aydır ralli yaşayan borsa yükseliş serisine son verirken altın yatay seyretti.

Bugün Pusulada piyasalar Ekim ve Kasım aylarında nasıl bir seyre sahne olabilir, hangi finansal seçenek hangi fiyat bölgesinde ilgi çekici olur sorularına yanıt arayacağım.

BORSA İSTANBUL

Grafikleri bir kenara bırakıp önce işin temeline bakalım. Borsa endeksi hangi düzeyde ucuz hangi düzeyde normal nereye düşerse çok ucuz olur hatırlayalım.

Hatırlayalım diyorum çünkü geçen sene bu konuyu sıkça ele almıştım. Yeni okurlar için yineleyeceğim.

Geçen yıl 70.000 puanda endeksin aşırı ucuz 81.000 puanda çok ucuz fiyatlar içerdiğini düşündüğümü sıkça tekrarlıyordum.

Türkiye’de şirketler her sene özsermayelerinin % 2,5 – 3’ü kadar ortaklarına nakit temettü ( kar payı ) öder. Kalan kazancı özsermayelerine eklerler. Böylece şirketlerin net aktif değerleri her yıl yükselir.

Bu artış hemen hemen enflasyon oranı ile eşittir. Önceki sene 70 lira özsermayesi olan şirketin cari yılda özsermayesi 78 bir sonraki yıl da 87 liraya çıkar.

Bu nedenle de borsada dip ve tepeler ( şirket öz-sermayelerinin eksilmesine neden olan bir kriz çıkmadıkça ) her sene yukarı taşınır.

Kimileri bu ana akımı çanak çömlek oyunlarından fallar ile izah etse de işin esası & temeli budur.

Yine geçen yılki yazılarda borsada uzun süre hisse senedi fiyatlarının ağırlıkla çok ucuz – ucuz bandı içinde gezinmesini beklediğimi major negatif haberler ile karşılaşılmadıkça aşırı ucuz fiyatlara gerileme riski görmediğimi aktarıyordum.

Taban adresine ilişkin öngörüm doğru çıktı. Ancak tepe adresinde yanıldım. 2017 ilkyarısı içinde 98.000 puanın aşılmasını beklemiyor 110.000 civarının yılın son çeyreğinin konusunu olabileceğini düşünüyordum.

Haziran ayında 99.000 puanı test eden BIST 100 Temmuz-Ağustos perdesinde ralliye devam ederek senenin son çeyreğini beklemeden 110.000 puana ulaştı.

Ekim 2017 itibarı ile durum nedir derseniz; 90.000 puanın çok ucuz 103.000 puanın ucuz 118.000 puanın normal hisse senedi fiyatlarına işaret ettiği görüşündeyim.

Ancak bir sene önce de paylaştığım üzere Türkiye’de var olan lokal belirsizlikler ve kronikleşen güven kaybı nedeniyle uzun süre hisse senedi fiyatlarının normal sayılacak değerlere ulaşmasının zor olduğunu düşünüyorum.

Bu bakıma önümüzdeki bir sene boyunca ağırlıkla çok ucuz – ucuz bandı içinde bir dalgalanmayı daha olası görüyorum.

Peki önümüzdeki bir yıl yani Ekim 2018’e kadar olan kesitte aşırı ucuz fiyatlar ile karşılaşamaz mıyız ?

Bence zor. Çünkü dışarıda -başta Avrupa olmak üzere- büyüme güçlü. Yurt içinde de kamu desteğiyle de olsa büyüme yine kuvvetli.

Büyüme yüksek olduğu için şirket karları artış kaydediyor. Daha çok kar etmeleri de şirketlerin aşırı ucuz fiyatlar ile işlem görmesini engellemeye yetiyor.

Mali değerlemeler ile bu yıl için 118.000 önümüzdeki sene için 133.000 puan civarı normal sayılacak endeks seviyesine işaret ediyor.

BIST çıtayı bu noktaya taşıyamaz mı ?

İmkansız değil ama olasılığı düşük. Bunun gerçekleşebilmesi için öncelikle kronikleşen güven kaybının hızla yumuşaması gerekiyor. Bu da kolay görünmüyor.

2017 yılı içinde endeksin ucuz bandını aşıp normal ile ucuz arası bir değer olan 110.500 puanı test etmeyi başarmasında BIST 100’de yer alan ve bu sene % 200 ortalama getiri sağlayan 15 hisse senedinin müthiş performansının etkisi var.

Başka bir deyişle bir grup şirket hissesi pahalı hatta çok pahalı denebilecek fiyatlara ulaşırken çoğu hisse ucuz çıtasının üzerine çıkmayı başaramadı.

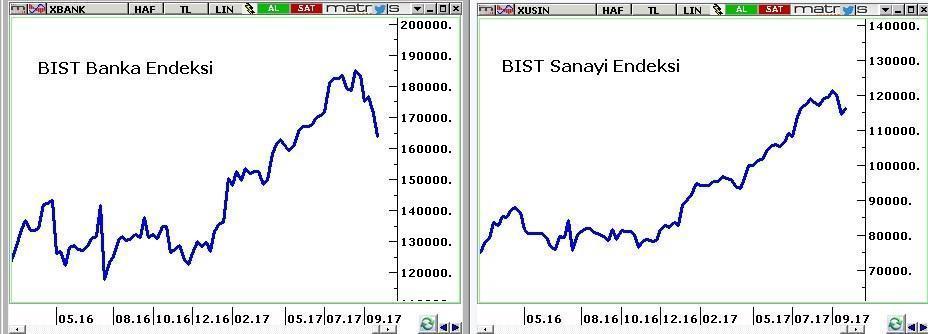

Nitekim ortalama özsermaye artışı senelik % 17 olan banka hisselerine bakarsak dalgalanmanın çok ucuz –ucuz bandı içinde kaldığını ve fiyatların normal sayılacak değerlere ulaşamadığını görüyoruz.

Geçen yılın sonunda 120.000 puan civarında taban oluşumunu gerçekleştiren BIST Banka endeksi Ağustos ayı içinde 186.500 seviyesini test edip eylül düzeltmesinde % 10,8 kayıpla 163.700 puana geriledi.

EKİM AYINDA BORSA İSTANBUL

Bir noktaya dikkat çekerek başlayalım. Eylül ayında diğer borsa endeksleri yatay seyrederken BIST’de sert değer kaybı yaşanması bizim borsayı görece iskontolu hale getirdi.

Basit bir karşılaştırma için panzerlerin borsa endeksini referans alalım.

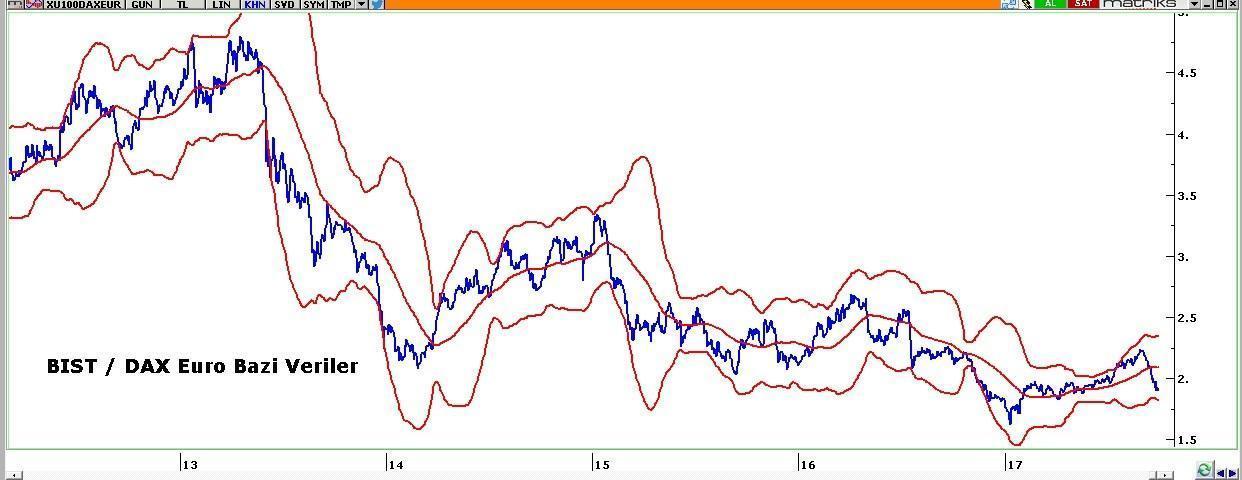

BIST 100 endeksi euro bazında Ağustos ayını DAX endeksinin 2,24 katı değer ile noktalamıştı. Eylül ayında bu oran 1,90’a geriledi.

Aşırılaşma adreslerini tahmin etmeye çalışırken yararlandığım geniş bollinger bandı alt zarfının 1,80’de oluşu bana BIST’de negatif ayrışma alanının yüzde beşe gerilediğini düşündürüyor.

Başka bir deyişle Ekim – Kasım parkurunda diğer borsa endeksleri yüzde 2-3 değer kaybedecek olursa bizim endeksin aşağı yönlü marjının yüzde 7-8 ile kısıtlı kalacağı görüşündeyim.

Bu kıyaslamayı diğer borsa endeksleri ile de yapıyorum. Tablo farklı değil.

Eylül ayının ana teması ABD vergi reformu oldu. Bu beklenti doları özellikle de gelişen ülkelerde kuvvetlendirdi.

Dolar kuvvetlenince gelişen ülke borsaları negatif ayrıştı. Eş zamanlı olarak petrol fiyatlarının % 8,5 değer kazanması ve K.Irak karmaşası Borsa İstanbul’u geçen ay en kötü performansa itti.

Trump kaynaklı yeni bir yol kazası ile karşılaşılmadıkça Ekim ve Kasım aylarında da USD’nin gücünü koruyacağını bu nedenle bir süre daha gelişen ülke marketlerinin negatif ayrışmaya devam edebileceğini düşünüyorum.

Bu nedenle özellikle de önümüzdeki 6-7 haftalık perdede BIST 100 endeksinin 106.000 puanı aşmasının güç olduğu görüşündeyim.

Peki destek nerede ?

Teknik analiz büyülü bir derya. Destekler dirençler tükenmiyor. Grafik sevdalıları karşımıza her gün yeni denklemler kritik seviyeler yepyeni hedefler ile çıkabiliyor.

Ben temel perspektifi ve teknik göstergeleri göz önüne alarak yılın son çeyreği içinde BIST 100 endeksinin 95.000 puan civarını test edebileceği görüşündeyim.

Daha aşağı gelmez mi ?

Haber akışına ve o günün şartlarına bağlı olarak pekala mümkün. Ancak şunu pas geçmeyelim ki 95.000 puanın test edileceği yönünde bir garanti belgemiz de yok. Olamaz da.

Ancak ben şansını yüzde elliden düşük bulmadığım bu senaryo gerçekleşirse borsanın çok ucuz fiyatlara yaklaşacağını ve yeniden risk almak için cazip hale geleceğini düşünüyorum.

HANGİ SEKTÖR DAHA CAZİP ?

Sektör bazında bakarsak banka hisselerini ön plana çıkaran önemli bir iskontodan söz edebiliriz. Kasım 2016 – Ağustos 2017 döneminde gerek BIST sanayi gerek BIST Banka endeksleri % 50 kadar prim yaptılar.

Ancak Eylül ayında sanayi endeksi % 2,8 değer kaybederken banka endeksi % 10,8 geri geldi.

Evet bankaların kurumlar vergisi oranı iki puan arttı. Bu nedenle karlılıkları % 2,5 kadar azalacak ama bu gerekçe ile sektör hisselerinin kalıcı biçimde % 11 gerilemesi abartılı.

Banka endeksi bu negatif ayrışma ile sanayi endeksine kıyasla tarihin en düşük değerine geriledi ve bollinger bantları ile bakınca ben var olan iskontonun bir aşırılaşmaya işaret ettiğini düşünüyorum.

Başka bir deyişle önümüzdeki birkaç aylık kesitte endeks düşerken sanayilerin daha fazla değer kaybedebileceği yukarı yönlü ataklarda ise aslan payını bankaların alabileceği görüşündeyim.

Bu bakıma sürdürülen hisse senedi yatırımlarında bankaları daha tercih edilir buluyor, önümüzdeki 6-7 haftalık dönemde BIST Banka endeksinin 150,000 – 155,000 bandına geri çekilme yaşaması durumunda sektör hisselerinin hayli çekici hale geleceğini düşünüyorum.

PİYASALAR SİZDEN KORKSUN – AKADEMİ PUSULA ANKARA

FED, Draghi, büyüme, enflasyon derken bunalıp finansal piyasaları anlamak ve öngörmek imkansız neden bahsediyorsunuz kafam kazan oldu diyenlerdenseniz size iyi bir haberim var.

Hiç bilmeyenlerin de rahatlıkla öğrenebileceği bir anlatım ile döviz borsa altın ne zaman yükselir ne zaman düşer ne zaman almalı ne zaman satmalı sorularına yanıt üretebilmenizi sağlayacak finans eğitimini 14 Ekim Cumartesi Ankara’da gerçekleştireceğim.

Takvim-temel ve teknik analizi eş güdümlü kullanarak yaşanabilecek gerçek bir ekonomik krizi önceden nasıl tahmin edebilir, kriz olmayacağından nasıl emin olabiliriz sorularına da yanıt üretmenizi sağlayacak bu programa katılım için Akademi Pusula ile ( 0530 566 67 16 ) iletişime geçebilir web sitemizi inceleyebilirsiniz. http://pusulaninotesi.com/egitim-programi/

DÖVİZ & ALTIN CEPHESİ

Doların kuvvetlenişi yukarıda bahsettiğim üzere vergi reformuna yönelik beklenti ile ilgili. Bu beklenti gerçekleşene kadar ABD para biriminin kalıcı değer kaybı yaşaması hele de gelişen ülkelerde kolay görünmüyor.

O zaman dolar mı almak lazım ? Önceki yazılarda Eylül-Kasım parkurunda rüzgarın dolar lehine esmesini beklediğimi bıktırmak pahasına paylaşmıştım.

Görüşlerim değişmedi. Ancak fiyatlar değişti.

3,42 civarı bir değerden USD’ye geçenler için potansiyel 3,63 ( belki 3,70 ) yüzde yedi kadar bir getiriye işaret ederdi ki bu hele de birkaç ay içinde gerçekleşirse yeterince ilgi çekici olurdu.

Ancak cari fiyattan yapılacak alımlar ile dolar 3,70 dahi olsa sağlanacak kazanç % 3-4 ile kısıtlı. Daralan marj nedeniyle 3,50-3,52 bandındaki desteğini kuvvetlendiren ABD para birimi yeterince çekici değil.

O zaman USD almayalım mı ?

Artık ben bu topa girmem. Bir tarafta piyasaların henüz yeterince fiyatlamadığı bir beklenti öte yanda bu takımın kaptanı olan ve her an kendi kalesine gol atma potansiyelini koruyan Trump.

Altın ? USD tepe bölgeye gelene kadar yükseliş kaydetmesi zor. Ancak USD vergi reformunu yeterince fiyatladı dediğimiz günlere ulaştığımızda altın da çekici bir iskonto ile alım fırsatı sunmaya aday görünüyor.

Ya Euro ? ECB hangi hızla normalleşecek belirsiz. Bu nedenle Euro için öngörü oluşturmak artık güç.

Haftaya buluşmak dileği ile...

Paylaş