- BORSA

- DÖVİZ

- ALTIN

- FAİZLER

- VİOP&VARANT

- HABERLER

- ANALİZ

- OTOMATİK AL-SAT

- AĞIRLIKLI ORTALAMA ANALİZİ

- DİP ZİRVE ANALİZLERİ

- İŞLEM HACMİ ANALİZLERİ

- SEKTÖR TAKİP

- PERFORMANS ANALİZİ

- YATIRIM SİMİLATÖRÜ

- SEANS RAPORU

- OTOMATİK TEKNİK YORUMLAR

- TEKNİK GRAFİK

- TEKNİK SİNYAL LİSTESİ

- TEKNİK ANALİZ MODÜLÜ

- ARTAN AZALAN ENDEKSİ

- MALİ TABLOLAR

- ORAN ANALİZLERİ

- YATIRIM ORTAKLIKLARI ANALİZLERİ

- BES

- KOBİ

- KRİPTO PARALAR

Dolar krize sürükleyebilir mi?

Paylaş

Geçen hafta yurtiçinde en çok tartışılan konu dolardaki yükselişin 2001 gibi bir krize neden olup olmayacağıydı

Geçen hafta yurtiçinde en çok tartışılan konu dolardaki yükselişin 2001 gibi bir krize neden olup olmayacağıydı. Pek çok kişi hafızalarını zorluyor, yaşanan sürecin 1994 ve 2001 ile ortak noktaları var mı sorguluyor.

Geçen hafta yurtiçinde en çok tartışılan konu dolardaki yükselişin 2001 gibi bir krize neden olup olmayacağıydı. Pek çok kişi hafızalarını zorluyor, yaşanan sürecin 1994 ve 2001 ile ortak noktaları var mı sorguluyor.

Eral Karayazıcı

Gedik Yatırım Yurtiçi Satış Müdürü

ekarayazici@gedik.com

Hafta boyunca gazetelerde politik & toplumsal makaleleri kaleme alan yazarlar sütunlarını dolardaki yükselişe ayırdı.

Dolar Neden Yükseliyor?

Okurlarla sıkça paylaştığım aşağıdaki tabloda Türkiye ve muadil kabul edebileceğimiz 26 ülkede doların Cuma günü, mart ilk hafta ve yılbaşından bugüne ne kadar yükseldiğini görebilirsiniz.

Evet, dolar dünyada yükseliyor ama bu 27 ülkede artış oranı ortalama % 6. Oysa bizde % 12 yükseldi. Başka bir deyişle Türkiye’de de dünyaya paralel bir yükseliş kaydetmiş olsa USDTRL geçen haftayı 2,62 değil 2,46 seviyesinde tamamlayacaktı.

Özetle bizdeki yükselişin yarısı dışsal ( kaçın FED faiz arttıracak ) yarısı içsel ( ekonomi yönetiminde felsefe değişikliği ) nedenlerden kaynaklanıyor.

Bunun bir diğer teyidi döviz sepetindeki artış. Yılbaşından bugüne diğer pek çok ülkede yarısı euro yarısı dolardan oluşan döviz sepeti yatayken Türkiye’de sepet % 6 artışla 2,58’den 2,74’e yükseldi.

Dolardaki yükseliş bir krize neden olur mu?

Dolar yükseldi diye kriz çıkmaz, kriz çıkacaksa dolar bunun kokusunu önceden alır ve yükselir. Peki son aylarda yaşanan artış bu riske yönelik öncü bir işaret olabilir mi?

Bu sorunun yanıtını tartışmadan önce gerçek bir ekonomik kriz ile finansal piyasalarda yaşanabilecek geçici bir çalkantının birbirine karıştırılmaması gerektiğine dikkat çekelim.

Gerçek bir kriz asgari 1-2 yıl süre ile ekonominin % 5 daralması, şirketlerin zora düşmesi, yığınların işsiz kalması başka bir deyişle reel ekonomik hayatın ağır darbe almasıdır.

Türkiye bu menşe de krizleri en son 2001 ve 1994 yıllarında yaşamıştı. Gerek Türkiye’nin gerek diğer pek çok ülkenin gerçek anlamda ekonomik kriz yaşadığı perdelerin ortak paydası dış iklimin kara kışa denk gelmesidir.

Tarih boyunca dünya iklimini belirleyen hep ABD ekonomisi olmuştur, olmaya da devam edecektir. ABD ekonomisi büyüyorsa bu ışık gecikerek de olsa tüm kıtalara pozitif yansır. Sorunlu ülkeler günü kurtarır, yaralar kabuk bağlar durum idare edilir.

Ama ne zaman ABD ekonomisi bir durgunluk veya resesyona girdi işte o zaman çürük elmalarda yara kabukları patlar ve ekonomik krizler yaşanır.

Türkiye ekonomisi 2001 yılında anayasa kitapçığı fırlatıldığı için değil, içsel sorunlar 2000 son çeyrekte ABD ekonomisinin resesyona girmesi ile başka bir deyişle dış iklimin kara kışa dönüşmesiyle çakıştığı için havlu atmıştır.

Siz evde camı çerçeveyi indirirken mevsim baharsa nezle bile olmazsınız hafif bir esinti hissedersiniz hepsi o. Ama mevsim kış olur da camı çerçeveyi indirirseniz zatürre de olursunuz, donma tehlikesi ile de karşı karşıya kalabilirsiniz.

Yurtdışında iklim ne zaman değişebilir?

ABD ekonomisi hızlanan bir tempo ile canlanıyor ve dış iklim pozitif. Avrupa da onu takip etmek ve bu rüzgardan yararlanmak için elinden geleni yapıyor. Bu nedenle dışsal iklim dünyada herhangi bir ülkenin krize girmesine neden olmak bir yana bunu engellemek adına son derece elverişli.

Bu iklimin asgari 2016 sonuna kadar süreceğini tahmin ediyorum. Ancak nasıl bir insan yer içer bir süre sonra sindirim ihtiyacı duyarsa ABD ekonomisi de 2017-2019 periyodu içinde geleneksel bir durgunluk veya resesyon yaşamaya aday görünüyor.

İşte bu periyotta dışsal iklim kışa dönme ve çürük elmaları gerçek bir krize sürükleme riski barındıracaktır.

2014 yılında gezi ve 17 Aralık faktörleri ile gerilen yurtiçi finansal piyasaların reel ekonomide önemli bir tahribat yaratmamış olmasının bir nedeni de pozitif dışsal iklimdir.

Türkiye’nin kamu borcunun diğer ülkelere kıyasla son derece düşük olması ve güçlü bankacılık sektörümüz diğer avantajlarımız. Ancak artış eğilimini sürdüren özel sektör ve hane halkı borç stoku da yumuşak karnımız.

Bize düşen dış iklimin sert kışa dönüşebileceği 2017-2019 dönemine sağlam girmek ve 2008 mortgage krizinde yaşadığımız başarıyı yinelemek.

Dolarda yükseliş borsada düşüş sürecek mi?

Dünyada doların yükselişi tek bir sebebe dayanıyor; harekete geçen kaçın FED faiz arttıracak duygusu. Okurların arttırsa da kurtulsak dediğini işitir gibiyim. Cuma günü ABD’ de açıklanan istihdam verisi 18 Mart toplantısında ABD Merkez Bankasının faiz artırımı yaklaşıyor mesajı ( sabır kelimesinin kalkması ) verme olasılığının arttığına işaret etti.

Önümüzdeki 1,5 hafta boyunca dünya genelinde dolar bu beklenti ile % 5 kadar daha yükselebilir ABD 10Y faizleri 2,50’ye kadar tırmanabilir ve Altın ( ONS ) 1110 dolara Dow Jones endeksi 16.800 puana , EUR/USD paritesi 1,03’e kadar gerileyebilir.

Ama Türkiye’de ne olur inanın öngörmek çok zor. Haftaya damgasını vuracak gelişme Cumhurbaşkanının Ali Babacan ve Erdem Başçı ile yapacağı görüşme olacak. Günü henüz belli değil ancak yüksek olasılıkla bu görüşme hafta içinde gerçekleşecek.

Gerek Borsa İstanbul gerek Türk Lirası içsel faktörlerin etkisi ile dünyadan çok önce değer kaybına başladığı ve emsallerine göre güçlü bir iskonto barındırdığı için bizdeki seyri içsel risklerin azalıp azalmadığına yönelik algı belirleyecek.

Bu zirveden “ ekonomi yönetimine güvenimiz tam. Bu ekol genel seçimlerden sonra da varlığını koruyacak “ mesajı çıkarsa dünya borsaları ve diğer gelişen ülke paraları değer kaybederken BIST ve TL rahatlıkla pozitif ayrışma kaydedebilir.

Çıkar mı böyle bir mesaj ? İnanın yurtiçi başlıkları tahmin etmeye çalışmaktan ve yanılmaktan ben de yoruldum. Hep birlikte yaşayarak göreceğiz, tıp…

Doların dünyadaki rallisi ne kadar sürecek?

16.02.2015 tarihli pusulada doların kaçın FED faizleri arttıracak duygusu ile 2,60’a kadar yükselebileceğini ancak beklenen kötü haber geldikten ( FED faiz artırım sürecini başlattıktan ) sonra korunaksız kalacağını ve dünya genelinde 12-18 ay süreli bir düşüş trendine girerek yılı 2,10 seviyesinde dahi tamamlayabileceğini paylaşmıştım.

Dünyada şubat ayının ikinci yarısında dolar geri çekilme kaydetti ancak Türkiye’de her geçen gün daha da alevlenen faiz tartışmaları ile risk alınabilir bulduğumu paylaştığım 2,35 seviyesine kadar gerileme yaşanmadan ibre 2,43’den yukarı döndü.

Ben FED & genel seçimler öncesi yurtiçi faktörlerde bu düzeyde bir ısınma beklemiyordum. Şimdi okurlardan sorular geliyor hala 2,10 bekliyor musun diye?

1- Dünya geneline yönelik beklentilerimin değişmesini gerektirecek bir faktör değişikliği görmüyor ve temel senaryomu koruyorum.

2- Türkiye’de lokal riskler vites yükseltmez, en azından stabil kalırsa FED’in haziran veya eylül toplantısında faiz artırımını gerçekleştirmesini takiben doların Türkiye’de de rotayı uzun soluklu biçimde aşağı çevirmesini bekliyorum.

3- Ancak ilk çeyrek yaşanan sert kur artışı nedeniyle 2015 enflasyonun % 5 yerine % 8 olabileceği ve ekonomi yönetiminde bir felsefe değişikliğinin olasılığının görece arttığından hareket ile aşağı yönlü marjda % 5 kadar bir zamla bu tahmini 2,20 ‘ye revize etmeyi daha gerçekçi buluyorum.

Tekrar altını çizelim. Bu tahmin bu hafta bu ayla ilgili değil. Aksine FED faiz arttırana kadar dış iklim doları desteklemeye devam edecektir. Kısa vadede yurtiçinde doların izleyeceği seyir ise büyük ölçüde Ankara’dan çıkacak mesajlara bağlı olacaktır.

Piyasalarda hiçbir parti sonsuza kadar sürmez 2011-2012 döneminde altın için de benzer görüşler paylamış yine saf olmakla suçlanmıştım.

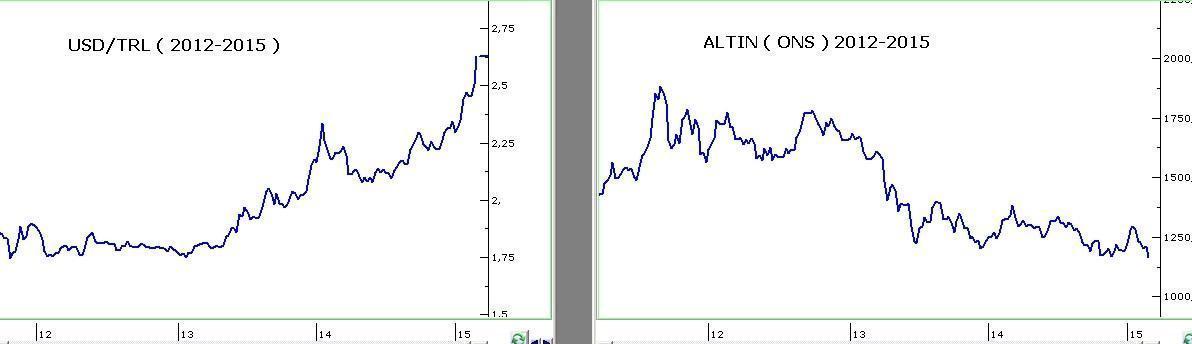

Yukarıda solda gördüğünüz USD/TRL grafiğinde filmin devamının ( 2015 ikinci yarısı ve 2016 yılında ) sağda yer alan ve 3,5 yılda % 40 kadar kaybederek yığınların altın zengini olma hayalini kabusa çeviren filme benzeyebileceğinden endişe ediyorum.

Ankara 5-6 ay daha sabredebilse ve ekonomiyi canlandırmak üzere gaza basmayı ( hızla faizleri düşürmeyi ) FED sonrasına bırakabilse bu sarsıntı da yaşanmayacak, virajlı yola gaza basarak girmemiş, hızlanmak için daha uygun olan düz yolu beklemiş olacaktık.

Borsa yatırım için uygun mu?

Önce bir durum & hasar tespiti yapalım. İçsel faktörlerin baskısı ile BIST’de güçlü bir negatif ayrışma yaşanıyor. Herkes mersine bizim borsa tersine gidiyor. Önümüzdeki bir buçuk hafta 18 Mart FED baskısı ile yurtdışı borsalarda satıcılı geçmeye aday.

Ancak Borsa İstanbul’un seyri büyük ölçüde Cumhurbaşkanı ile Ali Babacan & Erdem Başçı’nın gerçekleştireceği görüşmeye bağlı.

Başka bir deyişle bu görüşme BIST’in önümüzdeki aylarda ucuz & çok ucuz ( 78.000 – 85.000 ) bandından sıyrılma şansına ışık tutacak.

Aşağıdaki tablo borsa ne olur sorusuna dışsal faktörleri göz önüne alarak yanıt aramanın ne kadar boş olduğunu açıkça ortaya koyuyor. BIST ilk çeyrekte 30 ülke endeksi içinde % 7 kayıpla 27. sırada yer alıyor.

Borsa mali değerlemeler ile ucuz – çok ucuz bandının ( 78.000 – 85.000 ) arasında bir yerde diğer borsalara nazaran ise çok ucuz seviyelerde. Bu durum en küçük içsel pozitif bir haberin güçlü yabancı alışını tetikleyeceğine işaret ediyor.

Bankacılık endeksi ise dolar bazında son beş yılın en ucuz düzeyine yaklaşmış durumda. Bu durumun tek istisnası 2014 ilk çeyrek. O zaman gezinin üzerine 17 Aralık + FED varlık alımlarını bitirdi faktörlerini fiyatlayan BIST Banka endeksi 46.000 $’a kadar gerilemişti.

Yerel seçimler arifesinde o günün şartlarını hatırlarsak bugün aynı düzeyde bir iskontonun oluşması ihtimalinin düşük olduğunu kabul etmemiz gerekir.

Bu perdeyi yok sayarsak geride kalan 5 yıl BIST Banka endeksi 50.000 - 110,000 $ arasında işlem gördü. Son 6 haftadır yaşanan değer kaybı BIST Banka endeksini % 28 iskonto ile 76.000 $’dan 54.800 $’a taşıdı ve 2014 yükselişinin tamamı geri verildi.

Şartların kötü olduğu zamanlarda fiyatlar iyidir ( ucuz ) kuralından hareket ile özellikle de özel sektöre ait banka hisselerinin çekici fiyatlara gerilediğini ve yatırım için cazip olduğunu düşünüyorum.

İbre hemen yukarı döner mi, bu hafta ne olur sorularına ışık tutmak zor. Yol sisli yanıtını bilmediğimiz pek çok değişken var.

Ancak taban oluşumu gerçekleşmemiş olsa dahi ( geçen hafta dibi bulmuş da olabiliriz ) dipten çok uzaklarda olmadığımızı ve BIST Banka endeksinde aşağı yönlü marjın $ bazında 50.000- 51.000 TL bazında 135.000 – 138.000 puan ile ( BIST 100 için 77.500 ) kısıtlı olduğunu düşünüyorum.

Ya daha da aşağı gelirse ? Finansal piyasalarda dibi tepeyi öngörmek çok zor, elbette olabilir. Ancak siz aldıktan sonra daha aşağı gelse bile 6-12 ay içinde maliyetinizin asgari % 40 üzerine yükselme şansı varsa esas olan budur ve ben güncel şartların bu yönde bir fırsat sunduğu görüşündeyim.

Peki endekse dolar bazında bakmak ne kadar doğru dolar çok yükselmedi mi ? Haklısınız dolar çok yükseldi ama bankaların öz-sermayeleri de aynı oranda artış kaydettiği için bu daha gerçekçi bir bakış açısı olacaktır.

Sadece teknik analiz yapanların yumuşak karnı grafiklerde şirketlerin öz-sermaye artışlarının yer almayışıdır. Her yıl şirketlerin elde ettiği kar ile öz-sermayeleri % 10-15 yükselir. Bugünün 77.500 puanı 1 yıl öncesinin 70.000 puanına denk gelir. Borsada taban ve tepe adreslerinin senelerdir zamlanıyor olması da bundan kaynaklanmaktadır.

Son söz borsadan korkuyorum diyenlere. USDTRL’de cari fiyatlardan rus ruleti oynamak yerine dolara ayırdığınız kapitalin ¼’ü ile hisse senedi yatırımı yapabilir böylece risklerinizi kısıtlayabilirsiniz.

Kar veya zarara neden olan şey fikirler değil, kararlardır. Tüm okurların doğru kararlar alması ve bir sonraki pusulada yeniden görüşmemiz dileği ile...

Anlık – Günlük Değerlendirmeler

Her pazartesi saat 17:40’da haftanın açılışını değerlendirmek üzere TRT Türk’te Gülçin Üstün Can’a konuk oluyorum. Genel stratejiye yönelik görüşlerimi pazar günleri BIGPARA ‘da yayınlanan köşe yazım pusula ile okurlara aktarırken, haber akışına bağlı anlık değerlendirmeleri ve günün içindeki seyre yönelik tahminlerimi twitter adresimde (@eralkarayazici) düzenli olarak paylaşıyorum.

Paylaş