- BORSA

- DÖVİZ

- ALTIN

- FAİZLER

- VİOP&VARANT

- HABERLER

- ANALİZ

- OTOMATİK AL-SAT

- AĞIRLIKLI ORTALAMA ANALİZİ

- DİP ZİRVE ANALİZLERİ

- İŞLEM HACMİ ANALİZLERİ

- SEKTÖR TAKİP

- PERFORMANS ANALİZİ

- YATIRIM SİMİLATÖRÜ

- SEANS RAPORU

- OTOMATİK TEKNİK YORUMLAR

- TEKNİK GRAFİK

- TEKNİK SİNYAL LİSTESİ

- TEKNİK ANALİZ MODÜLÜ

- ARTAN AZALAN ENDEKSİ

- MALİ TABLOLAR

- ORAN ANALİZLERİ

- YATIRIM ORTAKLIKLARI ANALİZLERİ

- BES

- KOBİ

- KRİPTO PARALAR

Brexit Süreci & Borsa İstanbul

Paylaş

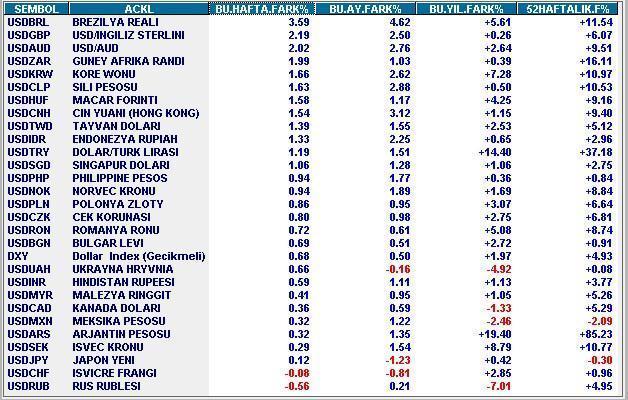

Küresel piyasalarda satıcılı seyir geçen hafta da sürdü. Borsa endekslerinin ortalama yüzde üç değer kaybı yaşadığı bu perdede Sterlin ve Altın cephelerinde de değer kayıplarına şahit olduk.

Ana tema aynı. ABD-Çin arasında yaşanan restleşme dünya ekonomisini bir durgunluğa itiyor.

Önceki dört ay bir anlaşma beklentisi ile değer kazanan borsa endeksleri de fiyatları gümrük duvarları ile hız kesmeye devam edecek ekonomik aktiviteye uyarlıyor.

Ya sterin o neden düşüyor derseniz bu cephede de anlaşmasız brexit riskinin arttığına işaret eden gelişmeler yaşanıyor.

Haziran ayının ilk haftasında İngiliz parlamentosu dördüncü kez anlaşmalı brexit teklifini oylayacak.

Bu oylamayı takiben Başbakan Theresa May’in teklifi yeniden reddedilirse istifa etmesi bekleniyor.

İşte Sterlin’in belirgin biçimde değer kaybı da bununla ilgili.

Ancak ilginin kaynağı Sterlin’in May aşkı değil.

Yerine gelme ihtimali en yüksek aday eski Londra belediye başkanı Boris Johnson.

Johnson şahin bir politikacı ve anlaşmasız bir ayrılığı savunan kanatta görülüyor.

Geçiş süreci İngiltere bir türlü karar veremediği için 31 Ekim 2019 tarihine kadar uzatılmıştı.

Önümüzdeki beş ay Britanya’da ilginç gelişmelere gebe.

Cuma akşamı olanı biteni ve öne çıkan beklentileri anlamak üzere Londra’da yerleşik bir analist dostumla görüşme imkanı buldum.

Kontağım Sterlin için buraya kadar aktardıklarımın negatif beklenti seti olduğu ve Johnson koltuğa oturana kadar İngiliz para biriminde değer kaybının sürebileceği görüşünde.

GBPUSD geçen haftayı 1,2718 düzeyinde tamamladı.

Önümüzdeki iki ay içinde 1,23 (veya 1,18) seviyesine kadar geri çekilme sürebilir.

Ancak işte tam bu noktada Sterlin’e yönelim için iyi bir gerekçe var.

Kontağım Johnson’ın liderliğe geçmesinin muhafazakar kanadın içinde yeni bir Brexit halk oylamasına destek verenlerin oranını arttıracağı ve 31 Ekim yaklaşırken İngiliz halkının yeniden seçime gidebileceği görüşünde.

Meclis bu kararı çıkarmayı başarabilirse ekonomik yükü hakkında güçlü bir ön bilgi edinen Britanya seçmeninin kalalım demesi ve Brexit’in iptal olması ihtimali yüksek.

İşte bu nedenle ben önümüzdeki aylarda Sterlin’de karşılaşabileceğimiz ilave değer kayıpları ile önemli bir alış fırsatı oluşacağı görüşündeyim.

Peki ne zaman almak doğru olur ?

Bu noktada fiyatla birlikte takvime bakmak daha rasyonel.

Johnson yeni lider haberi manşetleri süslediği sırada veya AB ile pazarlık kızıştığında gerçekleşebilecek bir panik satış belki de senelerce sürecek bir rallinin en ideal alım haftasına ev sahipliği yapacak.

Bu taban 1,23 civarında da gerçekleşebilir 1,18’de de. Arada bir yerde de.

Kesin mi ? Finansal piyasalarda kesin olan hiçbir şey yok.

Mayıs ayı bu konuda hepimiz için önemli bir deneyim oldu.

El sıkışırlar denirken ABD-Çin restleşti. Ülkemizde dört buçuk yıl seçim yok derken kendimizi yeni bir seçiminin öncesinde bulduk.

Pekala anlaşmasız brexit riski de gerçekleşebilir ve GBPUSD bu senaryoda 1,00 düzeyine gerileyebilir.

Ancak ben bu seçeneğin şansının en fazla yüzde 15 olduğunu gerek brexit’in iptali gerek ise anlaşmalı brexit senaryolarında Sterlin’in her vadede güçlü prim şansı yakalayacağını düşünüyorum.

BORSA İSTANBUL

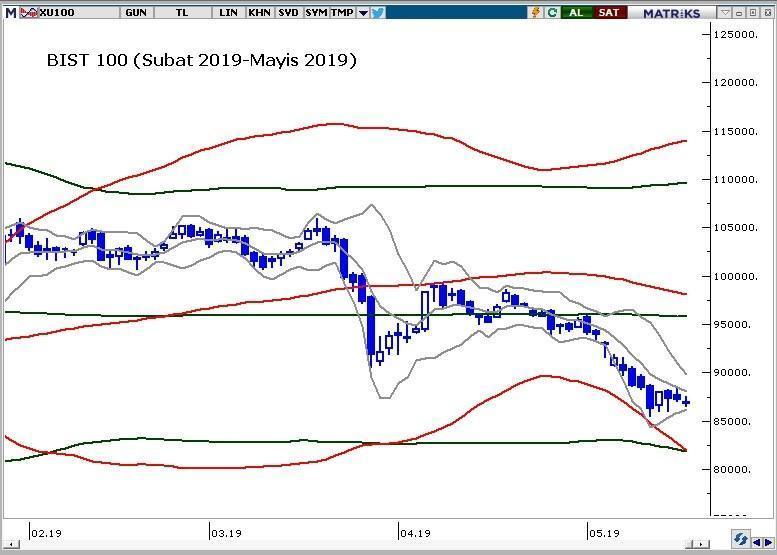

İki ay önce 106.000 puan olan BIST 100 endeksi aradan geçen sürede yüzde 18 değer kaybederek 87.000 puana geriledi.

Geçen hafta 85.500 puanı da test eden endekste düşüşün sona erip ermediği büyük ölçüde dış piyasalardaki seyre bağlı olacağa benziyor.

Sizlerle bir önceki Pusula’da 2019 yılının kalan bölümünün ağırlıkla 85.000 – 105.000 bandı içinde yatay bir seyre sahne olması ihtimalini daha yüksek bulduğumu dış piyasalara bağlı olarak alt bariyerin esneyebileceği adresin 81.000 puan civarı ile limitli olduğunu düşündüğümü paylaşmıştım.

Prensip olarak bu görüşü koruyorum.

Yukarıdaki grafikte mavi olan çizgi endeksi gösteriyor. BIST’in çok yaklaşmasıyla düşüşü en azından sonlandıran kırmızı çizgi ise güven duyduğum iki geniş bollinger bandından birinin alt zarfı.

Bu destek bir otobanın bariyeri gibi geçen hafta endeksi yukarı ittiyse de ilerleyen günlerde diğer yeşil geniş bollinger bandının bulunduğu seviyeye (81.000-82.000 aralığı) geriledi.

Bu bakıma teknik olarak artık 85.000 major destek değil.

Bence artık yakın destek gri bant alt zarfı olan 86.000 civarı ve dış piyasalarda satıcılı seyrin sürmesi durumunda pekala başarısız olma riski taşıyor.

Peki endeks yılın kalan bölümünde 81.000 puan civarına gerileyecek olursa (bence olasılığı yüzde 45’den yüksek değil) bu bölge satıcılı seyrin sona ermesi ve ibrenin yukarı dönmesi için yeterli olur mu ?

Bu sorunun hele ki sürprizlerle dolu ülkemizde çok iddialı bir yanıtı olmasa da samimiyetle fikrimi söylemem gerekirse tarihi fırsat olabileceği görüşündeyim.

Çok uzun zamandır bu tür çarpıcı sıfatlar kullanmadığımın farkındayım.

Londra’da yerleşik analist dostumla Cuma akşamı Türkiye hakkında da konuştuk.

Seneler sonra uzun vadeli bakan yabancı yatırımcıların Türkiye’yi izlemeye aldığını ifade etti.

Bu hint kumaşı olmamızdan kaynaklanmıyor.

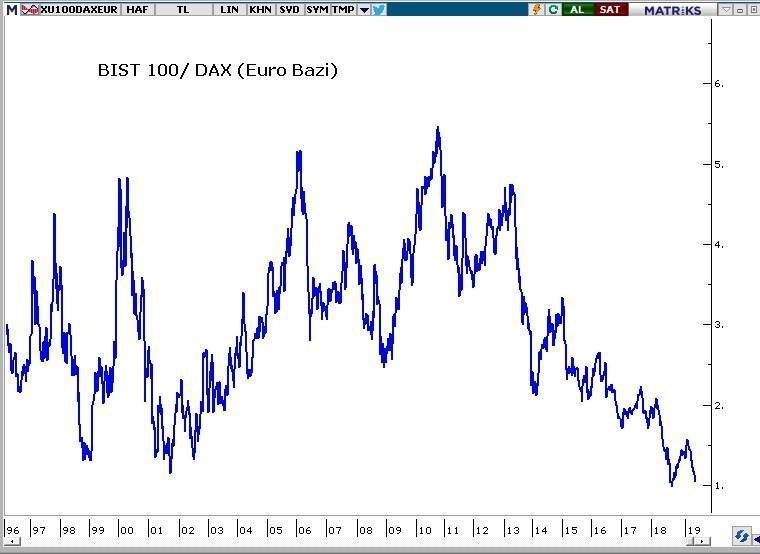

Türk hisse senetleri geride kalan üç yılda yukarıdan aşağı yüzde 60 göreli iskonto kazandı.

Aynı yere geri çıkması aşağıdan yukarı yüzde 150 prim anlamına gelir.

Londra Türkiye ekonomisinin önümüzdeki 1-2 yılına senaryo üretmekte zorlanıyor.

Bu nedenle uzun vadeli yatırımcılar şimdilik hamle yapmıyor, bekliyor.

Ancak yedi on sene sonra fiyatlar nerede olur diye düşündüklerinde çok güçlü prim potansiyeli olduğunu ve Türkiye ekonomisinin önümüzdeki iki yıl içinde sert resesyon yaşasa da yaşamasa da uzun seneler büyümeden yoksun bir seyre sahne olmayacağını düşünüyorlar. Ben de aynı fikirdeyim.

İşte bu nedenle uzun vadeli bakan yabancı yatırımcılar Türkiye özelinde hisse senedi yatırımlarını sonlandıralım mı sorusunun demode olduğu ve doğru sorunun ne zaman hangi ağırlıkla hisse senedi yatırımı gerçekleştirelim olması gerektiğini düşünüyorlar.

Oyun değiştirici lokal gelişmeler olursa bu kesimin şaşırtıcı alım ordinoları ile karşılaşabiliriz.

Bu not sizi kısa vade adına büyük beklentilere sokmamalı.

Aksine ABD-Çin cephesi yakın vadeli bir mutlu son sürprizine imza atmadıkça ben önümüzdeki 12-18 ay içinde dünya borsalarında bölüm bölüm küresel durgunluk fiyatlamasının kalan perdelerine şahit olacağımızı bu parkurda da BIST 100 özelinde çok güçlü bir yükseliş yaşanmasının zor olduğunu düşünüyorum.

Kaldı ki var olan lokal sorunlar yumuşamaz öngörülebilirlik görece artmazsa dünya ekonomisi 2020 veya 2021 yılında durgunluk yaşarken Türkiye pekala sert resesyon riski ile karşı karşıya kalabilir.

İşte bu nedenle BIST özelinde en düşük nerede sorusunun yanıtı muğlak.

Türkiye ekonomisinde sert resesyon riski ortadan kalkacak ise en güçlü iskontonun olduğu değerlere uzak olmadığımızı düşünebiliriz.

Test edilmesi durumunda 81.000 puan civarı tarihi fırsat olarak görülebilir.

Dünya durgunluğu fiyatlarken Türkiye pekala resesyondan çıkış fiyatlamasını yaşayarak geride kalan üç yılın tersine pozitif ayrışma kaydedebilir.

Peki Türkiye özelinde sert resesyona yönelim olacaksa BIST en fazla ne kadar değer kaybedebilir derseniz ben bu yönde bir fiyatlamanın 2019 senesinin konusu olacağını sanmıyorum ancak bu senaryoda 2020 yılı içinde 75.000 civarı dahi pekala test edilebilir. Haftaya buluşmak dileği ile …

PUSULA – ABONELİK

Pusula Hürriyet Bigpara’da yayınlandığında haberdar olmak ve ücretsiz olarak tüm posta pusula gönderilerine yayınlandığı anda ulaşmak için abone olabilirsiniz http://pusulaninotesi.com/posta-pusula/

Paylaş