- BORSA

- DÖVİZ

- ALTIN

- FAİZLER

- VİOP&VARANT

- HABERLER

- ANALİZ

- OTOMATİK AL-SAT

- AĞIRLIKLI ORTALAMA ANALİZİ

- DİP ZİRVE ANALİZLERİ

- İŞLEM HACMİ ANALİZLERİ

- SEKTÖR TAKİP

- PERFORMANS ANALİZİ

- YATIRIM SİMİLATÖRÜ

- SEANS RAPORU

- OTOMATİK TEKNİK YORUMLAR

- TEKNİK GRAFİK

- TEKNİK SİNYAL LİSTESİ

- TEKNİK ANALİZ MODÜLÜ

- ARTAN AZALAN ENDEKSİ

- MALİ TABLOLAR

- ORAN ANALİZLERİ

- YATIRIM ORTAKLIKLARI ANALİZLERİ

- BES

- KOBİ

- KRİPTO PARALAR

Borsaları resesyon korkusu sardı

Paylaş

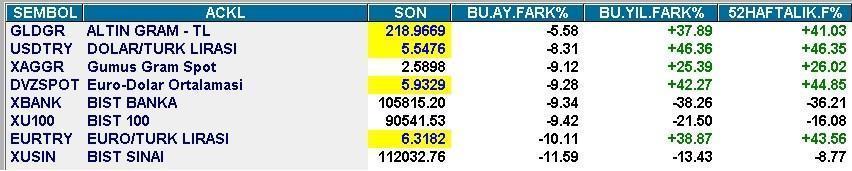

Ekim ayı ( tamamlanmasına iki gün kala ) piyasalarda sıra dışı bir sarsıntıya sahne oluyor. Borsa yüzde 9,3 dolar yüzde 8,3 euro yüzde 10 değer kaybına sahne olurken en az kaybettiren cephe olan altında dahi fiyat TL bazında yüzde 5,6 aşağı geldi.

Finansal seçeneklerin ailece değer kazandığı veya kaybettiği ilk örnek bu değil. Ancak hep birlikte yüzde 10’a yakın değer kaybettikleri benzer bir örneğe ben hiç şahit olmadım.

Tatsız bir şaka gibi ama gerçek. Parayı neye yatırırsanız yatırın onda biri yok oluyor.

Bu sıra dışı parkur yönettiğim yatırım fonunun performansına da yansıdı. GPG pay değeri Ekim ayını yüzde 2,5-3 arası bir oranda gerileme ile noktalayacağa benziyor.

BORSALARI RESESYON KORKUSU SARDI

Aşağıda borsa endekslerinin dolar bazı performansları yer alıyor. BIST gibi hemen her borsanın ekim ayında yüzde 10 kadar kayıpta olduğunu görüyoruz.

Bu öyle sıradan bir değişim oranı değil. Dünya borsalarının 2018 bütününde ( yani on ayda ) uğradığı kayıp ortalama yüzde 15.

Başka bir deyişle borsalarda bu yılın kaybının üçte ikisi ekim ayında gerçekleşti.

Oysa ekim ayları dokuz aylık finansalların açıklandığı bir takvim kesitine denk geldiği için pozitif seyre sahne olurdu. Bu sene istatistikler yerle bir.

Son 10 yılın en kötü son 20 yılın en kötü ikinci ekim ayını yaşıyoruz.

Sebep ? Resesyon korkusu.

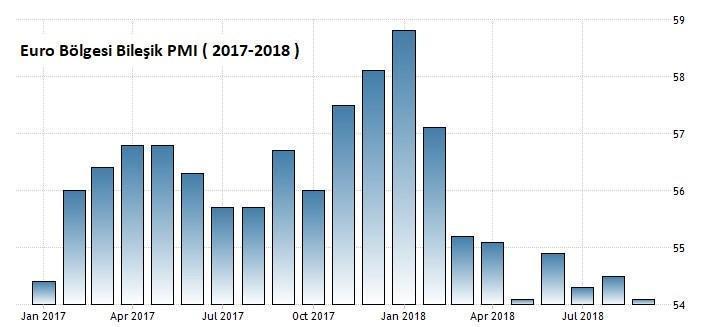

İtalya gündemi ile başlayan negatif seyir geçen Salı açıklanan Avrupa PMI verileri ile ivme kazandı.

Eylül ayında umut veren Avrupa PMI verileri Ekim ayında yeniden ivme kaybına işaret ediyor.

Geçen hafta borsalarda yaşanan çözülme bu veriyi takiben gerçekleşti.

İtalya’nın savurganlık planları da üzerine tuz biber oldu.

Öncü veriler tarafından da desteklenen bu satış dalgasının bir yanılgı gelişi güzel bir hareket olduğunu söyleyemeyiz.

Peki nasıl okumalıyız ?

Ben halen bunun gerçek bir resesyon fiyatlaması olduğunu düşünmesem de öncü bir deprem yani gerçek depremin habercisi olması ihtimalinin yükseldiği görüşündeyim.

Başka bir deyişle dünya ekonomisinin 2019 yılı içinde resesyona yönelmesi ve reel ekonomilerde 2020 yılının bir resesyona sahne olması ihtimalinin kuvvetlendiğini resesyonun bir sene kadar ötelenmesi ihtimalinin azaldığını düşünüyorum.

Zaman içinde tüm öncü göstergelere bakarak bu tahmini güncellemek gerekecek.

GERÇEK DEPREM NE ZAMAN YAŞANACAK ?

Gerçek resesyon fiyatlamasının 2019 yılının ikinci yarısı içinde başlayacağı görüşündeyim.

Yanılıyorsam ve Ekim ayında yaşanan sarsıntı gerçek bir resesyon fiyatlaması ise borsa endekslerinde ilave yüzde 15 kadar kayıplara şahit oluruz.

Bu senaryoda Alman DAX endeksi için 9.500 puan civarını BIST 100 endeksi için 75.000 – 78.000 bandını potansiyel taban adresi olarak görebiliriz.

Ya daha ötesi ? Bunun için küresel resesyonun küresel bir krize dönüşmesi gerekiyor.

Ben 2019-2020 resesyonun o şiddette bir sarsıntıya dönüşmesini beklemiyorum.

Ekim sarsıntısının gerçek resesyon fiyatlaması değil öncü bir deprem olduğunu düşünme nedenlerime geline;

Bir ülke dışında dünyanın hemen hemen tamamında büyüme kayda değer ölçüde hız kesti.

Geride kalan 10 yıllık büyüme döngüsü içinde bunu ilk kez yaşamıyoruz.

Her birinde korkulan olmayıp ekonomik veriler toparlayınca piyasalarda yeniden pozitif ivmeye geri dönmüşlerdi.

Bunun yinelenmesi olasılığı yüksek.

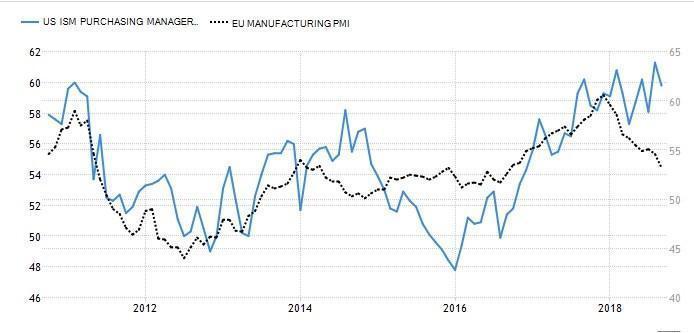

Büyümeyi hız kaybetmeden sürdüren tek cephe var ABD.

Her ne kadar bu sene özelinde Trump’ın teşvikleri ile gerçekleşen hormonlu bir büyümeden bahsediyor olsak da, ticaret savaşının etkisi ile dünyanın geri kalanı belirgin biçimde hız kesiyor ABD ekonomisi bu kavgayı şimdilik hanesine artı olarak yazıyor olsa da finansal kanal üzerinden dünya ekonomisi birbirine entegre.

Bu işin ayrısı gayrısı yok.

Dünya ekonomisi bir resesyona şimdi yöneliyorsa kısa bir süre içinde ABD verilerinin de bozulması gerekir.

Oysa ABD verilerinde bozulma yok. Büyüme devam ediyor.

Yukarıdaki grafikte görebileceğiniz üzere Avrupa ile ABD arasında ekonomik aktivitede zaman zaman ayrışmalar olsa da ( şu anda olduğu gibi ) bir süre sonra yollar kesişiyor.

Seyahat birlikte sürdürülüyor.

Ben bunun yineleneceğini ve Avrupa’nın liderliğinde dünyanın ABD dışı kesiminde 6-9 ay süreliğine de olsa ekonomik aktivitede bir toparlanma yaşanacağını borsa endekslerinin de 2019 ikinci çeyrek sonlarına kadar ılımlı pozitif bir seyir ortaya koyacağını tahmin ediyorum.

Bu nokta Türkiye için çok önemli.

Çünkü aksi senaryoda yani Avrupa toparlanamaz da ABD verileri bozulursa ülkemizde bu yılın ikinci yarısında başlayan daralma 2019 ikinci yarısında ılımlı bir büyümeye evrimle şansı yakalayamaz ve yaşadığımız lokal resesyon 2020 sonuna kadar sürebilir.

BORSA İSTANBUL

Küresel piyasaların ciddi bir ritim bozukluğuna sahne olduğu günümüz şartlarında Türkiye ekonomisinin lokal bir resesyonda oluşu ve ekonomimizde bunun neden olduğu dikkate değer sorun seti Borsa İstanbul adına dezavantaj.

Fiyatlar ise uzun zamandır olduğu üzere avantaj.

Daha basit ifade etmek gerekirse elin oğlu yedinci kattan beşinci kata yuvarlanırken biz de ikinci kattan birinci kata düştük.

Onlarla kıyaslayınca bizde yuvarlanacak uçurum ölçeğinde bir alan yok.

Borsa İstanbul son dört yılın üçünü zayıf performansla geçirdi. Sevindiren tek yıl 2017 oldu.

Bu dört yılın içinde 2018 ilk çeyrekteki kırılmayı bir kenara ayırırsak taban adreslerini ararken kullandığım geniş bollinger bantları yararlı sinyaller üretti.

Endeks ( mavi çizgi ) en düşük ya kırmızı ya yeşil renkli bollinger bandı alt zarfından ibreyi yukarı çevirerek ölçülü de kalsa hep yukarı yönlü ataklara sahne oldu.

Geçen hafta endeks kırmızı alt bantta ( 90.500 ) yani güçlü destek seviyesinde kapandı.

Dünya borsaları dün giriştikleri toparlanma çabasında başarılı olabilirlerse bu seviyenin aksi senaryoda ölçülü son bir satış daha gelirse yeşil çizginin ( yaklaşık 86.000 ) bu satış dalgasında taban adresi olabileceğini ve endeksin Kasım ayında yönünü yeniden yukarı çevirebileceğini düşünüyorum.

DÖVİZ CEPHESİ

Madem öncü veya gerçek resesyon fiyatlaması o zaman dolar alalım diyenler için kötü bir haberim var.

Resesyon dünya genelinde her ülkeyi etkisi altına alacak.

Kervana ABD de katılacak.

Hal böyle olunca da FED faiz artırımlarına devam edemeyecek.

Oysa var olan fiyatlamada piyasalar FED’in asgari iki faiz artırımını fiyatlara dahil etmiş durumda.

FED faiz oranı yüzde 2,25’iken ABD 2 yıl vadeli tahvil faizi yüzde 2,83 seviyesinde

Aradaki fark 58 baz puan ve FED artırımlara devam edemezse bu makas tahvil faizlerindeki gerileme ile kapanacak.

Bu hayal kırıklığı dolara dünya genelinde satış getirir.

O zaman Euro’ya mı sığınalım. Orda da başta İtalya çokça sorun var.

EURUSD paritesi 1,10 civarına geriler TL’de 2018 yılında yaşadığı göreli reel kaybı geri alırsa ( yaklaşık yüzde 5 TL lehine hareket demek bu ) başta İsveç Kronu Avrupa para birimleri ilgi çekici seçenekler haline gelebilir.

USDTL özelinde devam edersek bence 5,77 civarı güçlü bir direnç ve aşılması için güçlü major haber akışı veya faktör değişikliğine ihtiyaç var.

Dip neresi olur derseniz TL’de yüzde beş kadar pozitif ayrışma yaşanır ve USDTL 5,30 civarına gerilerse dikkate değer bir destek test edilmiş olur.

Ancak dip olur demek zor.

TL 2016 ve 2017 yıllarında da önemli ölçüde negatif ayrışmaya sahne oldu.

Dolar ülkemizde benzerimiz ülkelere paralel seyretmiş olsa şu anda 4,00 TL civarında EURTL 4,55 gram altın 160 TL yakınlarında olurdu.

TL’den bu ölçüde bir kuvvetlenme beklemiyor en iyimser senaryoda dahi USDTL’nin 2019 ilk çeyreği içinde 4,85 – 5,15 bandı içinde bir adreste denge bulabileceğini düşünüyorum.

Özetle döviz cephesi adına dip şurası olur veya taban oluşumu sinyalleri var demek için bana sorarsanız erken. Haftaya buluşmak dileği ile.

10-11 KASIM AKADEMİ PUSULA İSTANBUL

Finansal piyasalara yönelik tahmin oluştururken yararlandığım tüm analiz yöntemlerini hiç ekonomi bilgisi olmayanların da öğrenip uygulayabileceği bir anlatımla üç senedir paylaşıyorum. Bu yılın son eğitim programını 10-11 Kasım tarihlerinde İstanbul’da gerçekleştireceğim.

İhtiyaç duyduğunuz eğitim konularını belirlemek ve içerikleri hakkında bilgi edinmek için web sitemizi inceleyebilir kayıt için Akademi Pusula ile ( 530 566 67 16 ) iletişime geçebilirsiniz. http://pusulaninotesi.com/egitim-programi/

Paylaş