- BORSA

- DÖVİZ

- ALTIN

- FAİZLER

- VİOP&VARANT

- HABERLER

- ANALİZ

- OTOMATİK AL-SAT

- AĞIRLIKLI ORTALAMA ANALİZİ

- DİP ZİRVE ANALİZLERİ

- İŞLEM HACMİ ANALİZLERİ

- SEKTÖR TAKİP

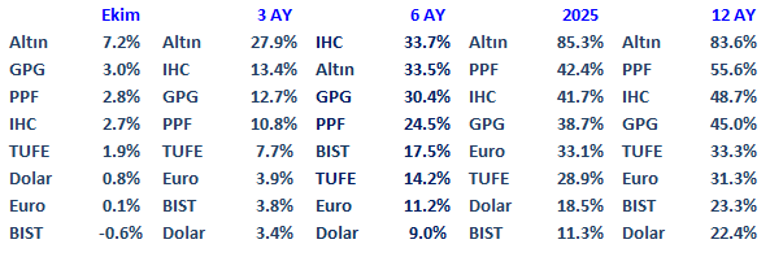

- PERFORMANS ANALİZİ

- YATIRIM SİMİLATÖRÜ

- SEANS RAPORU

- OTOMATİK TEKNİK YORUMLAR

- TEKNİK GRAFİK

- TEKNİK SİNYAL LİSTESİ

- TEKNİK ANALİZ MODÜLÜ

- ARTAN AZALAN ENDEKSİ

- MALİ TABLOLAR

- ORAN ANALİZLERİ

- YATIRIM ORTAKLIKLARI ANALİZLERİ

- BES

- KOBİ

- KRİPTO PARALAR

Borsada Strateji Ne Olmalı?

Paylaş

Önceki dört haftada 11.540 seviyesinden 10.053 puana kadar düşen BIST 100 endeksi geçen hafta yüzde 7,2 değer kazanarak 10.941 puana yükseldi.

Rota yukarı mı döndü ? Ritmik olarak bence evet.

Bu kısa vadeli yükseliş trendinin önceki iki yukarı dalga ile ortak paydası tetikleyen faktörün CHP kurultay davasının duruşması oluşu.

Yatırımcılar haklı olarak borsadaki hareketin ne kadar süre veya hangi seviyeye kadar devam edebileceğini merak ediyor.

Önceki yukarı yönlü hareket (Tem-Agu parkuru) 9 hafta sürmüştü.

Geçen hafta başlayan yeni yükseliş trendi daha uzun süre devam eder mi derseniz bence ihtimali düşük.

Peki tepe nerede oluşabilir derseniz; yılın kalan iki aylık kesitinde 11.500 puanın yeniden test edilme ihtimalini yüksek buluyor, 290 $‘ın (12.250) test edilmesinin de mümkün olduğunu düşünüyorum.

Ötesi ?

2026 yılı içinde 320 $ da ziyaret edilebilir. Ancak favori senaryo gibi görmek fazla iyimser olur.

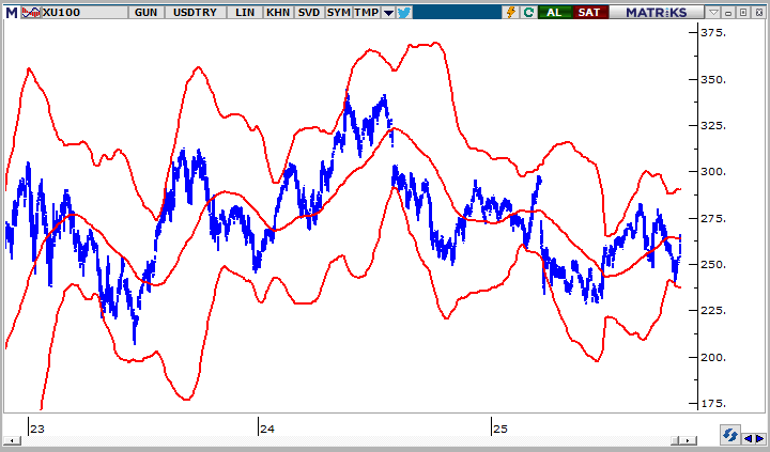

Yatırımcı ne yapmalı derseniz, BIST üç senedir ağırlıkla 250-300 $ bandı içinde yatay seyrediyor.

Bu bandın altındaki değerler de üstündeki değerler de kalıcı olamadı.

Ben bu durumun asgari birkaç çeyrek daha geçerli olabileceği görüşündeyim.

Önceki hafta ziyaret edilen 240 $ (10.053) civarı hisse senedi yatırımlarında ağırlık arttırmak için teşvik edici bir alandı.

Şimdi BIST 261 $ ve biz olağan potansiyeli 290 $, riski de 235 $ kabul edersek yeni alım adına teşvik edici bir tablodan bahsedemeyiz.

Borsalarla ilgili senaryo analizleri yapılırken genelde iki seçenek tartışılır; yükseliş ve düşüş.

Oysa şansı diğer iki seçenekten düşük olmayan üçüncü bir şık daha vardır ki o da borsa endekslerinin yatay seyretmesidir.

Bu evrelerde ailece yükseliş olmasa da, doğru hisse senedi tercihinde bulunanlar ödüllendirilir.

Ben bir süre BIST’in ılımlı bir hızla yükselme ihtimalini daha yüksek buluyor bu perdenin içinde bolca endeksin sakin kaldığı hisse senedi bazında hareketlerin yaygınlaştığı bir eğilim göreceğimizi düşünüyorum.

Nerede ağırlık azaltmayı düşünmeliyiz derseniz bence güncel fiyatlar bu konuyu gündeme almak için erken olur.

Finansal piyasaların değişmeyen kuralı şartlar kötü olduğunda fiyatların iyi (ucuz) şartlar iyi olduğunda fiyatların kötü (normal veya pahalı) olmasıdır.

Üç senedir yatay seyreden BIST’te bu yaklaşımla hamle yapanlar iyi getiri kaydederken momentum yatırımcıları ve geleneksel teknik analizi benimseyenler zorlandı.

Geleneksel teknik analiz ekolünü benimseyenler fiyatların ortalama değer üstünde oluşunu bir trend sinyali olarak görür ve ortalama altına da defansif tedbir olarak stop loss koyar. Yani fiyat ortalamanın altına inerse satış yapar.

Yükseliş trendlerinde çok faydalı olabilen, düşüş trendlerinde de yüksek zarardan koruyan bu yaklaşımın karın boşluğu yatay trendlerdir.

Çünkü ortalama değerler bir tenis kortunun ortasındaki file gibi kalır ve yatırımcılar bu yaklaşımla iyi sonuç almakta zorlanır.

Momentum grubu ise tabiri caiz ise bu tür trendlerde doğranır.

Eller havaya modunda alım, aman aman dedirten zamanlarda satım 4-5 hamlede kapitali eritmelerine sebep olur.

Önümüzdeki asgari birkaç çeyreğin (belki bir yılın) ağırlıkla 250-300 $ hattında yatay seyrin sürdüğü bir seyahate sahne olabileceğini düşündüğüm için Borsa İstanbul’da önümüzdeki süreçte şansı en yüksek yatırımcıların yine değere önem veren fiyat duyarlılığı yüksek kesim olacağı görüşündeyim.

TCMB faiz oranını yüzde 39,5’e düşürdü. Vergi sonrası PPF’lerin sağladığı getiri aylık yüzde 2,7. Bu oran önümüzdeki aylarda ılımlı bir hızla daha da gerileyecek ve BIST üzerinde etkisi pozitif olacak.

Yurtdışının etkisi ne olur derseniz bence pozitif ton sürecek.

Kasım 2026 ABD’de ara seçim var ve Trump düşen halk desteğini yükseltmek zorunda.

Çin ile süren pazarlık ay sonunda biter ve bence bir sene kadar ABD’den güçlü negatif etki yaratacak bir manşet gelmez.

Bardağın boş tarafında ise lokal iki risk var.

Politik desibel ilk akla gelen. Önümüzdeki bir belki iki sene geride kalan 7 ayı çağrıştıran med cezirlerin yinelenmesi sürpriz olmaz.

İkinci lokal risk ise balon fiyatlı hisse senetleri.

Borsa İstanbul’da küçük ölçekli şirketler içinde olağandışı fiyat hareketi yaşayan ve balon fiyatlara tırmanan örnekler her zaman olmuştur.

Finansal balonların iki özelliği vardır; ilki ne zaman patlayacağını tahmin etmek son derece güçtür. İkinci özellikleri ise her balon eninde sonunda patlar.

Bunlar sistematik risk içermez ve balon patladığında hasar alanlar bu enstrümanlarda yatırımı olanlar ile kısıtlıdır.

Şimdi durum farklı..

Çok büyüyen pozisyonlar var ve balon fiyat içeren varlıklarda çok yüksek oranda yatırımı olan bireysel dışı yatırımcılar da var.

Bu enstrümanlarda nakde erişim ihtiyacı birden sıçrama kaydederse likidite tıkanıklığı yaşanabilir ve bu durum farklı yan etkiler de yaratıp borsada genel bir satışa neden olabilir.

Bu nedenle önümüzdeki aylarda borsanın herhangi bir güçlü negatif faktör değişikliği ile yaşayabileceği geçici değer kaybı yüzde 15-20 iken süreç balon fiyatlı varlıklardan çıkış cabası ve likidite tıkanıklığıyla birlikte gelişirse endekste yüzde 25-30 kayıpla, bunu tersten okursanız da çok çekici bir alış fırsatı ile karşılaşabiliriz.

Bir sonraki Pusula’da buluşmak dileği ile…

Paylaş