- BORSA

- DÖVİZ

- ALTIN

- FAİZLER

- VİOP&VARANT

- HABERLER

- ANALİZ

- OTOMATİK AL-SAT

- AĞIRLIKLI ORTALAMA ANALİZİ

- DİP ZİRVE ANALİZLERİ

- İŞLEM HACMİ ANALİZLERİ

- SEKTÖR TAKİP

- PERFORMANS ANALİZİ

- YATIRIM SİMİLATÖRÜ

- SEANS RAPORU

- OTOMATİK TEKNİK YORUMLAR

- TEKNİK GRAFİK

- TEKNİK SİNYAL LİSTESİ

- TEKNİK ANALİZ MODÜLÜ

- ARTAN AZALAN ENDEKSİ

- MALİ TABLOLAR

- ORAN ANALİZLERİ

- YATIRIM ORTAKLIKLARI ANALİZLERİ

- BES

- KOBİ

- KRİPTO PARALAR

Borsada Görünüm Değişti

Paylaş

Döviz kurlarında tarihi sıçramalardan birinin gerçekleştiği geçen haftayı borsa yüzde bire yakın değer artışı ile tamamlayarak pek çok yatırımcıyı şaşırttı.

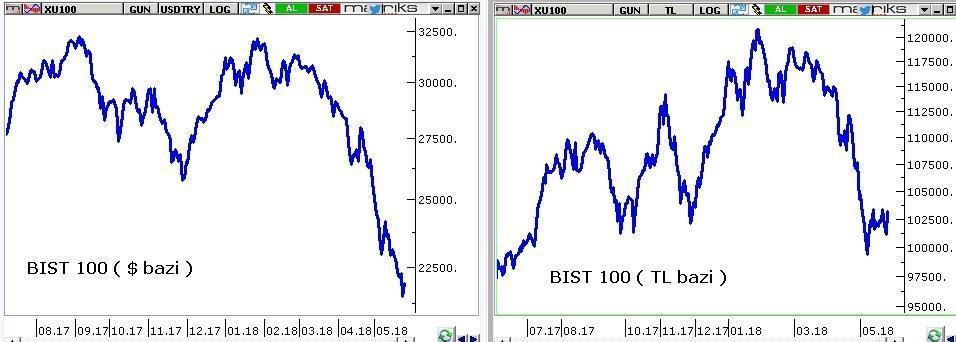

TL cinsinden bakarsak BIST 100 endeksi Nisan ayını 104.283 puan ile tamamlamıştı. Üç haftadır 102.000 puan civarında dalgalanıyor ve geçen hafta 103.200 puanda noktalandı. Ay toplamında kayıp yüzde bir ile kısıtlı.

Ama yabancı bir fon yöneticisi için durum farklı. BIST100 endeksi Nisan sonunda 25.676 dolar iken geçen haftanın kapanışı 21.847 puanda gerçekleşti. Dolar bazı kayıp yüzde on beş.

Bu durum yabancı yatırımcıların hem fiyat düştüğü için satış iştahını baskılıyor hem de alıcı cenahta saf tutma isteklerini ( iskonto nedeniyle ) teşvik ediyor.

Çünkü döviz kurları yukarı gittikçe yabancı penceresinden ( dolar bazı ) Türk şirketleri hem değer kaybetmiş oluyor hem de diğer ülke şirketlerine kıyasla iskontosu yükseliyor.

Bu durumda Mayıs ayını TL bazında yatay bir seyirle geçiren borsanın Türk yatırımcıların ( en azından TL bazı bakanlara ) zarar etmesine neden olmadığını söylemek mümkün mü ?

Uzaktan böyle görünüyorsa da işin aslı bambaşka…

Geride kalan 4-5 haftada sektör bazında bu köşede üzerinde durduğum ana tema banka hisselerinin göreli iskontosu ve cazibesiydi.

Nitekim banka hisselerinin önemli bir bölümü altı haftadır yatay seyrediyor. BIST’in düşüşüne katılım göstermiyorlar.

Geride kalan altı haftada borsanın geneli için bir ucuzluktan bahsetmek yanıltıcıydı. Ederinden hatta ederinin üzerinde fiyatlardan işlem gören çok sayıda şirket vardı.

Ancak Mayıs ayı Borsa İstanbul’da dengeleri değiştirdi.

Endeks yüzde bir geri gelmiş olmasına rağmen hisse senedi bazında fiyatlarda çok büyük değişim yaşandı.

BIST 100 endeksinde yer alan şirketlerin Mayıs performanslarına baktığımızda değer kazanan şirket sayısı 24 kaybeden şirket sayısı 76.

18 şirketin değer kaybı yüzde 5 ile yüzde 10 arası oranlarda gerçekleşirken 45 şirket yüzde 10 ve üzeri oranlarda düşüş kaydetti.

Çoğu yatırımcı endeks yüzde yer almayı bir kredibilite olarak görür. Hele endeks 30 ise çok sağlam şirkettir diye düşünür.

Oysa bu yanıltıcı. Endeks kaçta yer aldıkları şirketlerin likiditesini ( derinlik, yüksek işlem hacmi ) gösterir.

Elbette bu iyi bir şey ama o şirketin mali durumunun güçlü olduğuna işaret etmez.

Hem derinliğe hem de güçlü mali yapıya sahip şirketlerde ağırlıkla yabancı yatırımcılar ve Türk fonları işlem yapar. Bireysellerin ağırlığı görece düşüktür.

Mali durumu güçlü ama işlem hacmi düşük hisselerde ise ağırlıkla Türk bireysel yatırımcıların işlem yaptığına şahit oluruz.

İşte asıl fiyat değişimi Türk tahtaları denen bu cenahta gerçekleşti.

BIST Tüm endeksinde 409 şirket işlem görüyor. Bu kategoriye BIST 100 ‘de yer almayan şirketler de dahil.

Mayıs ayında borsanın bütününde değer kazanan şirket sayısı 78 değer kaybeden şirket sayısı ise 331

yüzde 1 ile yüzde 10 arası oranda değer kaybeden şirket sayısı 120

yüzde 10 ile yüzde 20 arası oranda değer kaybeden şirket sayısı 102

yüzde 20 üzeri oranda değer kaybeden şirket sayısı 109

Başka bir deyişle borsada işlem gören şirketlerin yarısı Mayıs ayında endeks yüzde bir kadar değer kaybetmiş olmasına rağmen yüzde on ve üzeri oranlarda değer kaybı yaşadılar.

Neden?

Çünkü bu şirketlerde gerek yabancı gerek yerli ( yatırım fonları, emeklilik fonları vb ) kurumsal yatırımcılar işlem yapmıyor.

Er meydanı diyebileceğimiz bu cenah ağırlıkla bireysellere ait.

Döviz kurlarındaki tarihi yükselişin toplumun genelinde yarattığı panik bu cepheye de yansıdı ve düşük hacimle çok sert değer kayıpları gerçekleşti.

Sonuç derseniz;

1- Bankaların ben bir süre daha ön planda kalabileceğini ve pozitif ayrışmayı sürdürebileceğini düşünüyorum.

2- Ancak yakın vadeli performansları bir kenara bırakır 3-6 ay vadeli potansiyeller nedir diye bakarsak ben asgari bankalar kadar yukarı yönlü potansiyel kazanan bankacılık dışı şirket seçeneğinin oluştuğu görüşündeyim.

3- Hele bankalar lehine yüzde 6-7 pozitif ayrışma da gerçekleşirse bu cephenin çok daha cazip hale geleceğini düşünüyorum.

4- En çok düşen en değerli olan değildir. Bu geniş havuzda güçlü mali sorun & risklere sahip hisse senetleri olduğu gibi yüksek oranda döviz açık pozisyonuna sahip şirketler de var.

5- Döviz kurları gerileme kaydetmeye başlarsa mali durumu iyi fiyatı çok ucuz olan ama kur riski taşıyanlara kuvvetli alım gelecektir.

6- Ancak döviz kurlarında gerileme yaşansa da bu limitli kalırsa kur baskısı yaşayanlar altı aylık finansallar açıklanana kadar ( Ağustos 2018 ) vasat performanslar ile yetinmek durumunda kalabilir.

7- Bu nedenle hisse senedi yatırımlarını sürdürür veya oluştururken maksimum getiri için tasarruf sahiplerinin çok daha özenli kararlar alması süreç içinde gerçekleştirebilecekleri hisse değişimlerine şimdiden kendilerini hazırlamaları gerekiyor.

Değerli okurlardan bir ipucu ver hangi sektör vb sorular gelecektir. Türkiye’de sektör bazı rasyolar az sayıda şirket işlem gördüğü için ve sağlıksız fiyat oluşumları da yaşanabildiği için yanıltıcı olabiliyor.

Değişen fiyatlar göz önüne alınarak her şirket hem fiyat hem mali pozisyon ve beklenti seti ile çok daha özenli analizlere konu edilmeli. Burada iş yatırım kuruluşlarına ve sektör çalışanlarına düşüyor.

Medya olarak biz bu yeni dengeye dikkat çekip orada kalmak durumundayız.

BORSA İSTANBUL

Endekse yönelik görüşüm aynı. Geride kalan üç haftanın bir dengelenmeye işaret ettiğini ve rotanın yukarı dönmesi olasılığının yüksek olduğunu düşünüyorum.

Türkiye’nin para ve ekonomi politikalarının geleceğine yönelik güçlü sis bulutunu dağıtmaya dönük çabaların artmış olmasını da dikkate alarak önümüzdeki 3-6 aylık vadede hisse senedi yatırımının risk almayı teşvik eden şartlar taşıdığı görüşündeyim.

Yukarıda uzun uzun anlattığım üzere endeks hangi seviyeye çıkabilir sorusunun yanıtı getiri potansiyelini analiz ederken yetersiz kalacak.

BIST 100 yukarıdan aşağı ( TL bazında ) yüzde 15 değer kaybederken çok sayıda şirket hissesi yüzde 30-50 arası kayıplara imza attılar.

Bu nedenle endekste değer artışı yüzde 10 ile kısıtlı kalsa dahi ( pekala bu oranı aşabilir ) kaybının yarısını geri alabilecek hisse senetleri yüzde 20-50 arası getiri sağlama şansı kazandılar.

Çünkü fiyatı 10 olan bir hisse 5 TL’ye düşüp takip eden süreçte 7,5 TL’ye yükselirse aşağıdan yukarı yüzde 25 değil yüzde 50 getiri sağlar.

DÖVİZ CEPHESİ

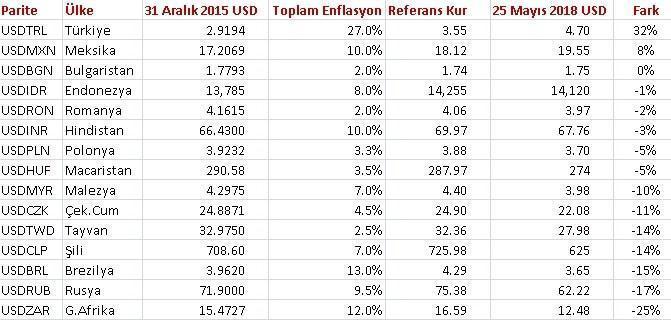

Dolar sene başına kıyasla yüzde 24 değer artışına imza attı. Bu primin üçte ikisi ( yüzde 16 ) Mayıs ayında gerçekleşti.

Ekim 2008 ( mortgage krizi ) sonrası dönemin bir ay içinde görülen en sert sıçraması olan bu hareket ile döviz kurlarının ülkemizdeki reel ( enflasyondan arındırılmış ) pahalılığı benzerimiz ülkelere kıyasla yüzde kırkı aştı.

Ben hükümetin para politikasına yönelik sis bulutunu dağıtmaya yönelik çabalarını asgari yılsonuna kadar sürdüreceği görüşündeyim. 2019 içinse bugünden senaryo yazmak güvenli değil.

Bu nedenle önümüzdeki haftalarda TL’nin en azından Mayıs ayında gerçekleşen negatif ayrışmanın yarısını geri kazanması ve döviz kurlarında yüzde 5 kadar bir düşüş yaşanması sürpriz olmaz.

Ötesi ? Bence pekala o da mümkün.

Ama senaryo yazıp strese girmektense tribünde kalmak daha güvenli.

Ya altın ? Aynı şeyler onun içinde geçerli.

Bazı tasarruf sahipleri dolar euro kaçtı bari altına yetişelim telaşında.

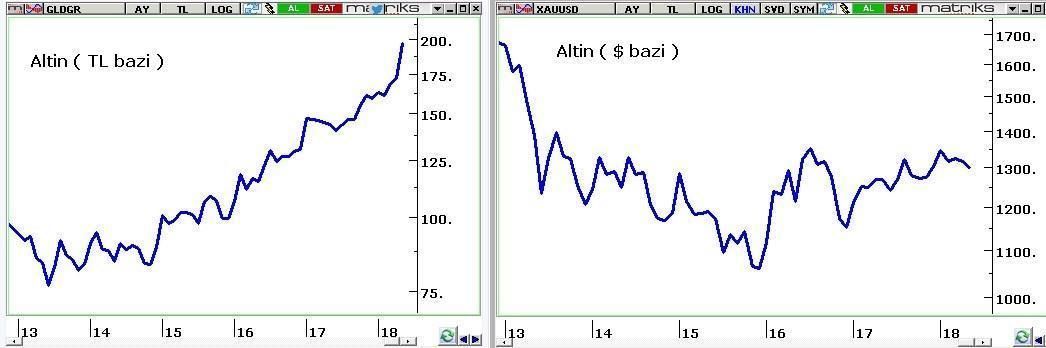

Altın fiyatı dünyada ( dolar bazında ) altı senedir 1200- 1300 bandında yatay seyrediyor.

Yani değişmiyor.

Ülkemizde ise dinlenip dinlenip rekor kırıyor. Bunun tek nedeni Türk Lirası’nın değer kaybetmesi.

Eğer Türkiye en kötüyü geride bıraktı dedirtebilir ve döviz kurlarının gerilemesini sağlayabilirsek benzer oranda altın da değer kaybeder.

Bu cepheyi USDTL’den bağımsız düşünemeyiz. Haftaya buluşmak dileği ile …

PUSULA – ABONELİK

Hafta içi her gün saat 08:45’de Kanal B‘de ve Paranın Yolu adlı video haber serisi ile http://bigpara.hurriyet.com.tr/ de piyasaları değerlendiriyor, genel stratejiye yönelik görüşlerimi pazartesi günleri en geç saat 13:30’da yine BIGPARA ‘da yayınlanan köşe yazım Pusula ile okurlara aktarıyor, haber akışına bağlı anlık tespitlerimi twitter adresimde ( @eralkarayazici ) paylaşıyorum.

Pusula yayınlandığında haberdar olmak ve ücretsiz olarak tüm posta pusula gönderilerine yayınlandığı anda ulaşmak için abone olabilirsiniz http://pusulaninotesi.com/posta-pusula/

Paylaş