- BORSA

- DÖVİZ

- ALTIN

- FAİZLER

- VİOP&VARANT

- HABERLER

- ANALİZ

- OTOMATİK AL-SAT

- AĞIRLIKLI ORTALAMA ANALİZİ

- DİP ZİRVE ANALİZLERİ

- İŞLEM HACMİ ANALİZLERİ

- SEKTÖR TAKİP

- PERFORMANS ANALİZİ

- YATIRIM SİMİLATÖRÜ

- SEANS RAPORU

- OTOMATİK TEKNİK YORUMLAR

- TEKNİK GRAFİK

- TEKNİK SİNYAL LİSTESİ

- TEKNİK ANALİZ MODÜLÜ

- ARTAN AZALAN ENDEKSİ

- MALİ TABLOLAR

- ORAN ANALİZLERİ

- YATIRIM ORTAKLIKLARI ANALİZLERİ

- BES

- KOBİ

- KRİPTO PARALAR

Altın Sürpriz Yapabilir

Paylaş

Haziran ayının sonuna yaklaşıyoruz. Gerek Haziran özelinde gerek ise 2019 ilk yarısında kaydettiği güçlü yükseliş ile altın tabiri caiz ise göz kamaştırıyor.

Dile kolay üç buçuk hafta gibi kısa bir sürede altın TL bazında yüzde 8,2 dolar bazında yüzde 9 değer kazandı.

Hal böyle olunca bugün Pusula’da altın fiyatlarında yükseliş sürer mi sorusuna cevap aramak farz oldu.

Türk toplumunun güçlü duygu bağına sahip olduğu bu metali mercek altına almaya geçmişi ile başlayalım.

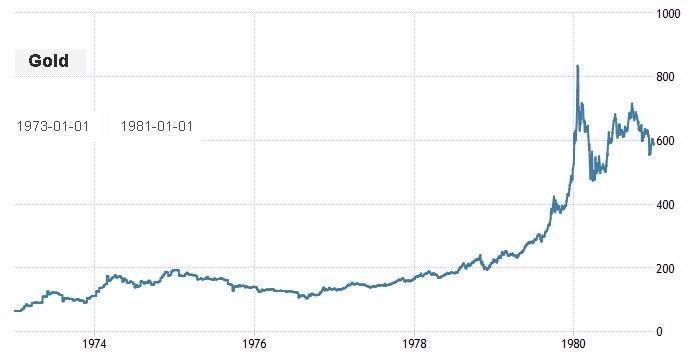

Yukarıdaki grafikte sarı fırtınanın 1971 – 1983 döneminde dolar cinsinden fiyat değişimi yer alıyor.

Altın geride kalan 50 yıl içinde 2 ayrı perdede çok sert değer artışına imza attı.

İlki 1977 – 1980 arası yaşanan büyük ralli.

Petrol krizinin neden olduğu bu sert yükselişte altın üç yıl gibi kısa bir süre içinde 120 $’dan 820 $’a tırmanarak çarpıcı bir ralliye imza atmıştı.

Petrol krizinin savaş veya hiper enflasyona neden olmayacağı anlaşılınca sarı fırtına bu primin önemli bir bölümünü geri vermiş 300 $’a gerilemişti.

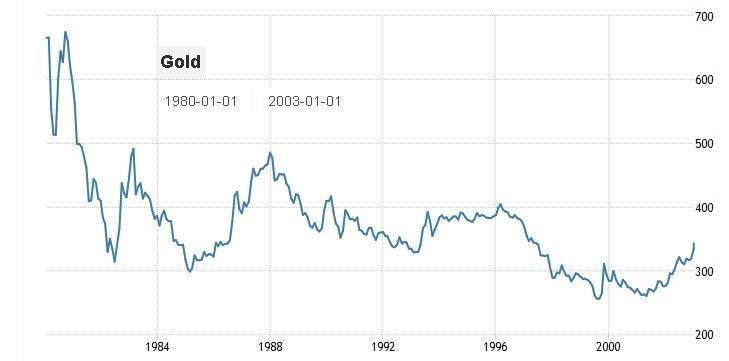

1983 – 2003 dönemi ki 20 yıl gibi uzun bir zaman dilimine denk geliyor altın ağırlıkla 300- 500 $ bandında yatay kaldı.

Sarı fırtına için en düz ve yalın hali ile çıkarma maliyeti bir kenara bırakılıp reel değer karşılığını hesaplamak gerektiğinde şifre çözücü enflasyondur.

1977 – 2003 aralığında ABD’de kümülatif enflasyon yaklaşık yüzde 150.

Bu nedenle 1977 yılındaki fiyat olan 120 $’ın 2003 yılındaki reel karşılığı kabaca 300 $’a geliyor.

İşte altın reel olarak eski dibin karşılığı kabul edilecek bu değerden 2004 yılında yükselmeye başladı.

2008 Mortgage krizini takiben sıfıra inen faizler ve parasal genişlemeler ile bu yükseliş çok büyük bir ralliye dönüştü ve altın fiyatları 2011 yılında 1920 $ ‘a tırmandı.

Filmin devamı malumunuz.

Her balona dönüşen harekette olduğu üzere altında da 2012 yılında sert bir satış dalgası başladı.

Eyvah FED faizleri yeniden arttıracak ana temalı bu düşüş trendinde sarı fırtına 2015 sonunda 1050 $’a kadar geriledi.

Bu seviye 2010-2019 döneminin en düşüğü olarak tarihe geçti.

Altın son dört yıldır ağırlıkla 1150 – 1350 $ bandında dalgalanıyordu.

Bu hafta fiyatın 1430 $’a ulaşması altın yeniden 1900 $’a mı tırmanacak sorularını beraberinde getirdi.

Lafı dolandırmadan fikrimi paylaşayım;

Altın Temmuz sonuna kadar pekala 1400 $ üzerinde kalabilir hatta 1433 $ ve 1465 $ seviyelerinde sahip olduğu dirençleri aşmayı da deneyebilir.

Ancak bu iyimser senaryonun yanında asgari bu ölçüde şansa sahip bir senaryo olarak sarı fırtına Ağustos ayını dahi beklemeden Temmuz ayı içinde pekala değer yitirebilir.

Olağan şartlarda 31 Temmuz’da FED’in faiz indirmesi bekleniyor.

Altın için bu ufuktaki iyi haber ve FED’in önümüzdeki 6-12 ay boyunca yapacağı tüm faiz indirimleri set halinde şimdi fiyatlanıyor.

Senaryoyu buraya oturtursak Temmuz yatay veya hafif pozitif geçebilir.

Beklenti bitti satışları için Ağustos ayı ile randevuleşebilir.

Ancak G-20’de ABD-Çin arasında bir uzlaşma umudu doğar ve bu FED faiz indirimleri beklentisini sarsarsa altın için hayal kırıklığı yaratır, fiyatı aşağı gelir.

Altın adına ikinci bir risk ABD verilerinde beklenen bozulma yaşanmaz Temmuz ayı bizlere ABD ekonomisi yoluna devam ediyor tadında bir resim verirse bu da altın için negatif olur.

Bu bakıma ben var olan fiyat –şartlar kombinasyonu ile bakınca altın adına aşağı yönlü riskleri daha baskın buluyor yılın ikinci yarısı içinde cari fiyattan daha uygun alış fırsatlarının oluşabileceğini düşünüyorum.

2003 yılında 300 $ olan altın adına bu değerin 2019 karşılığı ne olur hesaplaması yapalım dersek karşımıza yaklaşık 500 $ çıkar. ( ABD enflasyonu kadar nominal artış)

Ben sarı fırtınada 2015 sonunda test edilen 1050 $’ın altına geri geliş beklemiyorum.

Hatta önümüzdeki 6-12 ay içinde test edilecek en düşüklerin de 1050 $’dan yukarıda gerçekleşmesi ihtimalini yüksek buluyorum.

O halde 500 $ diyerek ne akla hizmet kafamızı karıştırıyorsun diyen okurlar var biliyorum.

Yazdım çünkü altın için 1200 $ dahi reel anlamda ucuz bir fiyat değil.

Bugün ulaştığı 1430 $ da oldukça yüksek bir fiyat.

1920 $ gördüğü 2011 yılının şartlarına sahip değiliz olmamızı da beklemiyorum.

Baz senaryom 2020 yılının ABD ekonomisinde zayıf büyümeye dünyada ise durgunluğa sahne olacağı yönünde.

Bu sorun sıfır faiz ve para bolluğu gerektirmeyecektir.

Bu nedenle ben altının yılın ilk yarısında ortaya koyduğu çarpıcı başarıyı yinelemesinin güç olduğunu altın alalım iyi gidiyor tadında stratejilerin hayal kırıklığı yaratma riski taşıdığını düşünüyorum.

BORSA İSTANBUL

Doğrusu beklentilerimde bir değişiklik yok. Her iki yönde de 5000 puanlık esneme marjını da hesaba katarak halen 2019 yılının kalan bölümünde 85.000 – 105.000 bandını borsada seyahat parkuru olmaya aday buluyorum.

BIST şu anda bu yolun orta noktasında.

92.500 – 93.000 bandı yakın vadede etkili olma şansına sahip bir destek.

Temmuz bütününde 100.000 ve 105.000 güçlü direnç seviyeleri.

Test edilebilir mi ? Pekala mümkün.

Ya 80.000 – 85.000 bandı ?

Yılın ikinci yarısı içinde bu bölgenin test edilmesi ihtimalini dışlamıyor ancak bu riskin Temmuz ayının konusu olması ihtimalini düşük buluyorum.

PUSULA – ABONELİK

Pusula Bigpara’da yayınlandığında haberdar olmak ve ücretsiz olarak tüm posta pusula gönderilerine yayınlandığı anda ulaşmak için abone olabilirsiniz http://pusulaninotesi.com/posta-pusula/

Paylaş